撰文:Jill Gunter,Espresso 联合创始人

编译:Luffy,Foresight News

十年前,我开启了投身加密行业的职业道路,因为在我看来,它是解决我在华尔街短暂从业生涯中目睹的各类问题最适配、见效最快的工具。

我发现,金融体系的现状催生了三大社会弊病,而我坚信加密技术能够攻克这些难题。

1)货币管理不善

乌戈・查韦斯一手导致委内瑞拉的通胀率飙升至 20000% 以上

我的职业生涯始于债券交易员,负责拉美主权债务业务,因此亲历了委内瑞拉、阿根廷等国的恶性通胀与资本管制。国家元首的一意孤行,剥夺了整整几代人的生计与积蓄,导致本国债券利差大幅扩大,还将国家拒于资本市场之外。这种现状对个体造成的不公,在过去和现在都是一场悲剧。

当然,戈・查韦斯与克里斯蒂娜・基什内尔(分别为委内瑞拉和阿根廷两国前总统)并非这出悲剧里唯一的 「反派」。

2)华尔街的金融壁垒

还记得 2011 年占领纽约曼哈顿祖科蒂公园的抗议活动吗?

2008 年金融危机后几年,我入职华尔街。入职前我读过迈克尔・刘易斯的《说谎者的扑克牌》,本以为书中描绘的 80 年代华尔街疯狂投机文化已是过时的刻板印象。我也知道入职前一年《多德 - 弗兰克法案》已颁布,这场国会层面的整治本应彻底肃清曼哈顿下城交易桌上的投机风气。

从制度层面来看,猖獗的冒险投机行为确实有所收敛,专注方向性押注的交易部门也基本被裁撤。但只要找对门道就会发现,投机之风其实从未消散。2008 年行业大清洗后留下的不少领导者,都是在市场底部接手了上司的风险头寸,而后靠着本・伯南克的量化宽松政策一路赚得盆满钵满的年轻交易员。这种经历会给这些新晋的交易 「大佬」 埋下怎样的激励导向?即便亲历过危机的惨烈,这一代新人仍被灌输了一个观念:靠公司资产负债表豪赌,照样能成就职业生涯。

入职华尔街第一年,我每天上下班都要路过 「占领华尔街」 的抗议人群。在华尔街待得越久,我就越认同这场街头运动,他们想要打破华尔街的特权,终结其肆意豪赌却让普通民众为之兜底的现状。

我认同这场运动,却不认同其行动方式。穿过抗议人群的过程其实毫无戏剧性,他们的行动并不积极。他们举着标语,声称自己是「99%」,但在我看来,他们对于想要从「1%」那里得到什么并没有清晰的诉求。

在我眼中,答案显而易见:问题不只是华尔街嗜赌成性,更在于华尔街能接触到普通民众永远无缘的 「赌场」、投资机会和行业信息;而一旦华尔街赌输,买单的却是普通百姓。

这绝不是靠给华尔街增设几条规则就能解决的,核心是要为普通人创造公平的竞争环境。

3)晦涩陈旧的金融系统

早在 2012 年我就意识到,要推动金融体系向更开放、公平、透明、普惠的方向转型,就必须升级其底层系统。

作为交易室里的初级交易员,每天收盘后我都要花数小时和后台部门电话对账,追查本该几周前就到账的债券,确认所有衍生品头寸不存在 「错向风险」。

这些流程怎么会还没实现全数字化!

当然,从表面看很多环节已实现数字化,我们会用到电脑和电子数据库。但所有这些数据库都需要人工介入才能更新。要让各方信息保持一致,是一项工程量巨大、成本高昂且往往不透明的工作。

我至今记得一件事:即便在雷曼兄弟破产四年后,收购其资产的巴克莱银行,依然无法厘清雷曼兄弟的准确资产和负债情况。听起来很离谱,但想想那些相互冲突或残缺不全的数据库记录,一切就说得通了。

比特币:一种点对点的电子现金系统

比特币实在太酷了。

它像黄金一样,是不受操控、独立于货币政策的资产;它的发行和流通模式,让全球普通人在机构真正能大规模介入前,有长达十年的时间将其作为投资工具;它还带来了名为区块链的新型数据库,无需清算、结算或对账流程,任何人都能直接运行和更新。

比特币过去是(现在依然是)治愈我对华尔街幻灭的一剂解药。有人用它规避通胀与资本管制;它让 「99%」 群体得以抢在华尔街之前布局投资;其底层技术更有望彻底取代银行依赖的晦涩低效系统,构建一个数字化、透明的新体系。

我必须放下一切,投身这项事业。但当时外界对它的质疑铺天盖地,最常见的论调是 「这不就是毒贩用的东西吗?」2014 年时,除了 「丝绸之路」 等暗网市场,比特币几乎没有其他应用场景,想要反驳这种质疑绝非易事,你得使劲 「脑补」 才能看到它的潜力。

在煎熬的几年里,我一度觉得这项技术可能永远无法真正落地...... 可突然之间,全世界都开始关注它,并将各自的幻想投射到这项技术上。

幻想的顶峰

多年来我一直盼着人们能看到区块链技术的潜力,可 2017 年,我却突然成了行业里的怀疑论者,这种感觉很复杂。

一方面是因为我身处硅谷的行业环境,另一方面也是时代使然,人人都想做区块链项目。有人向我推销 「区块链 + 新闻业」 的创业点子,还有新闻标题写着 「区块链进军牙科领域」,每到这时我都忍不住想说 「不对,完全不是这么用的!」

不过,这些人大多并非想搞骗局,他们不是要做空气项目、发代币割散户,也不是在发行 Meme 币。他们是真心看好技术的多元潜力,只是这种热情既具误导性,也不够理性。

2017 到 2018 年,正是行业幻想达到顶峰的阶段。

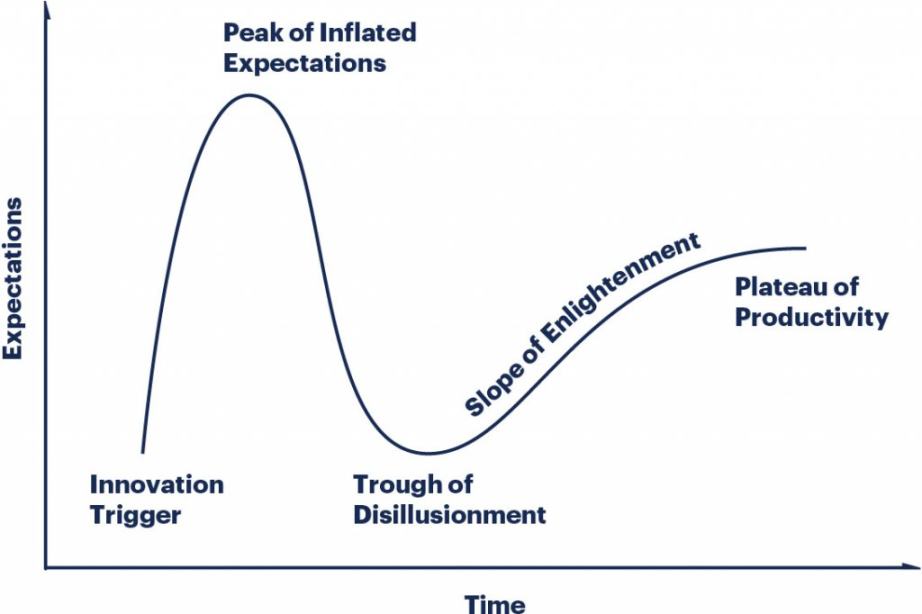

高德纳技术成熟度曲线

加密货币和区块链行业并没有像 Gartner 在其经典的「炒作周期」图表中所承诺的那样,沿着启蒙的斜坡向上攀升,而是每隔 3 到 4 年就在狂热和幻灭之间摇摆不定。

要弄清背后原因,就得明白一个事实:区块链虽是一项技术,但它与加密资产这一资产类别深度绑定,且加密资产的贝塔系数极高、风险极大,因此极易受宏观市场波动影响。过去十年,宏观市场的起伏本就剧烈:零利率时代,风险偏好上升,加密资产就迎来热潮;贸易战来袭,风险偏好下降,加密资产就被宣判 「死亡」。

雪上加霜的是,这个新兴领域的监管环境也波动极大,再加上 Terra/Luna、FTX 等多起摧毁巨额资本的灾难性事件,行业的高波动性也就不足为奇了。

要知道,我们都渴望改变世界

在行业里坚持深耕(无论是做项目、做投资、做评论,还是其他工作),本就是件极其艰难的事。

谁都清楚创业不易,而在加密行业创业更是难上加难。行业情绪和融资环境阴晴不定,产品市场契合度难以明确,合法创业者可能被传唤甚至入狱,还得眼睁睁看着某位总统发代币搞骗局,毁掉行业仅存的主流公信力...... 这简直是疯了。

所以我完全能理解,有人在行业深耕 8 年后,会觉得自己的人生被浪费了。

https://x.com/kenchangh/status/1994854381267947640

这条推文作者坦言,自己本以为加入了一场革命,到头来却发现只是参与搭建了一个巨型赌场,他为自己助推了经济 「赌场化」 而懊悔。

但要知道,没有哪场反传统运动能做到尽善尽美,每场革命都有代价,任何变革都必经阵痛。

伊丽莎白・沃伦和 「占领华尔街」 运动曾试图关停华尔街赌场,可 Meme 股热潮、加密山寨币牛市、预测市场、永续合约去中心化交易所等业态,却把华尔街的赌场搬到了大众面前。

这是好事吗?说实话我也不确定。我在加密行业的多数时间里,都觉得我们只是在重复构建消费者保护体系。但现有的所谓消费者保护规则,很多要么过时要么存在误导性,所以我认为重新突破边界或许是件好事。如果我最初的目标是创造公平的竞争环境,那不得不说,我们确实已经取得了进展。

要彻底改革金融体系,这一步是必经之路。如果想从根本上改变金融收益的获取主体和方式,就必然会让经济变得 「赌场化」。

成绩单

心生幻灭很容易,保持乐观却很难。

但如果对照我入行时的目标来审视行业现状,我会觉得整体还算不错。

关于货币管理不善:我们已经有了比特币,以及其他足够去中心化的加密货币,它们可作为法币的切实替代选择,既不会被扣押也不会贬值;再加上隐私币的加持,资产甚至无法被追踪。这是人类自由进程中实实在在的进步。

关于华尔街的垄断:诚然,赌场已实现 「民主化」, 现在不只是华尔街能靠高杠杆豪赌垃圾资产把自己搞垮了!但严肃地说,我认为整个社会正在进步,不再对民众的风险承担能力和方式过度干预。毕竟,我们一直允许普通人尽情买彩票,却将过去十年表现最佳的部分股票投资机会拒之门外。而比特币、以太坊等优质资产的早期散户投资者,让我们看到了一个更平衡的世界该有的模样。

至于晦涩陈旧的数据库系统问题:金融行业终于开始正视更优的技术方案,Robinhood 已在欧盟地区将区块链作为股票交易产品的底层技术;Stripe 正基于加密轨道搭建全新的全球支付系统;稳定币也已成为主流产品。、

如果你是为了革命而入行,不妨仔细看看:你期盼的一切或许都已到来,只是它的模样和你预想的不太一样。