自1011市场暴跌后,整个加密市场行情寡淡,做市商和投资者损失惨重,资金和情绪的恢复需要时间。但加密市场最不缺的就是新的波动与机遇,我们依然对后市保持乐观。因为加密主流资产和传统金融融合成新业态的趋势并未改变,反而再市场低迷的时期快速的积累护城河。

一、华尔街共识强化

12 月 3 日,美国SEC主席 Paul Atkins 在纽交所接受 FOX 旗下专访中表示:“未来几年内,整个美国金融市场可能都会迁移至链上”。

Atkins表示:

(1)代币化的核心优势在于,若资产存在于区块链上,所有权结构与资产属性将高度透明。而当前上市公司往往不清楚股东具体是谁、身在何处、股份在哪里。

(2)代币化还有望实现“T+0”的结算,取代现行的“T+1”交易结算周期。原则上,链上的交割付款(DVP)/ 收货付款(RVP)机制能降低市场风险、提升透明度,而当前清算、结算与资金交割之间的时间差正是系统性风险的来源之一。

(3)认为代币化是金融服务的必然趋势,主流银行与券商已然在朝代币化方向推进。全世界可能甚至用不了 10 年...也许几年之后就会成为现实。我们正积极拥抱新技术,以确保美国在加密货币等领域保持前沿地位。

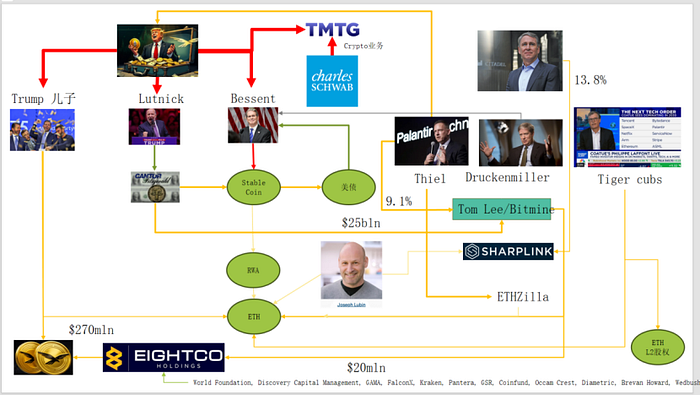

实际上华尔街和华盛顿已经搭建好深入加密的资本网络,形成一个新的叙事链条:美国政经精英 → 美债(国债) → 稳定币 / 加密金库公司 → 以太坊 + RWA + L2

(1)Stable Coin(USDT、USDC、WLD 背后的美元资产 etc.)

储备资产大头是 短期美债 + 银行存款,通过 Cantor 这类券商持有。

(2)美债(US Treasuries)

由 Treasury / Bessent 侧负责发行与管理

Palantir、Druckenmiller、Tiger Cubs 等用来做低风险利率底仓

也是稳定币 / 国库公司追逐的收益资产。

(3)RWA

从美债、房贷、应收账款到 housing finance

通过以太坊 L1 / L2 协议完成代币化。

(4)ETH & ETH L2 权益

以太坊是承接 RWA、稳定币、DeFi、AI-DeFi 的主链

L2 股权 / Token 是对未来交易量、手续费现金流的权益索取。

这条链表达出:

美元信用 → 美债 → 稳定币储备 → 各类加密国库 / RWA 协议 → 最终沉淀在 ETH / L2 上。

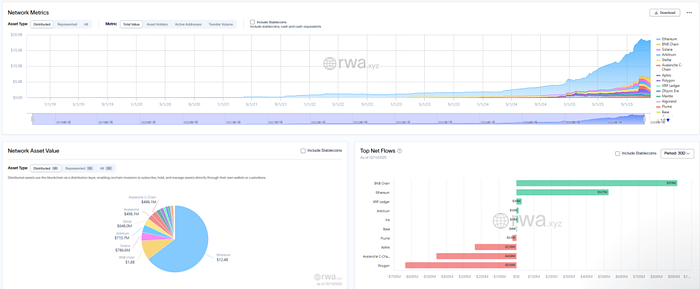

从RWA的TVL上,相较于其他公链在1011下跌的状态,ETH是唯一快速修复下跌并上涨的公链,目前TVL124亿,占加密总量64.5%

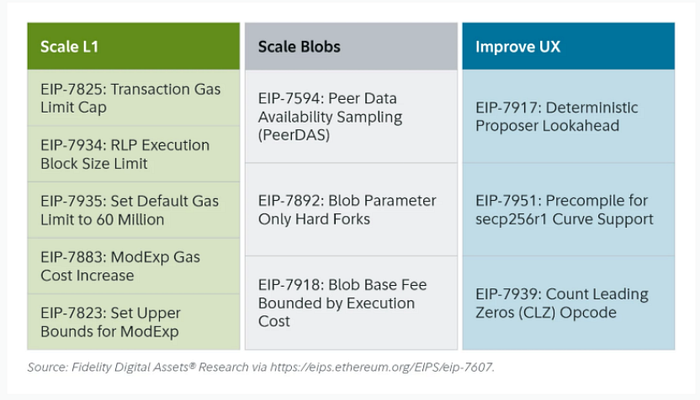

近期以太坊 Fusaka 升级并未在市场掀起太多波澜,但从网络结构和经济模型的演进角度看,它是一场“里程碑事件”。Fusaka 并不仅仅是通过 PeerDAS等EIP做扩容,而是尝试去解决L2发展以来造成的L1主网价值捕获不足的问题。

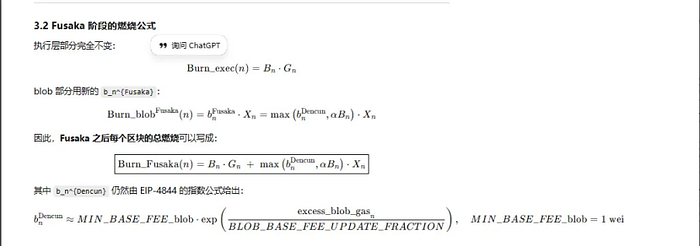

(1) London(单维):只烧执行层,ETH 开始因 L1 使用量产生结构性燃烧

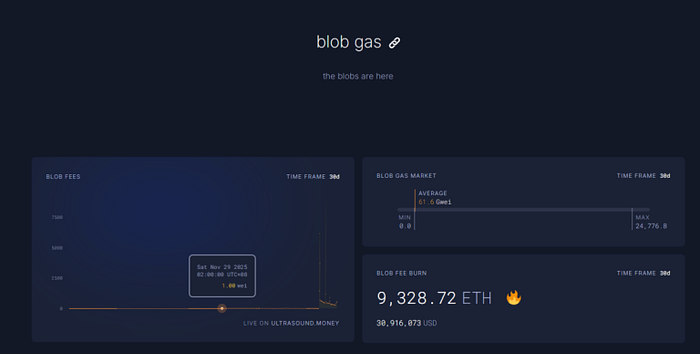

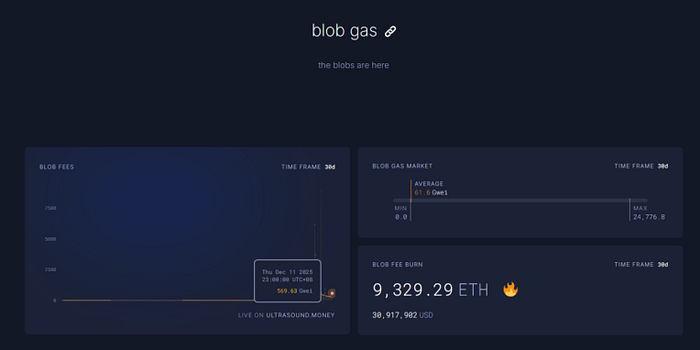

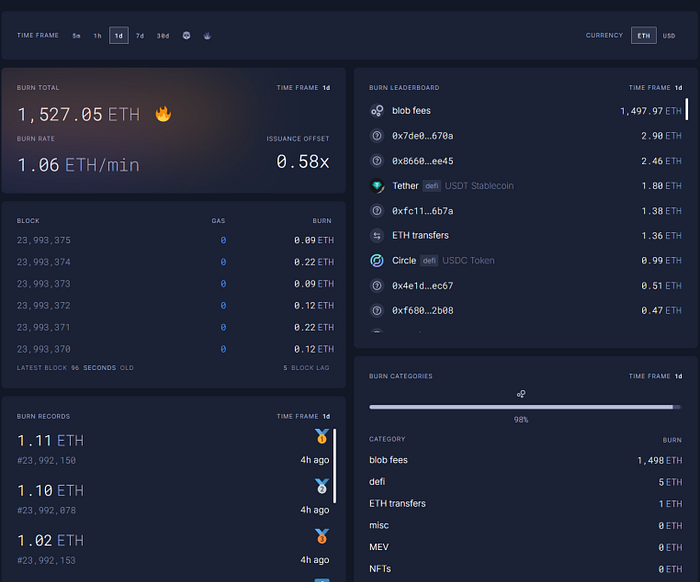

(2) Dencun(双维 + blob 市场独立):烧执行层 + blob,L2 数据写入 blob 也会烧 ETH,但在低需求时,blob 部分几乎为 0。

(3) Fusaka(双维 + blob 与 L1 绑定):要用 L2(blob),就必须至少按 L1 base fee 的一个固定比例付费并被烧掉,L2 活动被更稳定地映射为 ETH 燃烧。

三、以太坊技术面走强

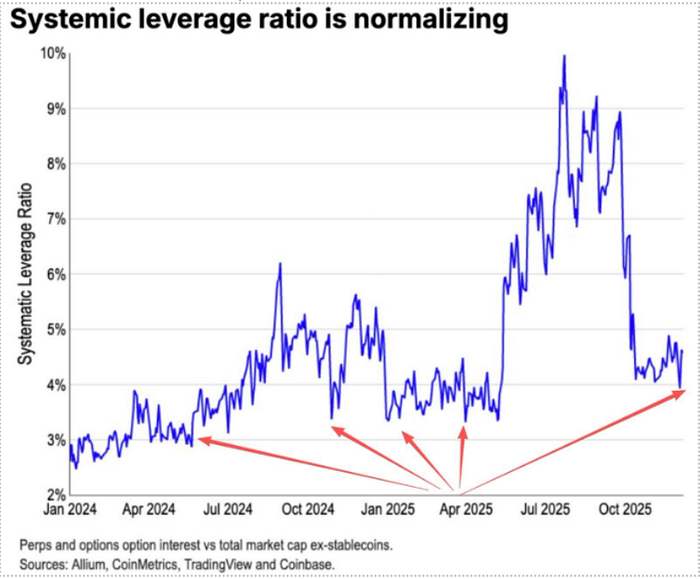

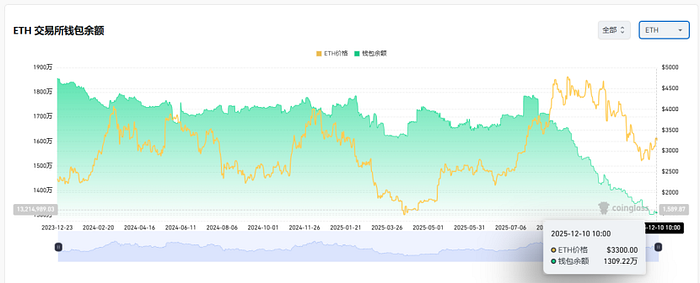

在1011下跌中ETH的期货杠杆盘被充分清理,最后已经杀到现货的杠杆盘,同时很多对ETH信仰不足,导致这很多远古OG纷纷减仓逃跑。根据Coinbase数据,币圈的投机杠杆已经降到历史低位区域4%。

Press enter or click to view image in full size

美国未来会积极,减税,降息,放松加密监管,中国会适当宽松,金融维稳(压制波动率) 。

在中美相对宽松的预期,压制资产下行波动率的场景下,在极度恐慌,资金和情绪尚未完全修复时,ETH依然处在一个较好的买入“击球区”。