作者:Thejaswini M A

原标题:Coinbase's Walled Garden

编译及整理:BitpushNews

在不同的行业、不同的时代、以及每一个存在过的市场中,都有一个不断重复的模式。首先是爆炸式增长:万花齐放,每个参与者都声称自己能比别人更好地完成某项特定的工作。专家激增,利龛工具成倍增长。消费者被告知“选择即自由”、“定制即力量”,未来属于那些拆解单体巨头的颠覆者。

然后,悄无声息地,钟摆不可避免地荡了回来。

这并不是因为专家们错了,也不是因为巨头们有多好。而是因为碎片化具有一种无形的复合成本。每增加一个工具,就意味着多了一个需要记住的密码,多了一个需要学习的界面,多了一个在你负责维护的系统中可能出现的故障点。自主权开始让人感到像是在“打工”,自由开始让人感到像是一种“行政负担”。

在整合阶段,最后的赢家并不是那些把每一件事都做得完美的人。他们是那些把足够多的事情做得足够好,以至于让你离开(并在别处重建整套系统)的摩擦成本变得不可逾越的人。 他们不用合同或锁定期来困住你。他们用便利性来困住你。通过无数次细微的整合和微小的效率积累,这些点滴虽然不值得为了其中某一个而放弃,但它们共同构成了一道护城河。

我们曾在电子商务领域看到过这种情况。在云计算、在流媒体领域也发生过。现在,我们正目睹它在金融领域上演。

Coinbase 刚刚针对我们正在进入的周期阶段投下了赌注。

回溯背景

在 Coinbase 存在的大部分时间里,它的定位是清晰的。它是美国人购买比特币的地方,且不用担心自己像是在做某种模糊的犯罪行为。它拥有监管牌照,拥有干净的界面,拥有虽然经常被吐槽、但至少理论上存在的客户支持。2021 年,该公司以 650 亿美元的估值上市,其逻辑是它是“加密货币的入口”。在一段时间内,这个逻辑是成立的。

但到了 2025 年,“做加密货币的入口”开始看起来像是一门糟糕的生意。现货交易的手续费正在被压缩。散户交易量呈现剧烈的周期性:在牛市飙升,在熊市崩溃。比特币信仰者(Maxis)越来越习惯使用自托管钱包。监管机构依然在起诉该公司。与此同时,从股票交易起家并切入加密领域的 Robinhood,市值突然达到了 1050 亿美元,几乎是 Coinbase 的两倍。

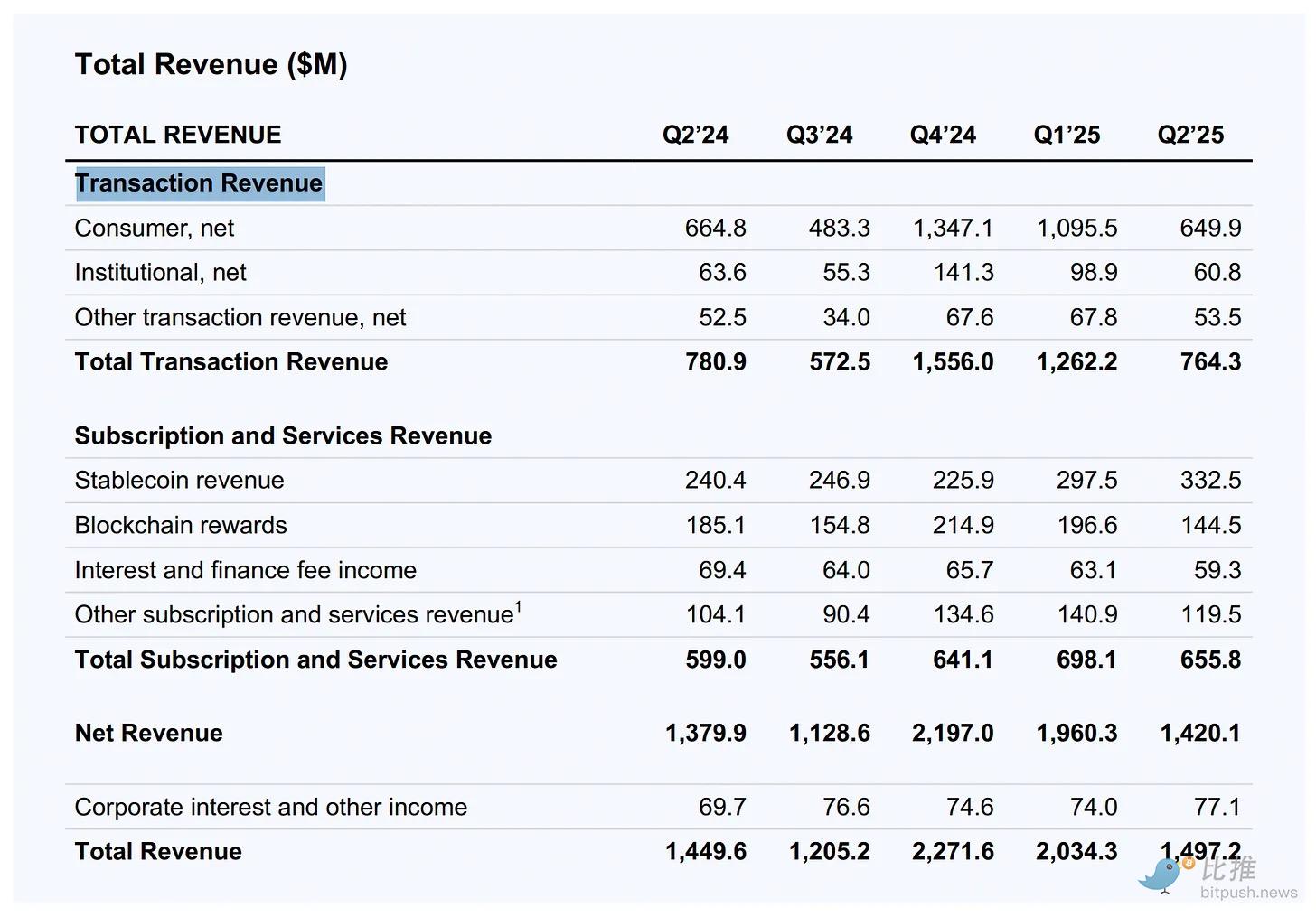

Coinbase 在 2021 年的收入中,超过 90% 来源于交易佣金。而到 2025 年第二季度,这一比例已降至 55% 以下。

因此,Coinbase 做了当核心产品面临压力时该做的事:它试图成为“其他一切”。

“全能交易所”假说

所谓的“全能交易所(Everything Exchange)”假说,是一场赌注:聚合胜过专业化。

-

股票交易意味着用户现在可以在午夜使用 USDC 对苹果公司的财报做出反应,而无需离开应用。

-

预测市场意味着他们在午餐时可以查看“美联储会降息吗?”的价格。

-

永续合约意味着他们可以在周日给自己的特斯拉(Tesla)头寸加上 50 倍杠杆。

每一个新的功能模块都是打开应用的又一个理由,也是捕捉价差、手续费或闲置余额产生的稳定币利息的又一个机会。

这个策略是“让我们成为 Robinhood”,还是“确保我们的用户永远不需要 Robinhood”?

金融科技界有一个老观点:用户想要专业化的应用。一个用于投资,一个用于银行,一个用于支付,一个用于加密货币。Coinbase 押注了相反的结论:一旦你完成了一次 KYC(身份验证)并链接了一次银行账户,你就不想在别处再做九次同样的操作。

这就是“聚合胜过专业化”的论点。在一个底层资产日益变成区块链上代币的世界里,这非常有道理。如果股票是代币,预测市场合约是代币,Meme 币也是代币,为什么它们不应该在同一个场所交易呢?

其机械逻辑是:你存入美元(或 USDC),你交易一切,你提取美元(或 USDC)。 没有平台间的跨链转账,没有多个账户的最低余额要求。只有一个资金池在资产类别之间流动。

飞轮效应

Coinbase 越像传统的经纪商,就越需要按传统经纪商的条件竞争。Robinhood 拥有 2700 万个资金账户,而 Coinbase 约有 900 万个月度活跃交易用户。竞争差异点不能仅仅是“我们也有股票了”,而必须在于底层架构(Rails)。

其承诺是为一切提供 24/7 的流动性。没有休市时间,没有结算延迟。当市场对你不利时,无需等待经纪商批准你的保证金请求。

这对大多数用户重要吗?目前可能还不重要。大多数人不需要在周六凌晨 3 点交易苹果股票。但有些人确实需要。如果你是那个能让他们做到这一点的场所,你就获得了他们的流量(Flow)。一旦你有了流量,你就有了数据。有了数据,你就能构建更好的产品。有了更好的产品,你就会获得更多的流量。

这是一个飞轮,前提是飞轮能转动起来。

预测市场的博弈

预测市场是这个“大礼包”中最不寻常的部分,或许也是最重要的部分。它们并非传统意义上的“交易”,而是对二元结果的有组织博弈:特朗普会赢吗?美联储会加息吗?湖人队能进季后赛吗?

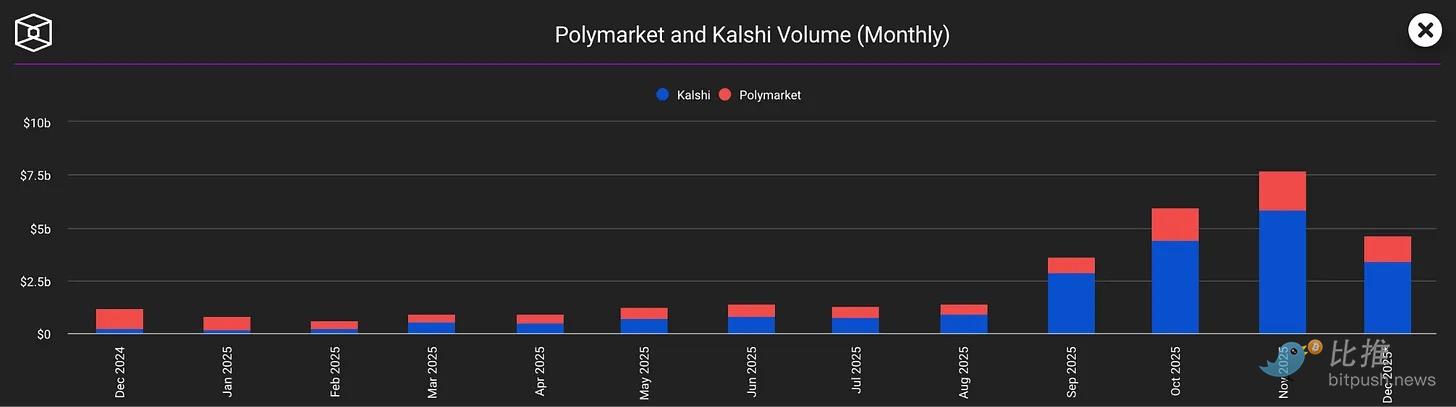

合约在结算后就会消失,因此没有长期的持有人群体。流动性由事件驱动,这意味着它是爆发性且不可预测的。然而,像 Kalshi 和 Polymarket 这样的平台在 11 月的月交易额飙升超过了 70 亿美元。

为什么?因为预测市场是社交工具。它们是一种带着筹码表达观点的方式。它们是你在球赛第四节或选举之夜查看手机的理由。

对于 Coinbase 来说,预测市场解决了一个特定问题:参与度(Engagement)。当币价横盘时,加密货币会变得无聊。当你的投资组合只是躺在那儿时,股票也会变得无聊。但世界上总会有人们关心的事件发生。整合 Kalshi 让用户即便在比特币不动的时候,也有理由留在 App 里。

这场赌注认为:为了选举市场而来的用户会留下来交易股票,反之亦然。更多的功能表面积,等于更高的用户粘性。

商业模式的本质:利润率

剥离掉创新的叙事,你真正看到的是一家公司试图从同一个用户身上通过更多方式变现:

-

股票交易的交易费

-

DEX(去中心化交易所)兑换的价差

-

稳定币余额的利息

-

加密资产抵押贷款的借贷费

-

Coinbase One 的订阅收入

-

开发者使用 Base 区块链产生的基础设施费用

这并非批评。这就是交易所的运作方式。最好的交易所并不是费率最低的,而是那些用户无法离开的——因为离开意味着在别处重建整套系统。

Coinbase 正在建造一个围墙花园,但围墙是用“便利”筑成的,而不是强制锁入。你依然可以提取你的加密货币,你依然可以将股票转入富达(Fidelity)。但你可能不会这么做,因为为什么要麻烦呢?

Base:真正的杀手锏

Coinbase 的优势本应在于其“链上化”。它可以提供代币化股票、即时结算和可编程资金。但目前,它的股票交易看起来和 Robinhood 差不多,只是延长了交易时间;它的预测市场看起来和 Kalshi 差不多,只是嵌入了不同的 App。

真正的差异化必须来自 Base——Coinbase 构建并控制的 Layer 2 区块链。如果股票真正实现在链上流动,如果支付真正使用稳定币,如果 AI 智能体真正开始使用 x402 协议自主交易,那么 Coinbase 就构建了 Robinhood 无法轻易复制的东西。

但这是一个长期的故事。在短期内,竞争的关键在于谁的应用最具有粘性。而增加更多功能并不等同于增加粘性。 它也可能让应用变得凌乱、令人困惑,让那些只想买点比特币的新用户感到压力。

规模 vs. 纯度

有一部分加密用户会讨厌这一切:那些真正的信徒。那些希望 Coinbase 成为去中心化金融(DeFi)入口的人,而不是一个恰好在子菜单里埋了些 DeFi 功能的中心化“超级 App”。

Coinbase 显然选择了规模而非纯度。它想要 10 亿用户,而不是 100 万纯粹主义者。它想成为普通大众的默认金融场所,而不是运行自己节点的人所青睐的交易所。

这可能是正确的商业决定。大众市场不在乎去中心化。大众市场优先考虑便利性、速度和避免经济损失。如果 Coinbase 能提供这些,背后的哲学并不重要。

但这确实创造了一种奇特的张力。Coinbase 既试图成为链上世界的基础设施,又是一家与嘉信理财(Schwab)竞争的中心化交易所;它既试图成为加密货币的捍卫者,又是一家致力于让加密货币变得“隐形”的公司。它既想表现出反叛性,又要符合监管要求。

也许这可以实现。也许未来的趋势是一个感觉像在用 Venmo 的受监管链上交易所。又或许,试图为所有人提供一切,意味着你最终对任何人来说都没有特别之处。

这就是亚马逊策略。亚马逊在任何单项上都不是最好的:它不是最好的书店,不是最好的杂货店,也不是最好的流媒体。但它在所有这些领域都做得“足够好”,以至于大多数人懒得去别的地方。

然而,许多公司都尝试过构建“全能 App”,其中大多数只是构建了一个凌乱的 App。

如果 Coinbase 能占领“赚取、交易、对冲、借贷、支付、循环”的全闭环,那么单个功能是否比专业竞争对手稍差一点就无关紧要了。转换成本和管理多个账户的麻烦,将把用户留在生态系统内。

这就是关于 Coinbase “全能交易所”的一切。

Twitter:https://twitter.com/BitpushNewsCN

比推 TG 交流群:https://t.me/BitPushCommunity

比推 TG 订阅: https://t.me/bitpush