比特币在进入美联储公开市场委员会(FOMC)会议周之际,显得异常脆弱。

市场正面临流动性不足、降息预期(过去并未如预期般顺利实现)以及一个令人惊讶的新宏观驱动因素(该因素现在与比特币 (BTC) 的相关性最强)等问题。

再加上矿业公司面临的压力和疲软的财报数据,市场可能比表面看起来更接近一个重要的转折点。

进入FOMC周

种种迹象表明降息在即:市场预期降息至 3.50%-3.75% 的可能性为 87.2%,只有 12.8% 的人预期利率不会改变。

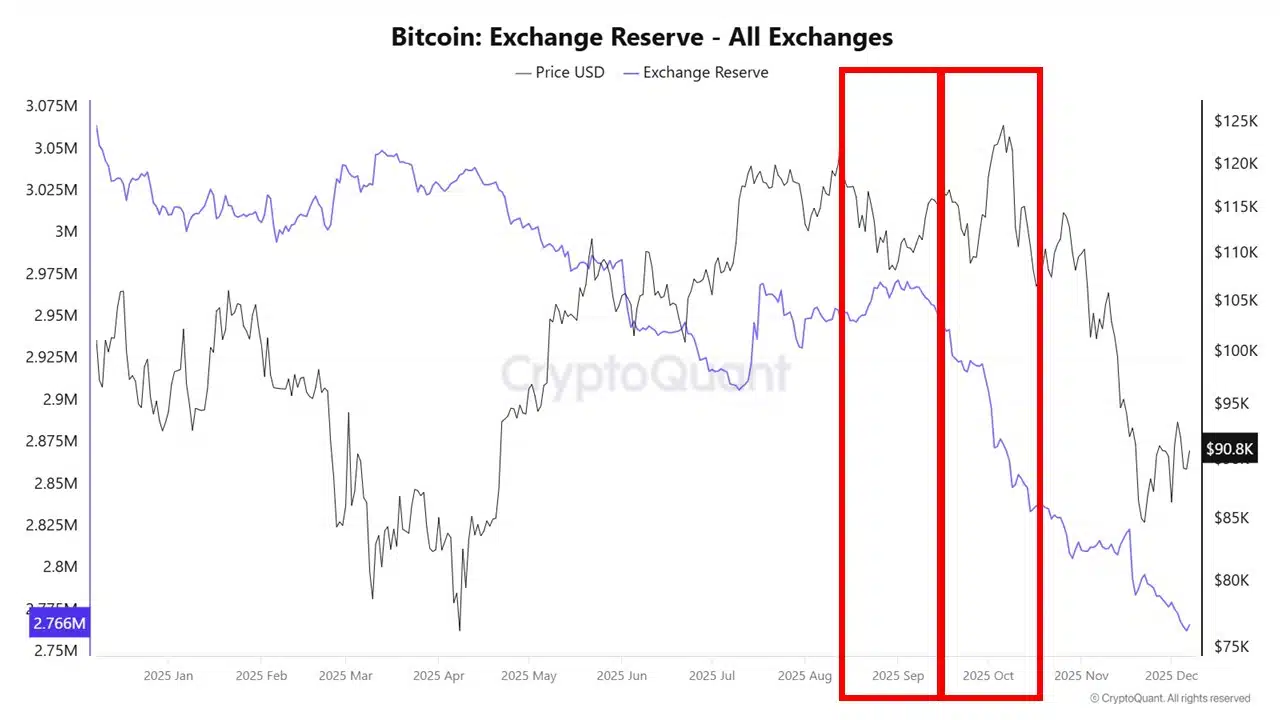

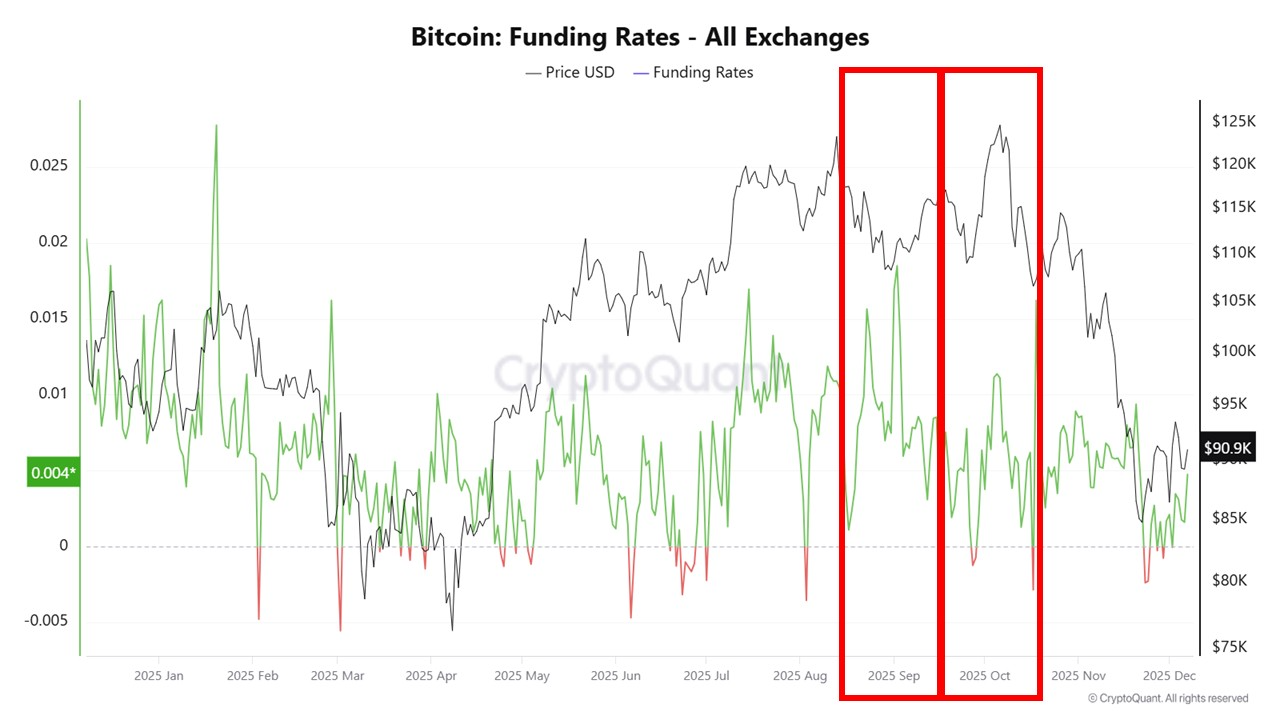

但如果以最近两次降息为例,交易者仍应保持谨慎。在9月和10月的美联储决议公布前,比特币价格均出现小幅上涨,决议公布后短暂反弹,随后回落。

这次的布置看起来类似。

交易所储备已从 8 月份的约 295 万枚比特币降至目前的近 276 万枚比特币,因此现货需求疲软。

融资利率有时甚至会跌至负值,杠杆率也变得不稳定。由于周四将公布大量美国重要数据,市场波动可能在美联储讲话之前就已出现。

正因如此,近期宏观经济数据才显得尤为重要。正如21Shares的加密货币研究策略师Matt Mena告诉AMBCrypto的那样,

“数据显示通胀保持稳定,并未再次加速——这正是市场维持对美联储继续宽松政策信心的背景。”

还有更多……

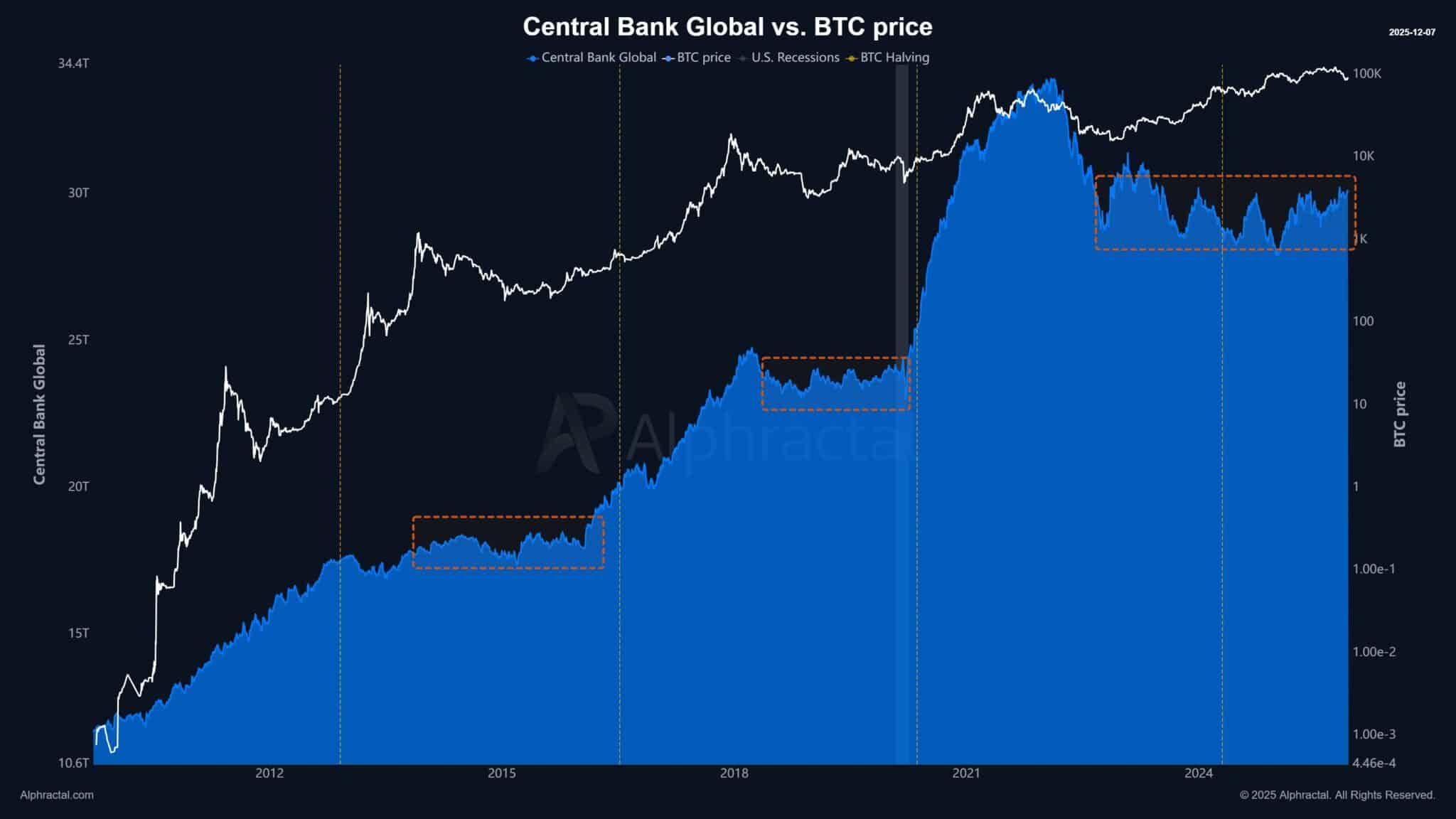

自2022年以来,全球央行流动性几乎没有变化,一直徘徊在28万亿美元至30万亿美元之间。这一区间此前也曾导致比特币价格缓慢横盘整理,而非出现突破性上涨。

即使是流动性的年度变化也告诉我们一个事实:当流动性变为负值时,这些时期往往是比特币长期积累的最佳时期之一。

但最令人惊讶的发展却完全发生在美国以外。

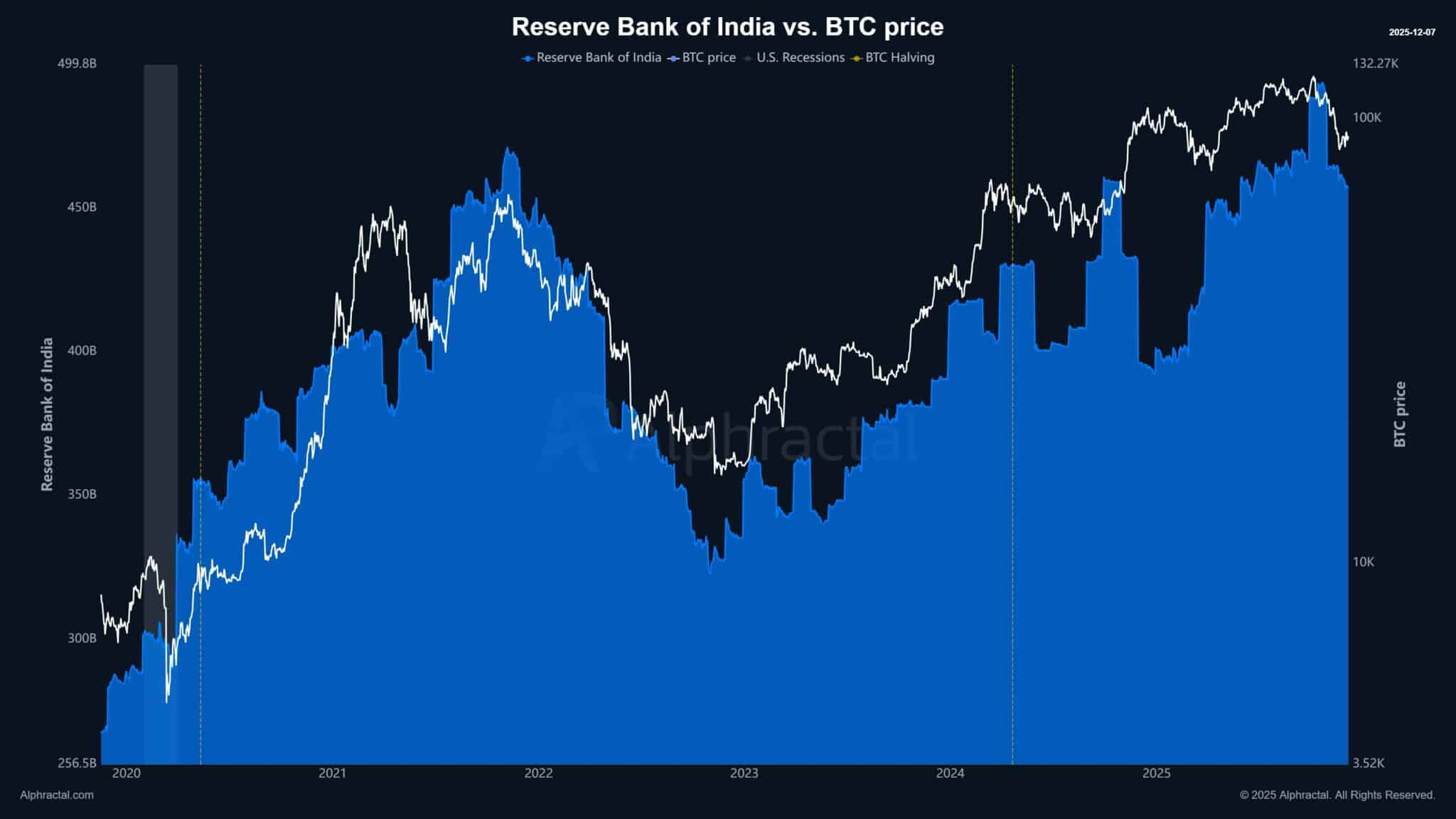

在主要央行中,印度储备银行与比特币价格的相关性最强。比特币价格的变化反映的是全球流动性的变化,而不仅仅是美联储的政策。

这与闲置资金的流动方向相吻合。正如梅纳所指出的那样,

“超过 10 万亿美元的资金存放在货币市场基金和固定收益 ETF 中,收益率下降使得这些工具在结构上吸引力降低,并增加了资金转向风险资产的可能性——而风险资产历来是比特币的强劲利好因素。”

而这正是所有事物联系在一起的地方。

哈希带指标目前已转为看跌形态。这种情况通常发生在矿工收入下降,实力较弱的运营商开始关闭矿机时。

与此同时,短期持有者 NUPL 也跌入负值区域,这清楚地表明了近期买家的投降情绪。

根据最新图表,STH-NUPL 的汇率从 9 月份的约 +0.05 跌至 11 月份的约 -0.15。这是自 2022 年以来跌幅最大的一次。

矿工压力和短期恐慌的这种组合往往会在比特币价格触底反弹时出现,即使短期内价格波动仍在继续。

最后想说的话

比特币在FOMC会议周伊始就面临矿工压力、流动性疲软以及一种罕见的新相关性。

关键价位能否彻底恢复,可能取决于市场如何消化宽松预期,以及被观望的资本最终是否会流入市场。