Introducción: Las Tres Fuerzas que Impulsan un Fenómeno de Negociación Global

Los datos internos de Bitget muestran que, durante la reciente temporada de resultados (desde mediados de octubre hasta finales de noviembre), la actividad de negociación de acciones estadounidenses tokenizadas experimentó un aumento significativo. Durante este período, la participación del mercado fue excepcionalmente alta, con un incremento récord en la demanda del 450%. Este impulso de crecimiento se extendió por los mercados spot y de derivados, con volúmenes de negociación que aumentaron un 452% y un 4,468% respectivamente en términos interanuales.

Este "auge de la temporada de resultados" no es un evento aislado, sino que está impulsado por tres fuerzas poderosas e interrelacionadas que definen la nueva era de la negociación global de acciones. Estas tres fuerzas son: las características del activo subyacente, la accesibilidad global proporcionada por el mercado 24/7, y los patrones de comportamiento únicos exhibidos por los participantes. Este informe analizará cada una de estas fuerzas para proporcionar un análisis completo y profundo de este fenómeno de mercado global en creciente madurez.

Parte 1: El Activo - La Historia de Dos Mercados: Derivados y Spot

El análisis de los activos más populares es crucial para comprender las motivaciones de los participantes del mercado. Los datos de la temporada de resultados revelan una clara divergencia estratégica entre los mercados de derivados y spot, reflejando profundamente los diferentes objetivos de traders e inversores.

"El mercado de derivados exhibe un estilo de negociación agresivo, caracterizado por la especulación con alto apalancamiento en los resultados y la concentración en gigantes tecnológicos, mientras que el mercado spot adopta una estrategia más equilibrada, con una diversificación que permite un posicionamiento tanto ofensivo como defensivo."

Mercado de Derivados: Apuestas de Alto Apalancamiento en Gigantes Tecnológicos

El mercado de contratos de acciones se convirtió en un escenario para una especulación agresiva, con la actividad altamente concentrada en unas pocas megacap tecnológicas. Los traders utilizan estas herramientas para realizar apuestas direccionales sobre la volatilidad impulsada por los resultados. De hecho, siete de los diez principales contratos de acciones por volumen fueron de megacap tecnológicas, lo que indica una fuerte voluntad de posicionamiento en el mercado.

Los cinco principales contratos de acciones estadounidenses por volumen de negociación fueron:

• Tesla (TSLA): 2.54 mil millones de USD

• Meta (META): 2.05 mil millones de USD

• MicroStrategy (MSTR): 1.43 mil millones de USD

• Apple (AAPL): 1.03 mil millones de USD

• ETF Nasdaq 100 (QQQ): 460 millones de USD

La fuerte posición en acciones tecnológicas clave es evidente por sus volúmenes de negociación interanuales explosivos. El volumen de contratos de Meta se disparó un 40,774%, Microsoft creció un 24,339% y MicroStrategy aumentó un 11,684%. Esta alta concentración de la negociación apunta a una intención estratégica clara: los traders se están posicionando activamente para beneficiarse de la volatilidad de los precios durante la temporada de resultados, los movimientos de estrategia de IA y la volatilidad inherente a las acciones tecnológicas de alta liquidez.

Es aún más notable la aparición del ETF Nasdaq 100 (QQQ) y MicroStrategy (MSTR) entre los cinco principales por volumen, revelando una dimensión estratégica más profunda. La activa negociación de QQQ subraya su valor como herramienta de cobertura eficiente, ayudando a los inversores con grandes posiciones en tecnología a gestionar el riesgo sistémico, o a obtener exposición general al sector mientras evitan el riesgo idiosincrásico. El volumen consistentemente alto de MicroStrategy, por otro lado, refleja la búsqueda del mercado de acciones con exposición a cripto, convirtiéndose esta acción en una importante exposición indirecta a este sector.

Mercado Spot: Estrategia Equilibrada con Estrellas Tecnológicas y Activos Defensivos

En marcado contraste con la especulación frenética del mercado de derivados, los inversores en el mercado spot adoptaron una estrategia de asignación más equilibrada y diversificada. Al tiempo que se enfocaban en las acciones líderes del mercado, diversificaron el riesgo a través de ETFs de índices y asignaron activos defensivos para navegar la incertidumbre de la temporada de resultados. Este posicionamiento, tanto ofensivo como defensivo, destaca cómo los inversores priorizan la gestión de riesgos mientras buscan crecimiento.

La estrategia en el mercado spot se construye sobre tres pilares:

• Asignación a Líderes Tecnológicos: NVIDIA (NVDA) se convirtió en el líder del mercado spot con un volumen de aproximadamente 30 millones de USD y un aumento interanual del 1888%, subrayando el enfoque continuo del mercado en activos tecnológicos centrales con potencial de crecimiento a largo plazo. Otras estrellas tecnológicas como Tesla, Amazon y Apple también se encontraban entre las más negociadas.

• Diversificación mediante Indexación: El volumen de negociación de ETFs tokenizados creció significativamente, con el ETF Nasdaq 100 (QQQ) aumentando un 3492% interanual y el ETF S&P 500 (SPY) un 3247%, lo que indica que los inversores están implementando diversificación de riesgo y asignación macro a través de instrumentos de índices.

• Demanda Explosiva de Activos Refugio: El ETF de bonos del tesoro a largo plazo (TLT) mostró un asombroso crecimiento mensual en el volumen de negociación del 69,573%, reflejando una sofisticada estrategia de asignación defensiva. Este posicionamiento ofrece un doble mecanismo de protección: actúa como cobertura si los resultados no cumplen expectativas (los flujos de capital hacia activos refugio suelen elevar los precios de los bonos), y también permite especular con la posibilidad de que la Fed recorte tasas si la economía se debilita (la caída de rendimientos impulsaría los precios de los bonos de largo plazo).

Esta estrategia equilibrada "ofensiva-defensiva" del mercado spot demuestra un enfoque de asignación a más cauteloso y a largo plazo.

Parte 2: Acceso - Cómo la Negociación 5x24 Libera el Potencial de Participación Global

El modo de negociación 5x24 (5 días a la semana, 24 horas al día) ha evolucionado de una característica innovadora a una infraestructura fundamental para la participación en el mercado global. Esto no es solo una extensión del horario de negociación, sino un cambio estructural que elimina las barreras de los husos horarios, creando oportunidades sin precedentes para una base diversa de inversores globales. Este modelo permite a los participantes del mercado captar flexiblemente la información previa a la apertura, realizar ajustes estratégicos después del cierre o implementar asignaciones precisas durante sus horarios locales de negociación.

Análisis de Horarios Pico de Negociación y la Ventaja del Inversor

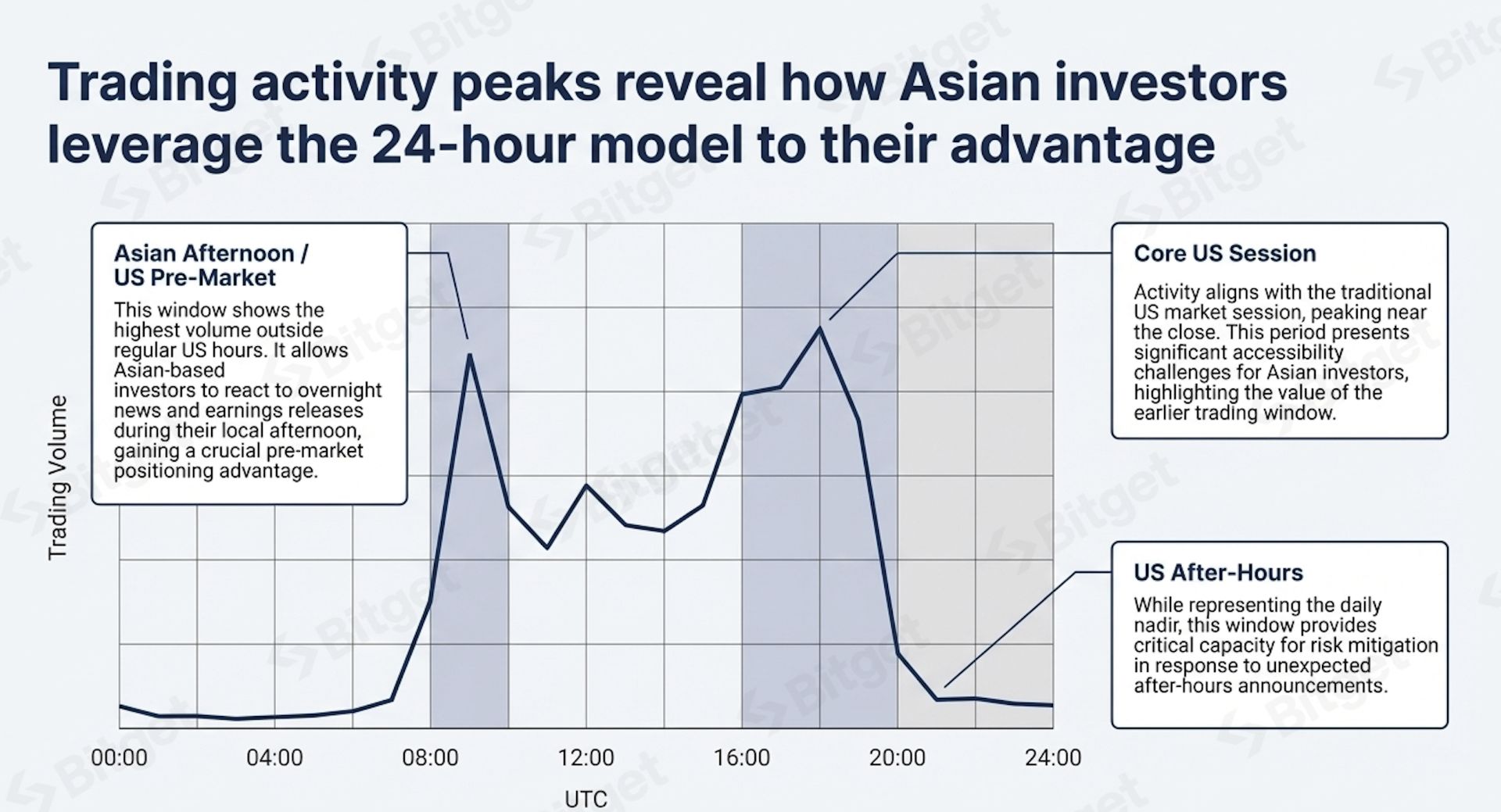

El análisis del volumen de negociación 5x24 revela cómo los inversores globales, particularmente en Asia, han convertido este acceso a la negociación continua en una ventaja estratégica. Podemos identificar tres ventanas de negociación clave, cada una con una función única:

• Horario Central de Negociación Estadounidense (UTC 16:00-20:00): Este período se superpone con el horario tradicional de negociación estadounidense y es la fase de mayor concentración de operaciones, especialmente hacia el cierre. Sin embargo, para los inversores asiáticos, este horario presenta una barrera de participación significativa, lo que resalta el valor único de las ventanas de negociación más tempranas.

• Tarde en Asia / Preapertura en EE.UU. (UTC 08:00-10:00): Esta es la ventana más activa fuera del horario regular de negociación. Es de valor crítico para los inversores asiáticos, ya que coincide con su horario de tarde local, permitiéndoles reaccionar a tiempo a las noticias y resultados nocturnos, obteniendo una crucial ventaja de posicionamiento previo a la apertura, sin necesidad de operar durante la noche.

• Horario de Post-cierre en EE.UU. (UTC 20:00-23:00): Aunque el volumen en esta fase está en su punto más bajo del día, ofrece una importante capacidad de ajuste de emergencia. Los inversores pueden reaccionar instantáneamente a anuncios corporativos inesperados después del cierre, ajustando sus posiciones a tiempo para evitar riesgos incontrolables durante la noche.

Esta democratización de la participación del mercado asegura que el acceso ya no esté limitado por la geografía, lo que nos lleva a nuestro análisis en profundidad de los participantes globales que están remodelando el panorama del mercado.

Parte 3: Participantes - Una Base de Usuarios Global Diversa y Comportamientos de Negociación Distintos

El análisis de la distribución geográfica de los usuarios y la frecuencia de negociación muestra un mercado que es a la vez globalmente diverso y estratificado por comportamiento. El reciente repunte en la actividad de negociación fue liderado por inversores sofisticados de Asia Oriental, y presenta dos perfiles claramente distintos: los "grandes jugadores" (whales) de alta frecuencia y los inversores "minoristas" (retail) relativamente pasivos.

Distribución Regional: Asia Oriental Lidera, Explorando Mercados Potenciales

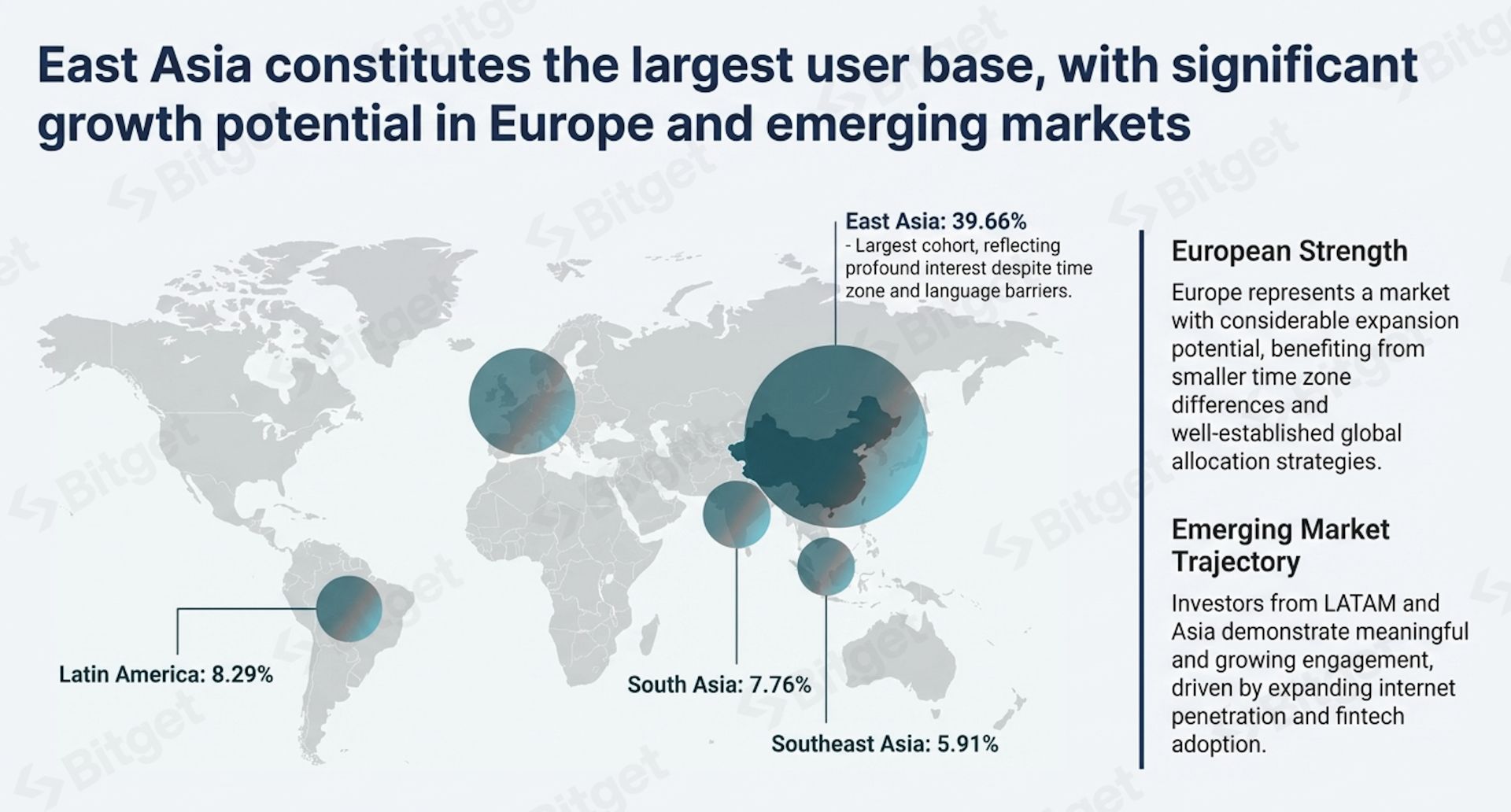

La composición de usuarios muestra claramente la naturaleza global de la demanda de acciones estadounidenses tokenizadas, con cada mercado regional exhibiendo características geográficas distintas y potencial de crecimiento:

· Asia Oriental: 39.66%

· América Latina: 8.29%

· Asia Meridional: 7.76%

· Sudeste Asiático: 5.91%

· Europa: Un mercado clave con enorme potencial de crecimiento.

Una inmersión profunda en las características de cada mercado revela:

· Mercado de Asia Oriental: Como el grupo de usuarios más grande y maduro, muestra un fuerte interés en los gigantes tecnológicos estadounidenses y la asignación de activos globales, a pesar de las significativas barreras de huso horario e idioma.

· Mercado Europeo: Con menores diferencias de huso horario y una cultura madura de asignación de activos globales, posee un potencial de expansión natural significativo, siendo un área de crecimiento muy valiosa.

· Mercados Emergentes (América Latina y Asia): Se encuentran en una trayectoria de rápido desarrollo, donde la penetración de Internet y la adopción de fintech están impulsando continuamente la demanda de los usuarios de participar en el mayor mercado de valores del mundo.

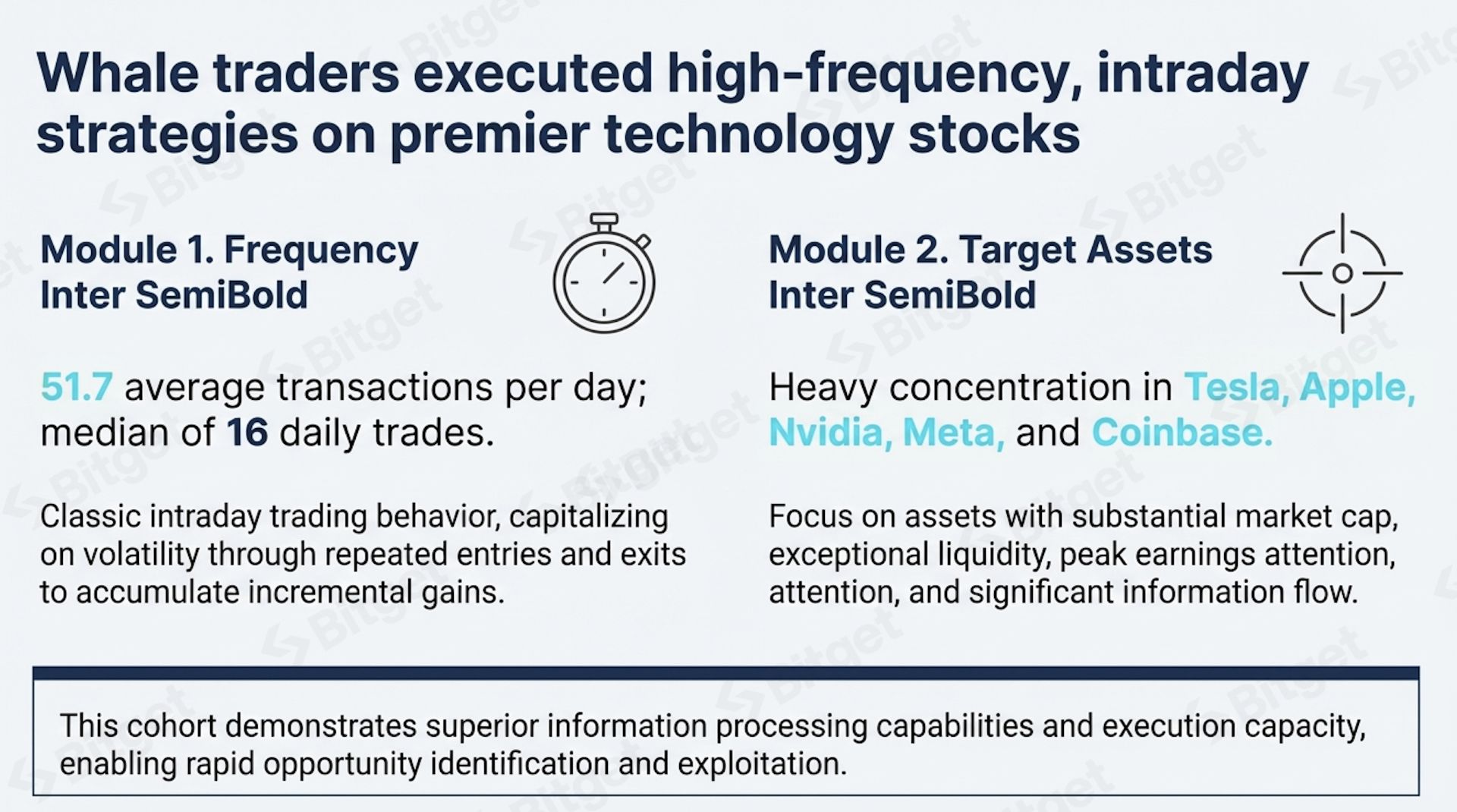

Análisis del Comportamiento de Negociación: Diferencias entre Grandes Jugadores y Minoristas

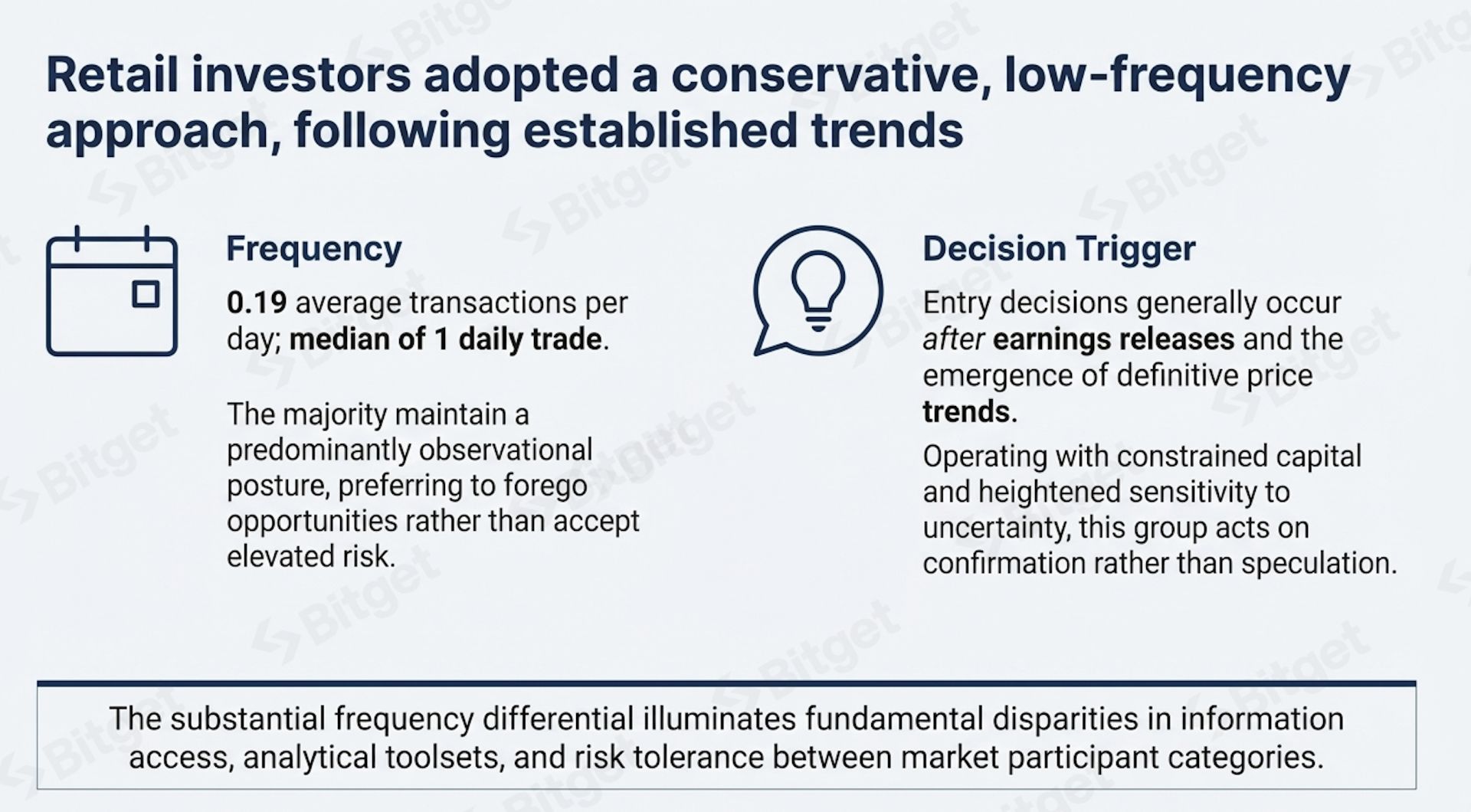

Clasificando a los usuarios según el valor de sus operaciones, definimos al 30% superior por volumen de negociación como "grandes jugadores" (whales) y al 70% restante como "minoristas" (retail). Su análisis revela diferencias conductuales fundamentales entre los participantes más activos y los menos activos del mercado.

Las marcadas diferencias en la frecuencia de negociación subrayan las disparidades fundamentales entre los dos tipos de participantes del mercado en términos de acceso a la información, herramientas de análisis y tolerancia al riesgo. Estas diferencias reflejan una distinción esencial en la estructura de participación del mercado, no meramente una preferencia personal.

Conclusión: El Mercado Global Avanza hacia una Nueva Etapa de Madurez e Inclusión

El análisis en profundidad de este informe, centrado en el activo, el acceso y los participantes, lleva a una conclusión sólida sobre la creciente madurez del mercado global de acciones tokenizadas. La evolución del mercado se manifiesta en tres temas centrales:

1. Diversificación Estratégica: El mercado no es un paisaje único; es capaz de soportar tanto la especulación agresiva impulsada por eventos en el mercado de derivados, como las carteras equilibradas y a largo plazo en el mercado spot, lo que demuestra una base de usuarios madura y eficiente.

2. Inclusividad en la Participación: La negociación 5x24 ha pasado de ser una característica marginal a un elemento fundamental para un mercado verdaderamente global. Las barreras de huso horario se han eliminado, permitiendo una participación equitativa a inversores de todo el mundo y reduciendo significativamente las barreras de entrada al mercado.

3. Estratificación Conductual: La clara estratificación entre los "grandes jugadores" de alta frecuencia y los "minoristas" cautelosos muestra un ecosistema de mercado ordenado. Esta forma estructurada de participación indica que el mercado puede acomodar la coexistencia de inversores con diferentes estrategias y perfiles de riesgo.

"La convergencia de estas tres tendencias marca el momento en que las acciones tokenizadas se están convirtiendo en un componente principal del panorama moderno de inversión global."