Vào quý IV năm 2025, thị trường Mỹ chứng kiến sự bùng nổ tập trung của các quỹ ETF tiền điện tử thay thế (altcoin) dạng spot. Sau khi Bitcoin và Ethereum mở ra cánh cửa cho ETF, các quỹ ETF cho các altcoin như XRP, DOGE, LTC, HBAR lần lượt được ra mắt tại Mỹ, trong khi các quỹ ETF cho tài sản như AVAX, LINK cũng đang trong giai đoạn phê duyệt nhanh. Trái ngược hoàn toàn với cuộc đấu tranh pháp lý kéo dài cả thập kỷ cho ETF Bitcoin, các quỹ ETF altcoin này đã hoàn thành toàn bộ quy trình từ đăng ký đến niêm yết chỉ trong vòng vài tháng, cho thấy sự thay đổi đáng kể trong thái độ quản lý của Mỹ. Sự xuất hiện của các quỹ ETF altcoin không còn là sự kiện riêng lẻ, mà là kết quả tự nhiên sau khi quy định về tiền mã hóa được nới lỏng một cách có cấu trúc.

Điểm mấu chốt châm ngòi cho làn sóng niêm yết này chủ yếu đến từ hai yếu tố: bản sửa đổi "Tiêu chuẩn Niêm yết Chung cho Cổ phiếu Quỹ Tín thương Hàng hóa" được SEC phê duyệt vào ngày 17 tháng 9 năm 2025 và điều khoản 8(a) được kích hoạt trong thời gian chính phủ Mỹ đóng cửa vào tháng 11. Tiêu chuẩn niêm yết chung thiết lập một hệ thống tiếp cận thống nhất cho các quỹ ETF tài sản mã hóa, cho phép các tài sản đáp ứng điều kiện không còn phải trải qua quá trình xem xét kéo dài của SEC theo từng trường hợp. Chỉ cần tài sản mã hóa có lịch sử hơn sáu tháng trên thị trường tương lai được CFTC quản lý và có cơ chế giám sát chia sẻ, hoặc nếu đã có ít nhất 40% quỹ ETF có liên quan tồn tại trên thị trường, thì có thể áp dụng chế độ này, từ đó rút ngắn chu kỳ phê duyệt từ phía sàn giao dịch từ 240 ngày xuống còn 60-75 ngày.

Thứ hai, việc kích hoạt điều khoản "8(a)" vào tháng 11 và tình thế bị động của SEC đã đẩy nhanh quá trình ra mắt các quỹ ETF này. Trong thời gian chính phủ Mỹ đóng cửa, tiêu chuẩn chung đã tạm thời bị gián đoạn, nhưng SEC đã ban hành hướng dẫn vào ngày 14 tháng 11, lần đầu tiên cho phép các tổ chức phát hành chủ động loại bỏ điều khoản sửa đổi trì hoãn trong đơn đăng ký S-1. Theo Điều 8(a) của Đạo luật Chứng khoán năm 1933, các đơn đăng ký không chứa điều khoản này sẽ tự động có hiệu lực sau 20 ngày, trừ khi SEC chủ động ngăn chặn. Điều này đã tạo ra một kênh niêm yết trên thực tế dựa trên sự im lặng đồng ý. Lúc này, do các bộ phận của chính phủ đóng cửa, họ không thể chặn từng đơn đăng ký trong thời gian hạn chế. Các nhà phát hành như Bitwise, Franklin Templeton ngay lập tức tranh thủ cơ hội, hoàn tất đăng ký nhanh chóng bằng cách loại bỏ điều khoản trì hoãn, thúc đẩy hàng loạt quỹ ETF altcoin ra mắt vào cuối tháng 11, tạo nên làn sóng niêm yết quỹ ETF tài sản mã hóa như hiện tại.

II. Phân tích hiệu suất chính của các quỹ ETF altcoin (Tháng 10–12/2025)

Solana (SOL)

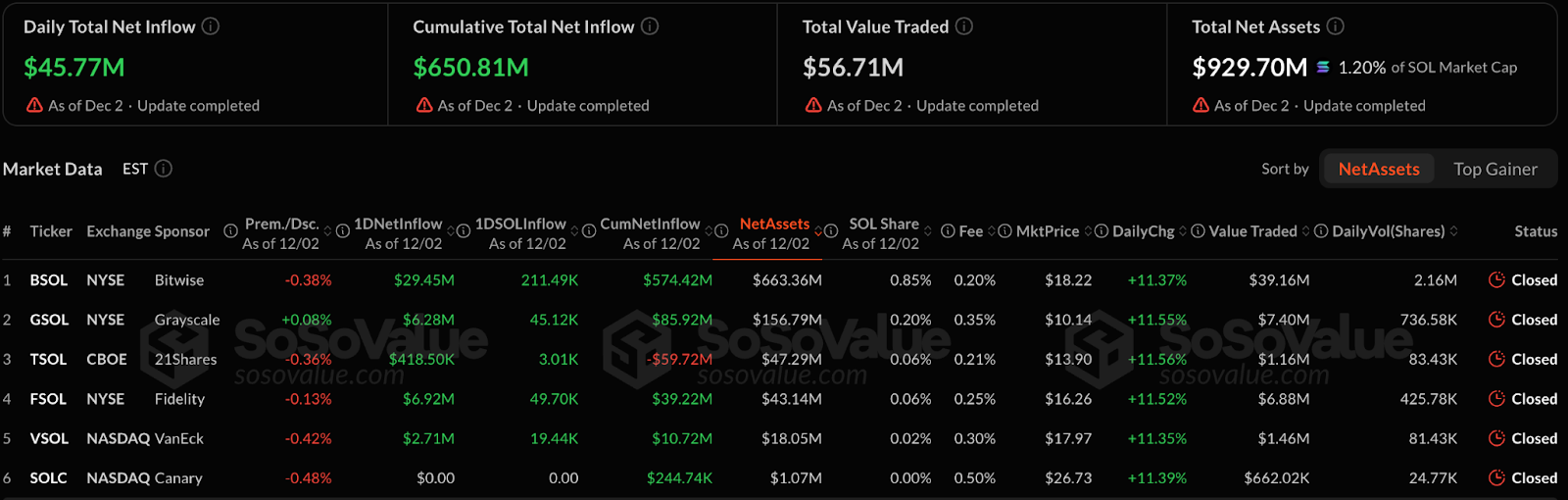

Lô sản phẩm SOL đầu tiên được niêm yết vào ngày 28 tháng 10. Mặc dù giá SOL tiếp tục giảm khoảng 31% kể từ khi niêm yết, nhưng dòng tiền lại thể hiện xu hướng chảy vào ngược chiều, càng giảm càng mua. Tính đến ngày 2 tháng 12, toàn bộ mảng ETF SOL đã ghi nhận dòng tiền ròng tích lũy lên tới 618 triệu USD, với tổng tài sản đạt 915 triệu USD, chiếm 1,15% tổng vốn hóa thị trường của SOL. Đạt được quy mô như vậy trong chưa đầy hai tháng cũng phần nào phản ánh sự công nhận rộng rãi của thị trường đối với vị thế "chuỗi công khai lớn thứ ba" của SOL.

BSOL do Bitwise ra mắt thể hiện nổi bật nhất, chỉ riêng sản phẩm này đã thu hút khoảng 574 triệu USD, trở thành quỹ ETF SOL đơn lẻ có dòng tiền vào lớn nhất. Chìa khóa dẫn đầu của BSOL nằm ở cơ chế thiết kế phần thưởng staking – tất cả SOL nắm giữ đều được staking trực tiếp, phần thưởng staking nhận được sẽ không được phân phối cho nhà đầu tư mà được tự động tái đầu tư để thúc đẩy tăng trưởng giá trị tài sản ròng (NAV) của quỹ. Cách thức gắn kết lợi nhuận staking với NAV này cung cấp một giải pháp thay thế tuân thủ, tiện lợi và có lợi thế về lợi nhuận cho các tổ chức/nhà đầu tư muốn tham gia vào hệ sinh thái SOL nhưng không muốn tự quản lý khóa private và node.

Ripple (XRP)

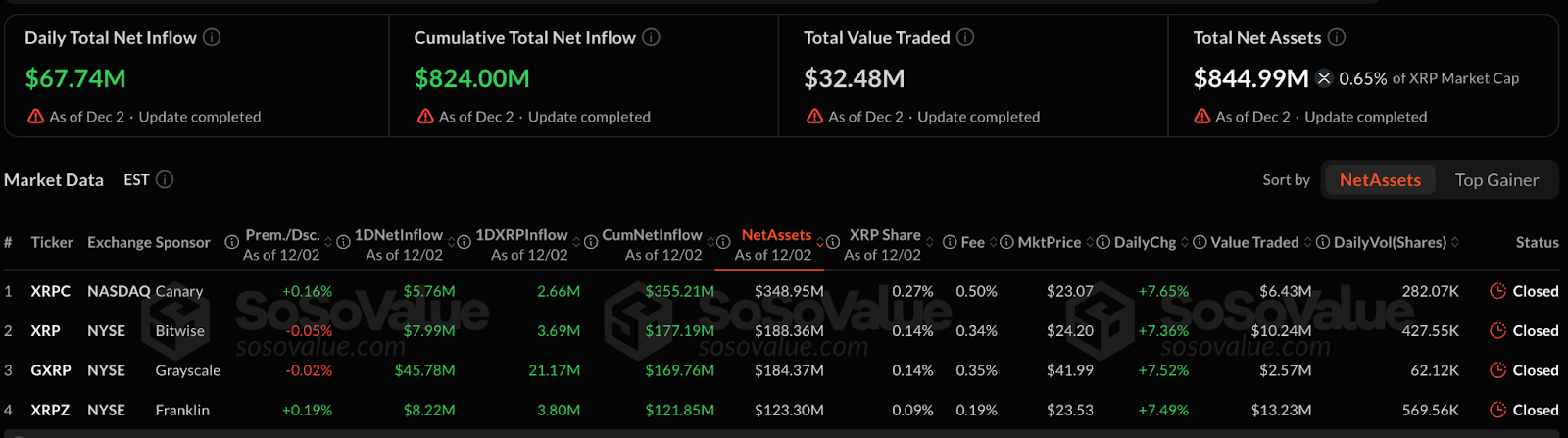

ETF XRP bắt đầu được niêm yết liên tục từ ngày 13 tháng 11 năm 2025, trong cùng thời gian giá XRP giảm khoảng 9%. Giống như SOL, ETF XRP cũng thể hiện xu hướng càng giảm càng mua. Tính đến ngày 2 tháng 12, dòng tiền ròng tích lũy đạt 824 triệu USD, tổng giá trị tài sản khoảng 844 triệu USD, chiếm 0,65% tổng vốn hóa thị trường của XRP. Sự chênh lệch quy mô giữa các nhà phát hành lớn trong các sản phẩm ETF XRP không thực sự nổi bật, nhiều tổ chức cho thấy tỷ trọng thị trường tương đối cân bằng.

Doge (DOGE)

ETF DOGE đã gặp phải sự thờ ơ hoàn toàn từ thị trường, xác nhận tồn tại một khoảng cách lớn giữa Meme coin và kênh tiền của các tổ chức. Các sản phẩm đại diện như GDOG của Grayscale (niêm yết ngày 24/11) có biểu hiện cực kỳ ảm đạm, dòng tiền ròng tích lũy chỉ đạt 2,68 triệu USD, quy mô quản lý tài sản dưới 7 triệu USD, chỉ chiếm 0,03% tổng vốn hóa thị trường của Doge. Nghiêm trọng hơn, sản phẩm tương tự của Bitwise thậm chí không có dòng tiền vào nào, và khối lượng giao dịch hàng ngày trầm lắng (khoảng 1,09 triệu USD) cũng cho thấy các nhà đầu tư truyền thống hiện vẫn tồn tại thái độ nghi ngờ đối với các tài sản MEME như Doge, vốn thiếu sự hỗ trợ cơ bản và chủ yếu dựa vào tâm lý cộng đồng.

Hedera (HBAR)

ETF HBAR, với tư cách là đại diện cho các dự án có vốn hóa thị trường vừa và nhỏ, lại đạt được hiệu quả thâm nhập tương đối thành công so với quy mô của chính nó. ETF này được niêm yết vào ngày 29 tháng 10, mặc dù giá HBAR giảm khoảng 28% trong gần hai tháng, nhưng quỹ ETF đã tích lũy được dòng tiền ròng 82,04 triệu USD. Đồng thời, quy mô quản lý tài sản của ETF HBAR đạt 1,08% tổng vốn hóa thị trường của HBAR. Hiệu quả thâm nhập này cao hơn nhiều so với các altcoin như Doge, LTC, điều này cũng có thể có nghĩa là thị trường có một chút tin tưởng nhất định đối với các tài sản vốn hóa trung bình như HBAR, vốn có ứng dụng cấp doanh nghiệp rõ ràng.

Litecoin (LTC)

ETF LTC đã trở thành một case study kinh điển: các tài sản truyền thống thiếu narrative mới, ngay cả khi có được kênh ETF, cũng tạm thời khó lòng tìm được sức sống mới. Sau khi niêm yết vào ngày 29 tháng 10, biểu hiện giá yếu ớt với mức giảm khoảng 7,4%, mặt bằng vốn cũng ít được quan tâm, dòng tiền ròng tích lũy chỉ đạt 7,47 triệu USD, và nhiều lần xuất hiện tình trạng không có dòng tiền vào trong một ngày. Khối lượng giao dịch hàng ngày chỉ khoảng 530.000 USD làm nổi bật tính thanh khoản kém của nó. Điều này cho thấy các narrative cũ kỹ mà LTC đang dựa vào, như "bạc kỹ thuật số", hiện đã thiếu sức hút trên thị trường ngày nay.

ChainLink (LINK)

ETF GLINK của Grayscale chính thức ra mắt vào ngày 3 tháng 12, và đã chứng kiến dòng tiền vào gần 40,9 triệu USD ngay trong ngày giao dịch đầu tiên. Hiện tại, tổng giá trị tài sản vào khoảng 67,55 triệu USD, chiếm 0,67% tổng vốn hóa thị trường của Link. Từ kết quả giao dịch ngày đầu tiên, GLINK đã có một khởi đầu tốt về cả tính thanh khoản và sức hút vốn.

III. Các tác nhân chính và nguồn vốn của quỹ ETF altcoin

Kể từ khi các quỹ ETF altcoin lần lượt được niêm yết, thị trường ETF tiền mã hóa đã có sự phân hóa rõ rệt: trong bối cảnh giá Bitcoin và Ethereum tiếp tục giảm, các quỹ ETF liên quan liên tục chứng kiến dòng tiền ra, thì các quỹ ETF altcoin như SOL, XRP, HBAR, LINK lại thu hút được dòng tiền chảy vào ngược chiều. Nói cách khác, một phần vốn rút ra từ các quỹ ETF BTC, ETH đã không rời khỏi thị trường tiền mã hóa, mà chuyển hướng sang các tài sản có tính tăng trưởng cao hơn. Điều này cũng cho thấy nguồn vốn cho các quỹ ETF altcoin có cấu trúc hai tầng, vừa có tái phân bổ nguồn tiền hiện có, vừa có nguồn tiền mới tham gia.

Nguồn vốn mới chủ yếu đến từ các gã khổng lồ tài chính truyền thống tham gia phát hành lần này, bao gồm BlackRock, Fidelity, VanEck, FranklinTempleton, Canary, v.v. Các nguồn vốn đằng sau这些机构 (những tổ chức này) bao gồm quỹ hưu trí, tiền bảo hiểm, tài khoản quản lý tài sản, kế hoạch hưu trí 401K, khách hàng quản lý tài sản và văn phòng gia đình, những người trước đây bị giới hạn bởi rào cản tuân thủ không thể trực tiếp mua altcoin, giờ đây lần đầu tiên có thể phân bổ hợp pháp thông qua ETF, tạo thành dòng vốn mới thực sự. Nói cách khác, việc hàng loạt ETF altcoin ra mắt đã tạo cho vốn truyền thống một cơ hội mới để tham gia thị trường mua tài sản mã hóa.

IV. Triển vọng tương lai: Đợt mở rộng tiếp theo của quỹ ETF altcoin

Việc ra mắt thành công các sản phẩm đầu tiên như SOL, XRP, HBAR, v.v. đã giúp con đường thể chế hóa cho ETF altcoin được thực hiện rõ ràng. Tiếp theo, các chuỗi công khai có quy mô hệ sinh thái lớn hơn và được các tổ chức quan tâm nhiều hơn sẽ trở thành trọng tâm của đợt tiếp theo, bao gồm AVAX, ADA, DOT, BNB, TRX, SEI, APT, v.v. Một khi được phê duyệt niêm yết, những tài sản này dự kiến sẽ thu hút thêm vốn tuân thủ, mang lại làn sóng mở rộng thanh khoản mới cho hệ sinh thái đa chuỗi. Nhìn về tương lai, thị trường ETF altcoin sẽ thể hiện ba xu hướng chính:

Thứ nhất, sự tập trung vào top đầu và sự khác biệt hóa sản phẩm song song gia tăng.

Các tài sản có cơ bản rõ ràng và narrative dài hạn sẽ tiếp tục được ưu tiên dòng vốn, trong khi các dự án thiếu động lực từ hệ sinh thái, ngay cả khi được niêm yết, cũng khó cải thiện hiệu suất. Đồng thời, cạnh tranh giữa các sản phẩm ETF sẽ xoay quanh phí, lợi nhuận từ staking và năng lực thương hiệu, các nhà phát hành dẫn đầu sẽ hút phần lớn dòng tiền.

Thứ hai, hình thái sản phẩm sẽ chuyển từ theo dõi đơn lẻ sang chiến lược hóa và kết hợp hóa.

Các sản phẩm dạng chỉ số, rổ đa tài sản và các sản phẩm quản lý chủ động sẽ lần lượt xuất hiện, đáp ứng nhu cầu chuyên nghiệp của các tổ chức về phân tán rủi ro, tăng cường lợi nhuận và phân bổ dài hạn.

Thứ ba, ETF sẽ trở thành lực lượng then chốt định hình lại cấu trúc vốn của thị trường tiền mã hóa.

Các tài sản được đưa vào ETF sẽ nhận được "mức phí tuân thủ" (compliance premium) và dòng vốn ổn định chảy vào, trong khi các token chưa vào được khuôn khổ tuân thủ sẽ phải đối mặt với tình trạng thanh khoản và sự chú ý tiếp tục giảm sút, cấu trúc phân tầng thị trường sẽ được củng cố thêm.

Nói cách khác, trọng tâm cạnh tranh của ETF altcoin đang chuyển từ "liệu có thể niêm yết được không" sang "sau khi niêm yết làm thế nào để tiếp tục thu hút vốn". Khi AVAX, ADA, DOT, BNB, TRX, v.v. bước vào giai đoạn kết thúc phê duyệt, chu kỳ mở rộng thứ hai của ETF altcoin đã âm thầm bắt đầu. Năm 2026 sẽ trở thành cột mốc then chốt cho quá trình thể chế hóa toàn diện tài sản mã hóa, không chỉ tiếp tục mở rộng về số lượng niêm yết, mà còn mang lại sự định hình sâu sắc về logic định giá vốn và cục diện cạnh tranh hệ sinh thái.

Twitter:https://twitter.com/BitpushNewsCN

Nhóm trao đổi Telegram của Bitpush:https://t.me/BitPushCommunity

Đăng ký Telegram Bitpush: https://t.me/bitpush