Tác giả: Trương Nhã Kỳ

Nguồn: Phố Wall Kiến Văn

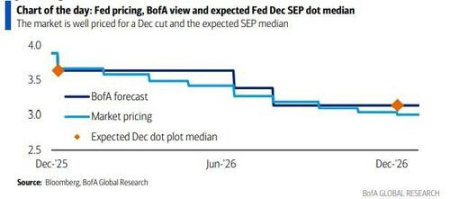

Khi cuộc họp chính sách của Fed vào ngày 10 tháng 12 sắp tới gần, thị trường không chỉ tập trung vào động thái cắt giảm lãi suất đã được dự đoán, mà các nhà chiến lược kỳ cựu Phố Wall còn chỉ ra rằng Fed có thể sắp công bố một kế hoạch mở rộng bảng cân đối kế toán lớn.

Gần đây, chuyên gia repo cũ của Fed New York, nhà chiến lược lãi suất của Bank of America, Mark Cabana, dự đoán rằng ngoài việc cắt giảm lãi suất 25 điểm cơ bản được kỳ vọng rộng rãi, Chủ tịch Fed Powell sẽ công bố vào thứ Tư tới một kế hoạch mua 450 triệu USD trái phiếu kho bạc (T-bills) hàng tháng. Hoạt động mua trái phiếu này sẽ chính thức được triển khai vào tháng 1 năm 2026, nhằm ngăn chặn lãi suất thị trường repo tăng vọt hơn nữa bằng cách bơm thanh khoản vào hệ thống.

Cabana cảnh báo trong báo cáo rằng mặc dù thị trường lãi suất phản ứng một cách dè dặt với việc cắt giảm lãi suất, nhưng các nhà đầu tư nói chung đang "đánh giá thấp" mức độ hành động của Fed liên quan đến bảng cân đối kế toán. Ông chỉ ra rằng mức lãi suất thị trường tiền tệ hiện tại cho thấy dự trữ trong hệ thống ngân hàng không còn "dồi dào", và Fed phải lấp đầy khoảng trống thanh khoản bằng cách khởi động lại việc mua chứng khoán. Đồng thời, bộ phận giao dịch của UBS cũng đưa ra dự đoán tương tự, cho rằng Fed sẽ bắt đầu mua khoảng 400 triệu USD trái phiếu kho bạc mỗi tháng vào đầu năm 2026 để duy trì sự ổn định của thị trường lãi suất ngắn hạn.

Điều chỉnh chính sách tiềm năng này diễn ra trong thời kỳ then chốt khi ban lãnh đạo Fed sắp có sự thay đổi. Khi nhiệm kỳ của Powell sắp kết thúc, và kỳ vọng của thị trường về việc Kevin Hassett có thể kế nhiệm chức Chủ tịch Fed đang tăng lên, cuộc họp tuần tới không chỉ liên quan đến thanh khoản ngắn hạn, mà còn sẽ định hướng con đường chính sách tiền tệ cho năm tới.

Chuyên gia từng làm tại Fed New York dự đoán: Mua trái phiếu 450 triệu USD hàng tháng

Mặc dù sự đồng thuận của thị trường đã khóa chặt ở mức Fed sẽ cắt giảm lãi suất 25 điểm cơ bản vào tuần tới, Mark Cabana cho rằng biến số thực sự nằm ở chính sách bảng cân đối kế toán. Trong báo cáo hàng tuần có tiêu đề 《Hasset-Backed Securities》, ông chỉ ra rằng quy mô RMP mà Fed sẽ công bố có thể lên tới 450 triệu USD mỗi tháng, một dự đoán vượt xa kỳ vọng phổ biến hiện tại của thị trường.

Cabana phân tích chi tiết cấu thành của con số này: Fed cần mua ít nhất 200 triệu USD mỗi tháng để đối phó với sự tăng trưởng tự nhiên của các khoản nợ của mình, ngoài ra còn cần mua thêm 250 triệu USD để đảo ngược tình trạng mất dự trữ do "thu hẹp bảng cân đối kế toán quá mức" trước đây. Ông dự kiến, việc mua trái phiếu với cường độ này sẽ kéo dài ít nhất 6 tháng. Thông báo này dự kiến sẽ được đưa vào phần giải thích thực thi của Fed và sẽ công bố chi tiết quy mô và tần suất hoạt động thông qua trang web của Fed New York, trọng tâm mua sẽ tập trung vào thị trường trái phiếu kho bạc.

Theo bài viết trước đây của Phố Wall Kiến Văn, kể từ khi bảng cân đối kế toán chạm mức đỉnh gần 9 nghìn tỷ USD vào năm 2022, chính sách thắt chặt định lượng (QT) của Fed đã thu hẹp quy mô của nó khoảng 2,4 nghìn tỷ USD, quá trình này đã rút thanh khoản ra khỏi hệ thống tài chính một cách hiệu quả. Tuy nhiên, ngay cả khi QT đã dừng lại, các dấu hiệu căng thẳng về vốn vẫn rõ ràng.

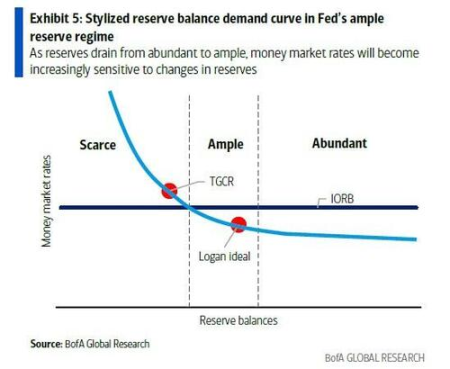

Tín hiệu rõ ràng nhất đến từ thị trường repo. Là trung tâm tài trợ ngắn hạn của hệ thống tài chính, lãi suất tham chiếu qua đêm của thị trường repo, chẳng hạn như tỷ lệ tài trợ qua đêm có bảo đảm (SOFR) và tỷ lệ repo ba bên cho tài sản thế chấp chung (TGCR), trong vài tháng gần đây thường xuyên và mạnh mẽ vượt qua giới hạn trên của hành lang lãi suất chính sách của Fed. Điều này cho thấy mức dự trữ trong hệ thống ngân hàng đang từ "dồi dào" trượt dần xuống "đủ", và có nguy cơ tiến tới "khan hiếm". Xét đến tầm quan trọng hệ thống của thị trường repo, tình trạng này được cho là Fed khó có thể chấp nhận lâu dài, vì nó có thể làm suy yếu hiệu quả truyền tải của chính sách tiền tệ.

Trong bối cảnh này, những tuyên bố gần đây của các quan chức Fed cũng ám chỉ sự cấp bách của hành động. Chủ tịch Fed New York John Williams từng nói "dự kiến không lâu nữa chúng ta sẽ đạt đến mức dự trữ dồi dào", và Chủ tịch Fed Dallas Lorie Logan cũng chỉ ra "dự kiến việc khôi phục tăng trưởng bảng cân đối kế toán trong tương lai gần là phù hợp". Cabana giải thích rằng, "trong tương lai gần" (will not be long) ám chỉ cuộc họp FOMC vào tháng 12.

Công cụ hỗ trợ nhằm san bằng biến động cuối năm

Ngoài kế hoạch mua trái phiếu dài hạn, để đối phó với biến động mặt bằng vốn sắp tới vào cuối năm, Bank of America dự đoán Fed cũng sẽ công bố các hoạt động repo định kỳ (term repo operations) trong 1-2 tuần. Cabana cho rằng, mức giá của các hoạt động này có thể được đặt ngang bằng hoặc cao hơn 5 điểm cơ bản so với lãi suất của công cụ repo thường trực (SRF), nhằm giảm thiểu rủi ro đuôi của thị trường tài trợ cuối năm.

Về quản lý lãi suất, mặc dù có khách hàng hỏi liệu có giảm lãi suất số dư dự trữ (IOR) hay không, Cabana cho rằng việc chỉ giảm IOR "không giải quyết được vấn đề gì", vì các ngân hàng sau sự sụp đổ của Silicon Valley Bank (SVB) thường có xu hướng nắm giữ lượng tiền mặt đệm cao hơn. Ông cho rằng, khả năng xảy ra nhiều hơn là IOR và lãi suất SRF cùng được điều chỉnh giảm 5 điểm cơ bản, nhưng đây không phải là kịch bản cơ sở.

Một bối cảnh quan trọng khác của cuộc họp này là những thay đổi nhân sự sắp tới của Fed. Thị trường hiện coi Kevin Hassett là ứng cử viên tiềm năng cho chức Chủ tịch Fed tiếp theo. Cabana chỉ ra rằng một khi nhân sự chủ tịch mới được xác định, thị trường sẽ định giá con đường chính sách trung hạn dựa trên hướng dẫn của nhân sự mới nhiều hơn.

Phía UBS cũng đồng tình với quan điểm mở rộng bảng cân đối kế toán trở lại. Bộ phận Bán hàng và Giao dịch của UBS chỉ ra rằng Fed có thể rút ngắn thời gian đáo hạn tài sản thông qua việc mua trái phiếu kho bạc, từ đó phù hợp hơn với thời gian đáo hạn trung bình của thị trường trái phiếu. Dù hoạt động này được gọi là RMP hay nới lỏng định lượng (QE), mục tiêu cuối cùng của nó là rõ ràng: thông qua việc bơm thanh khoản trực tiếp, đảm bảo rằng trong thời kỳ chuyển đổi môi trường chính trị và kinh tế then chốt, thị trường tài chính có thể duy trì hoạt động trơn tru.