Tác giả: Trend Research

Sau sự sụp đổ thị trường vào ngày 10/11, toàn bộ thị trường tiền mã hóa trở nên ảm đạm, các nhà tạo lập thị trường và nhà đầu tư thiệt hại nặng nề, cần có thời gian để phục hồi vốn và tâm lý.

Tuy nhiên, thị trường tiền mã hóa không bao giờ thiếu những biến động và cơ hội mới, chúng tôi vẫn lạc quan về triển vọng thị trường phía trước.

Bởi vì xu hướng hợp nhất tài sản chủ lực của tiền mã hóa với tài chính truyền thống để tạo thành các mô hình kinh doanh mới không hề thay đổi, trái lại còn nhanh chóng tích lũy hào rào bảo vệ trong thời kỳ thị trường trì trệ.

1. Sự củng cố đồng thuận từ Phố Wall

Vào ngày 3 tháng 12, Chủ tịch SEC Hoa Kỳ Paul Atkins trong một cuộc phỏng vấn độc quyền với FOX tại Sở Giao dịch Chứng khoán New York (NYSE) cho biết: "Trong vài năm tới, toàn bộ thị trường tài chính Hoa Kỳ có thể sẽ chuyển lên chuỗi (on-chain)".

Atkins nói:

- Lợi thế cốt lõi của token hóa nằm ở chỗ, nếu tài sản tồn tại trên blockchain, cấu trúc quyền sở hữu và thuộc tính tài sản sẽ cực kỳ minh bạch. Trong khi đó, các công ty niêm yết hiện tại thường không biết rõ cổ đông cụ thể là ai, ở đâu, cổ phần ở đâu.

- Token hóa cũng hứa hẹn thực hiện thanh toán "T+0", thay thế chu kỳ thanh toán giao dịch "T+1" hiện hành. Về nguyên tắc, cơ chế thanh toán giao hàng (DVP) / nhận hàng thanh toán (RVP) trên chuỗi có thể giảm thiểu rủi ro thị trường, nâng cao tính minh bạch, trong khi khoảng cách thời gian giữa thanh toán bù trừ, quyết toán và giao vốn hiện tại chính là nguồn gốc của rủi ro hệ thống.

- Cho rằng token hóa là xu hướng tất yếu của dịch vụ tài chính, các ngân hàng và công ty môi giới chủ lực đã và đang thúc đẩy theo hướng token hóa. Có lẽ cả thế giới sẽ không mất đến 10 năm... mà có thể trở thành hiện thực chỉ sau vài năm nữa. Chúng tôi đang tích cực áp dụng công nghệ mới để đảm bảo Hoa Kỳ giữ vững vị trí tiên phong trong các lĩnh vực như tiền mã hóa.

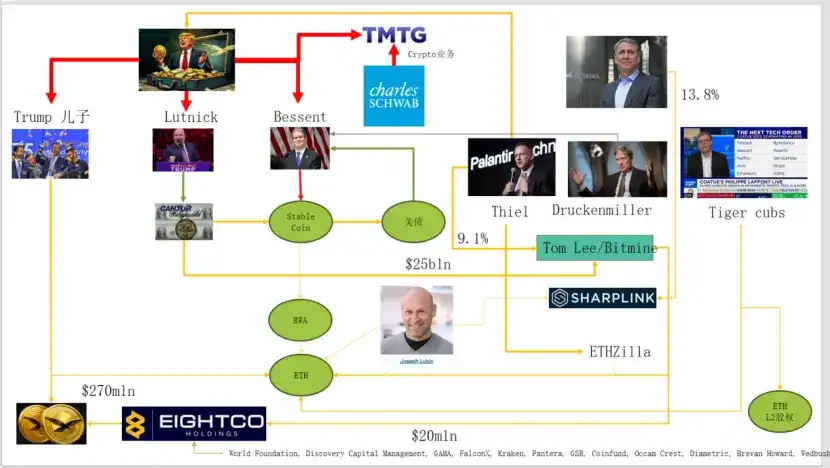

Trên thực tế, Phố Wall và Washington đã thiết lập một mạng lưới vốn thâm nhập sâu vào tiền mã hóa, hình thành một chuỗi narrative mới: Giới tinh hoa chính trị - kinh tế Mỹ → Trái phiếu Mỹ (Kho bạc) → Stablecoin / Công ty kho bạc mã hóa → Ethereum + RWA + L2

Từ biểu đồ này có thể thấy gia đình Trump, các nhà tạo lập thị trường trái phiếu truyền thống, Bộ Tài chính, công ty công nghệ, công ty tiền mã hóa đã kết nối với nhau một cách phức tạp, trong đó các đường liên kết hình elip màu xanh lá cây trở thành trục chính:

(1) Stablecoin (USDT, USDC, tài sản USD đằng sau WLD, v.v.)

Phần lớn tài sản dự trữ là trái phiếu ngắn hạn + tiền gửi ngân hàng, được nắm giữ thông qua các công ty môi giới như Cantor.

(2) Trái phiếu Mỹ (US Treasuries)(2) Trái phiếu Kho bạc Mỹ

Do Treasury / Bessent chịu trách nhiệm phát hành và quản lý

Được Palantir, Druckenmiller, Tiger Cubs, v.v. sử dụng làm khoản nắm giữ lợi suất cơ sở rủi ro thấp

Cũng là tài sản sinh lợi mà stablecoin / các công ty kho bạc theo đuổi.

(3) RWA(3) RWA (Tài sản Thế giới Thực)

Từ trái phiếu kho bạc Mỹ, cho vay thế chấp nhà, các khoản phải thu đến tài chính nhà ở

Được token hóa thông qua các giao thức Ethereum L1 / L2.

(4) Cổ phần ETH & ETH L2

Ethereum là chuỗi chính đón nhận RWA, stablecoin, DeFi, AI-DeFi

Cổ phần / Token L2 là quyền đòi hỏi đối với dòng tiền phí giao dịch, khối lượng giao dịch trong tương lai.

Chuỗi này thể hiện:

Tín dụng USD → Trái phiếu Mỹ → Dự trữ stablecoin → Các giao thức kho bạc / RWA mã hóa đa dạng → Cuối cùng lắng đọng trên ETH / L2.

Về TVL của RWA, so với trạng thái sụt giảm vào ngày 10/11 của các chuỗi công khai khác, ETH là chuỗi công khai duy nhất nhanh chóng phục hồi sau sụt giảm và tăng trưởng, TVL hiện tại là 12.4 tỷ USD, chiếm 64.5% tổng lượng mã hóa.

2. Ethereum khám phá việc thu giữ giá trị

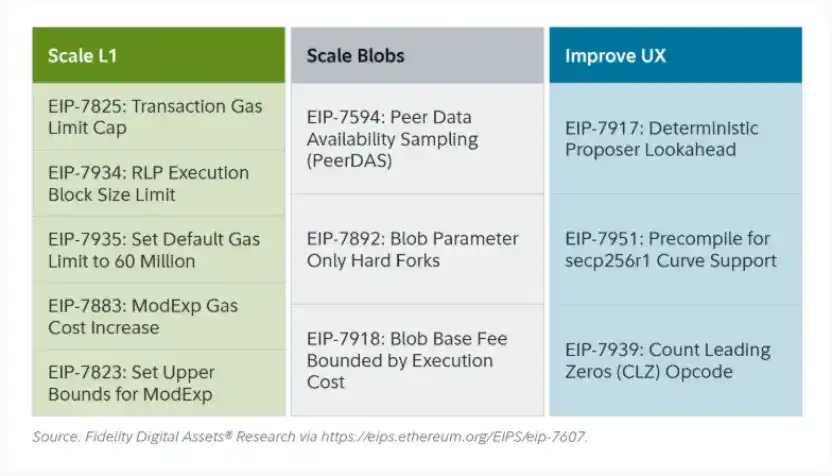

Bản nâng cấp Fusaka gần đây của Ethereum đã không tạo ra nhiều sóng gió trên thị trường, nhưng từ góc độ tiến triển của cấu trúc mạng và mô hình kinh tế, nó là một "sự kiện mang tính bước ngoặt". Fusaka không chỉ mở rộng quy mô thông qua các EIP như PeerDAS, mà còn thử nghiệm giải quyết vấn đề thu giữ giá trị không đủ của mạng chính L1 kể từ khi L2 phát triển.

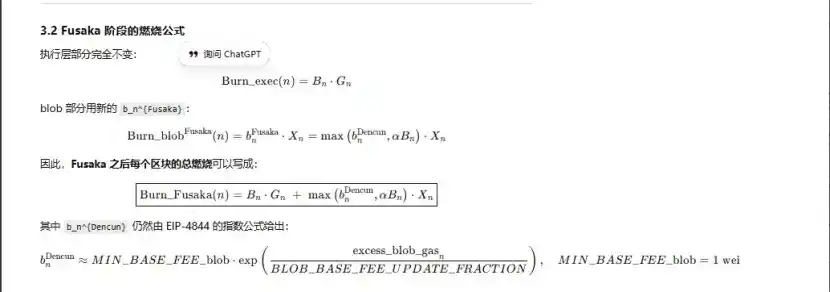

Thông qua EIP-7918, ETH đưa blob base fee vào "giá sàn động", ràng buộc giới hạn dưới của nó với base fee của tầng thực thi L1, yêu cầu blob phải trả ít nhất phí DA với đơn giá bằng khoảng 1/16 base fee L1; điều này có nghĩa là Rollup không thể tiếp tục chiếm dụng băng thông blob với chi phí gần như 0 về lâu dài, các chi phí tương ứng sẽ được đốt và chảy ngược về cho những người nắm giữ ETH.

Trong tất cả các bản nâng cấp của Ethereum, có ba lần liên quan đến "đốt":

(1) London (Đơn chiều): Chỉ đốt tầng thực thi, ETH bắt đầu đốt có cấu trúc do lượng sử dụng L1

(2) Dencun (Hai chiều + thị trường blob độc lập): Đốt tầng thực thi + blob, việc ghi dữ liệu L2 vào blob cũng sẽ đốt ETH, nhưng trong thời điểm nhu cầu thấp, phần blob gần như bằng 0.

(3) Fusaka (Hai chiều + blob ràng buộc với L1): Để sử dụng L2 (blob), phải trả ít nhất theo một tỷ lệ cố định của L1 base fee và bị đốt, hoạt động L2 được ánh xạ ổn định hơn thành việc đốt ETH.

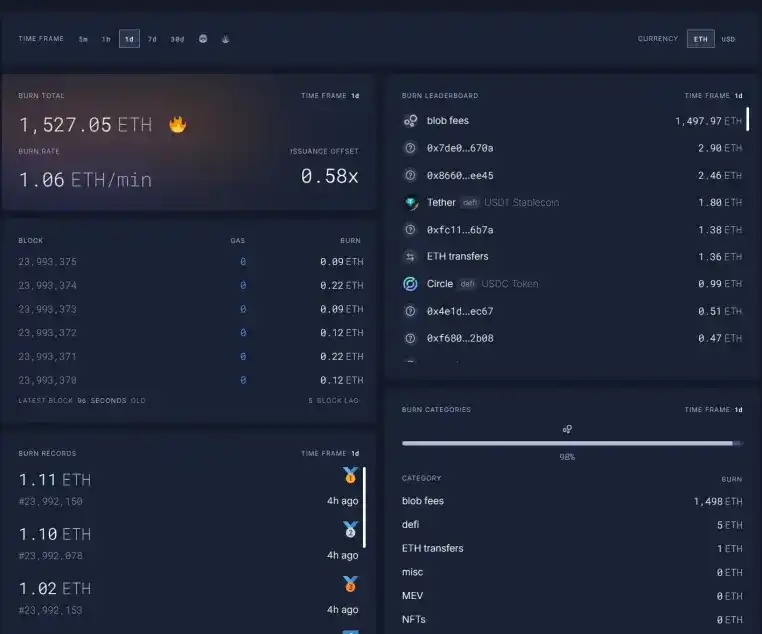

Hiện tại phí blob vào lúc 23:00 ngày 12/11 (1h) đã đạt 5696.3 tỷ lần so với trước khi nâng cấp Fusaka, một ngày đốt 1527 ETH, phí blob trở thành phần đóng góp tỷ lệ đốt cao nhất, lên tới 98%, khi L2 ETH hoạt động mạnh hơn nữa, bản nâng cấp này có triển vọng đưa ETH trở lại trạng thái giảm phát.

3. Mặt kỹ thuật của Ethereum mạnh lên

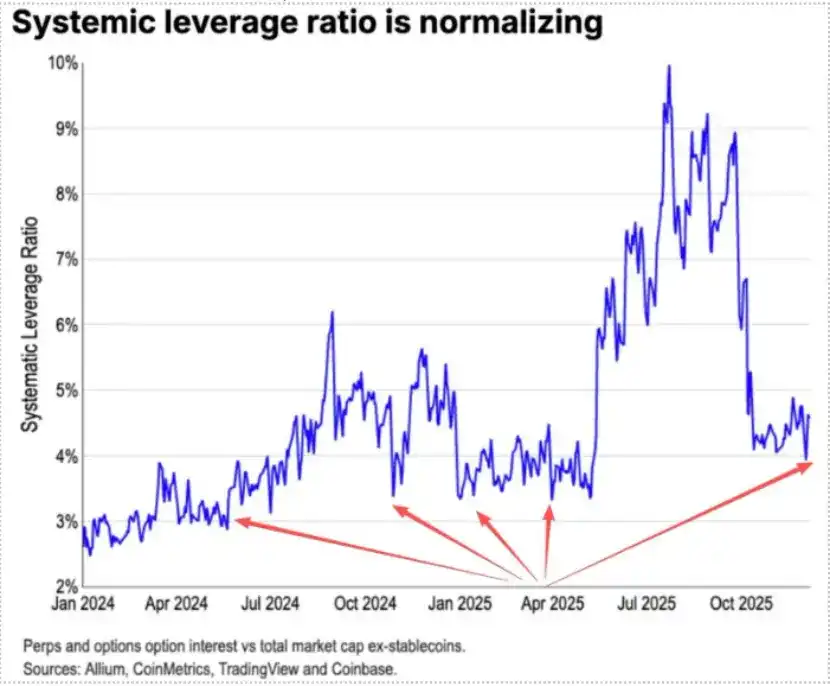

Trong đợt sụt giảm ngày 10/11, đòn bẩy kỳ hạn ETH đã được thanh lý đầy đủ, cuối cùng đã chạm đến đòn bẩy giao ngay, đồng thời nhiều người không đủ niềm tin vào ETH, dẫn đến việc nhiều OG cổ đại lần lượt giảm nắm giữ và bỏ chạy. Theo dữ liệu từ Coinbase, đòn bẩy đầu cơ trong giới tiền mã hóa đã giảm xuống vùng thấp kỷ lục 4%.

Trong quá khứ, một phần quan trọng của phe bán khống ETH đến từ giao dịch cặp Long BTC/Short ETH truyền thống, đặc biệt là cặp này trong thị trường gấu trước đây thường hoạt động rất tốt, nhưng lần này đã xảy ra ngoại lệ. Tỷ lệ ETH/BTC từ đầu tháng 11 vẫn duy trì thế đi ngang kháng cự.

ETH hiện có lượng tồn kho trên các sàn giao dịch là 13 triệu枚, khoảng 10% tổng lượng, đang ở mức thấp kỷ lục, khi cặp Long BTC / Short ETH bắt đầu mất hiệu lực từ tháng 11, khi thị trường cực kỳ hoảng loạn, có thể dần dần xuất hiện cơ hội "bắt ép bán khống".

Khi bước vào thời điểm giao thoa 2025–2026, các chính sách tiền tệ và tài khóa tương lai của Trung-Mỹ đều đã phát ra tín hiệu thân thiện:

Hoa Kỳ trong tương lai sẽ tích cực giảm thuế, hạ lãi suất, nới lỏng quản lý tiền mã hóa, Trung Quốc sẽ nới lỏng thích hợp, ổn định tài chính (áp chế biến động).

Trong bối cảnh kỳ vọng nới lỏng tương đối của Trung-Mỹ, áp chế biến động giảm của tài sản, trong lúc cực kỳ hoảng loạn, vốn và tâm lý chưa hoàn toàn phục hồi, ETH vẫn đang ở trong một "vùng đánh bóng" mua vào khá tốt.