Original | Odaily Planet Daily(@OdailyChina)

Penulis | Ding Dang(@XiaMiPP)

Dalam peristiwa black swan pada 11 Oktober, paus pinjaman berantai yang dilikuidasi paksa 32.000 AAVE dengan harga sekitar $101 tidak mundur begitu saja. Sebaliknya, sejak 24 November, alamat ini kembali terus menambah posisi AAVE melalui pinjaman berantai. Hingga saat ini, total posisinya telah meningkat menjadi 333.000 AAVE, setara dengan sekitar $62,59 juta dengan harga saat ini, dengan biaya rata-rata sekitar $167.

Hampir dalam jendela waktu yang sama, perusahaan investasi kripto ternama Multicoin Capital juga mulai secara konsisten membangun posisi AAVE: sejak 17 Oktober, secara bertahap meningkatkan kepemilikan melalui saluran OTC Galaxy Digital, dengan posisi saat ini sekitar 338.000 AAVE, valuasi pasar sekitar $65,3 juta.

Sumber gambar: Arkham

Transaksi-transaksi ini terjadi dalam satu setengah bulan terakhir. Dengan tanda-tanda jelas peningkatan modal ini, dapatkah kita menafsirkannya sebagai "uang pintar" yang sedang membangun posisi dasar struktural di sekitar AAVE? Apakah AAVE layak diinvestasikan?

Protokol Aave: "Infrastruktur Kuasi" untuk Pinjaman On-Chain

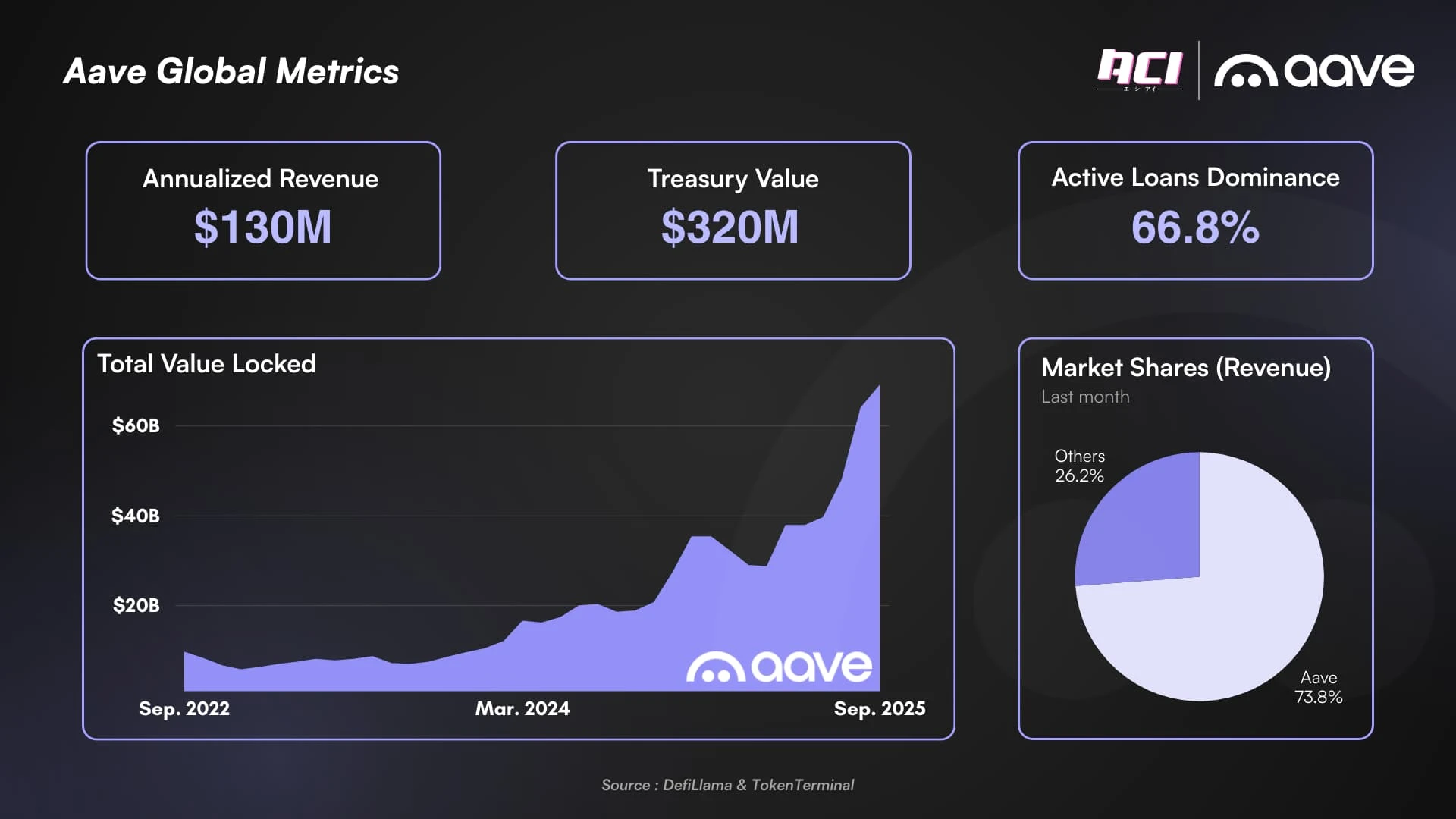

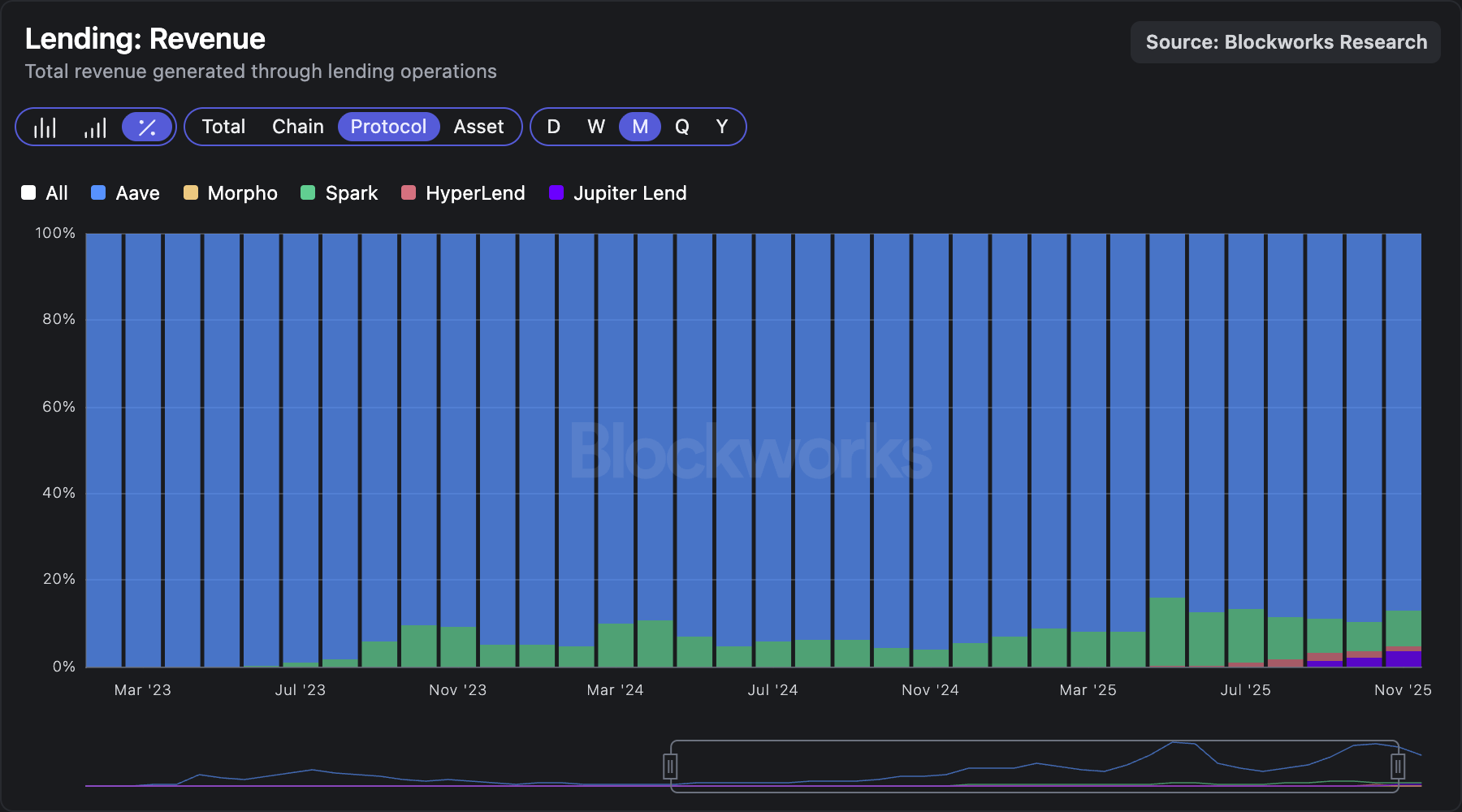

Jika meminjam on-chain dianggap sebagai jalur DeFi yang paling mendekati "keuangan asli", maka Aave hampir menjadi standar yang diakui di bidang ini. Baik TVL, pendapatan, pangsa pasar, pinjaman, setiap indikator membuktikan kesuksesan Aave.

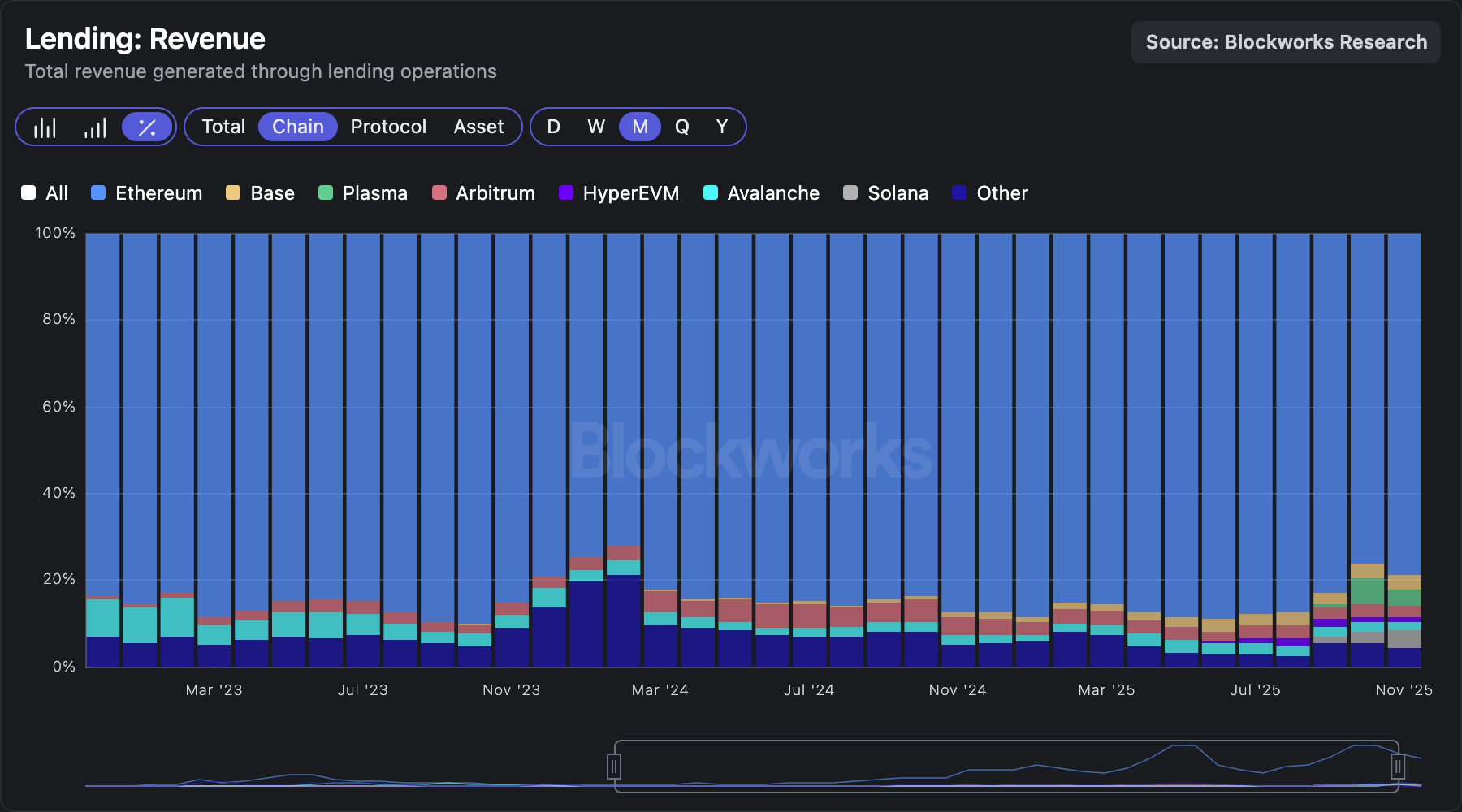

Terutama dalam dimensi pendapatan. Sebagai indikator inti paling penting untuk mengukur nilai protokol DeFi, Aave mendominasi pasar pinjaman. Sekitar 79% pendapatan pasar pinjaman berasal dari mainnet Ethereum, dan 87% di antaranya milik Aave sendiri.

Data dari Blockworks

Struktur ini berarti: Aave bukan hanya "proyek teratas", tetapi lebih mendekati protokol dasar yang secara default diakui pasar sebagai lapisan likuiditas. Namun pertanyaannya adalah: Dapatkah keunggulan ini diubah menjadi logika arus kas yang lebih pasti, sehingga mendukung nilai investasi AAVE?

Untuk menghindari disesatkan oleh noise pasar, pengguna kripto @intern_cc melakukan dekonstruksi sistematis terhadap struktur keuangan jangka panjang Aave, mulai dari "kemampuan menghasilkan uang protokol itu sendiri", untuk menilai apakah pertumbuhannya saat ini adalah pertumbuhan struktural atau sekadar rebound siklus.

Kerangka analisis inti meliputi: 1) Model prediksi pendapatan, dibangun berdasarkan kelipatan bergulir historis, dan dikoreksi khusus untuk penurunan pendapatan marjinal di pasar matang; 2) Kemampuan integrasi produk, menilai stabilitas GHO, serta perannya dalam mengintegrasikan pendapatan protokol secara vertikal; 3) Indikator efisiensi modal, meninjau ulang efek eksekusi program pembelian kembali token, dan membandingkannya dengan target tahunan.

Odaily Planet Daily merangkum data kunci sebagai berikut:

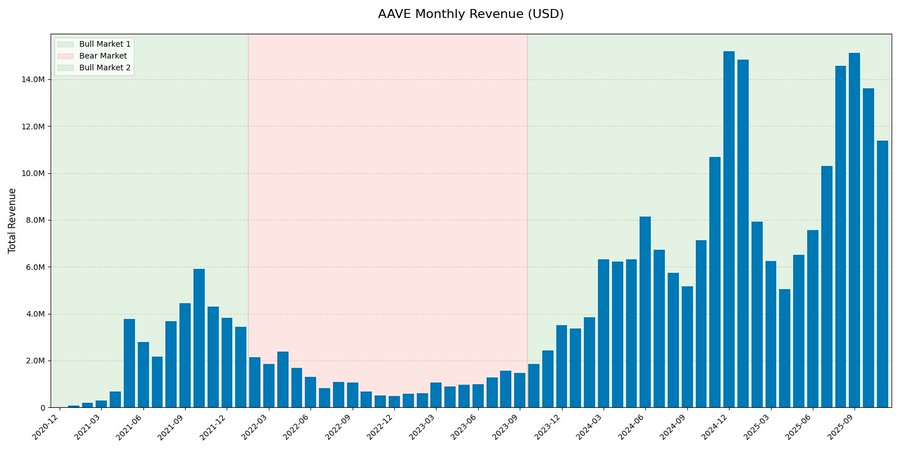

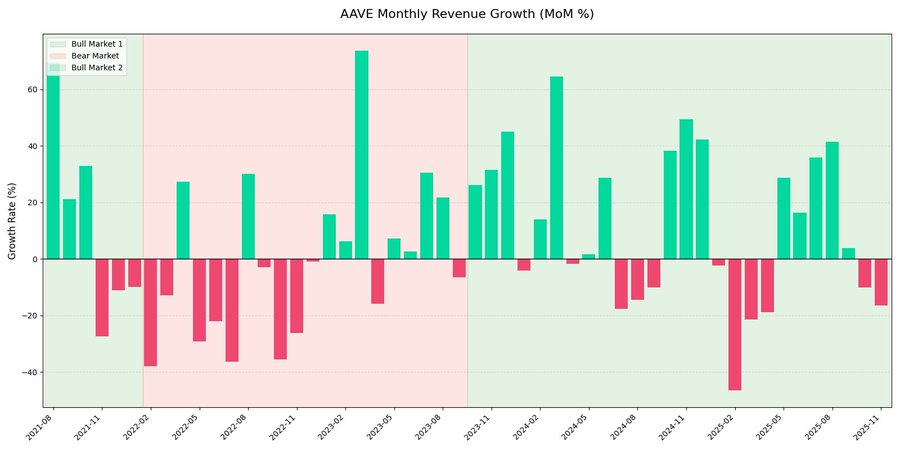

Struktur Pendapatan: Masih Sangat Siklus, tetapi "Dasar" Sedang Meningkat

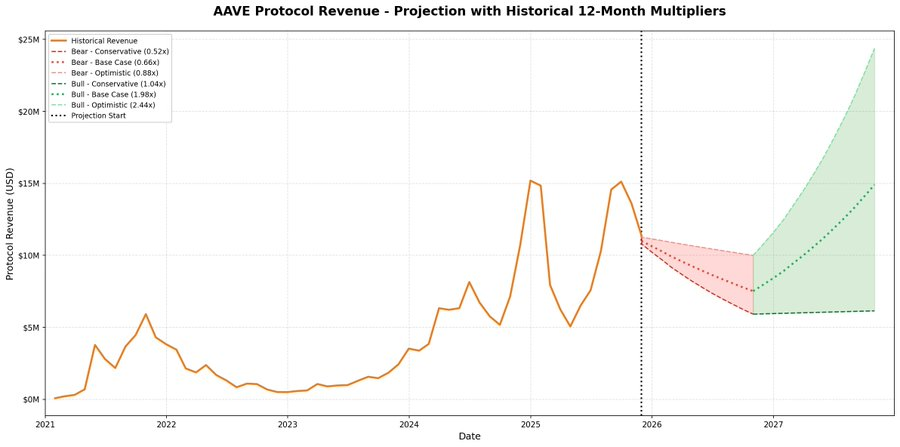

Melacak data pendapatan bulanan Aave, terlihat bahwa pendapatan Aave menunjukkan karakteristik siklus yang kuat. Namun yang lebih patut diperhatikan adalah, lompatan struktural yang jelas telah terjadi.

Dalam siklus saat ini ("bull market kedua"), pendapatan bulanan Aave mengalami pertumbuhan eksplosif, puncaknya mendekati 15 juta dolar, dua kali lipat lebih tinggi dari puncak 2021. Meskipun pertumbuhannya signifikan, bagan pendapatan bulanan menunjukkan dengan jelas: Pendapatan masih sangat fluktuatif, terutama didorong oleh aktivitas pasar, dan tidak menunjukkan karakteristik ekspansi stabil linear.

Data ini juga menunjukkan bahwa pendapatan protokol memiliki karakteristik refleksivitas yang jelas di antara siklus pasar yang berbeda.

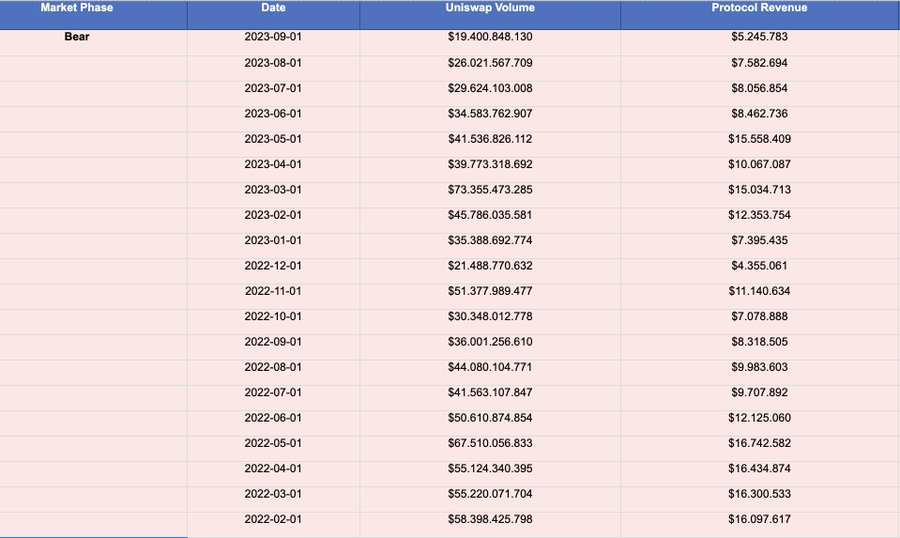

Penulis juga mencatat, bahkan untuk protokol DeFi blue-chip seperti Aave, sulit untuk sepenuhnya menghilangkan fluktuasi siklus di bear market masa depan. Protokol yang relatif baru seperti Ethena, Pendle mungkin akan menghadapi ujian kelangsungan hidup yang lebih berat di bear market masa depan, tetapi akan mengalami kemakmuran tinggi dalam siklus bull market. Satu-satunya protokol DeFi blue-chip yang penurunan volume perdagangan dan pendapatannya relatif moderat dalam bear market sebenarnya hanya Uniswap.

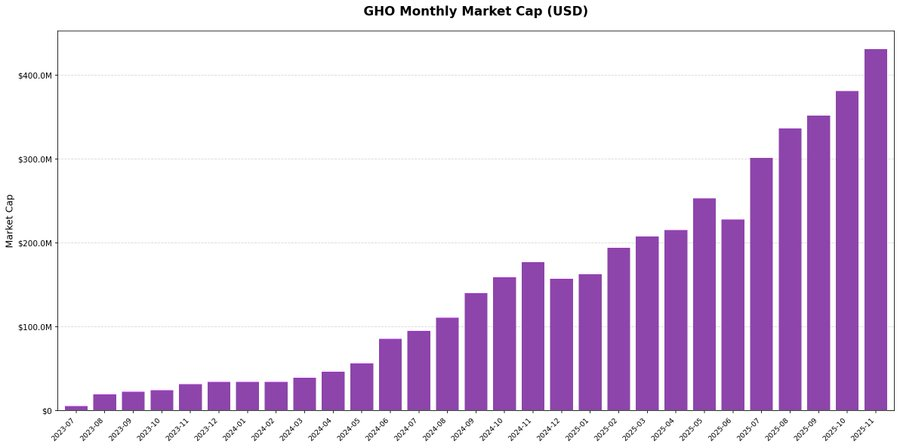

GHO: Variabel Kunci Aave dari "Ekspansi Horizontal" menuju "Integrasi Vertikal"

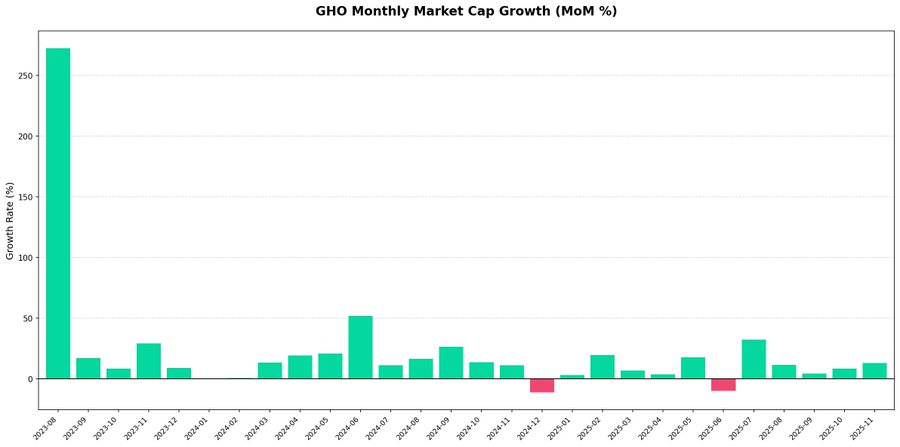

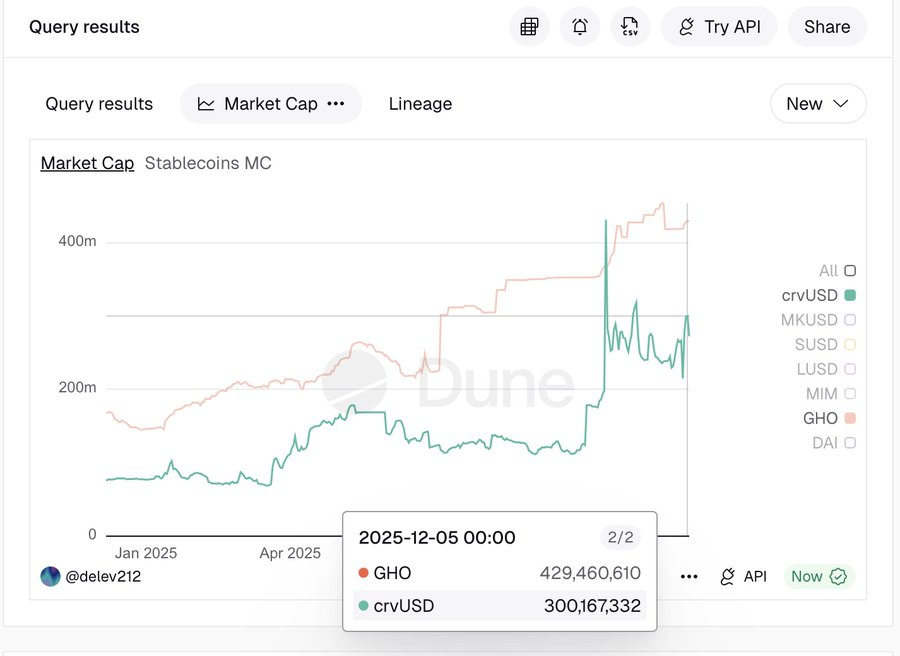

Sejak diluncurkan pada kuartal ketiga 2023, GHO mempertahankan saluran naik yang stabil, hingga akhir 2025, valuasi pasarnya telah突破 $400 juta.

Data bulanan menunjukkan volatilitas yang sangat rendah, hampir tidak ada tanda-tanda jelas arus keluar modal, ini menunjukkan bahwa permintaan berkelanjutan, bukan didorong oleh dana spekulasi jangka pendek.

Jejak ini memvalidasi bahwa arah strategis Aave untuk mendorong integrasi vertikal efektif. Pertumbuhan GHO adalah pertumbuhan alami, TVL tidak ada peningkatan tajam yang tidak normal.

Membandingkan GHO dengan crvUSD secara horizontal ditemukan bahwa stablecoin jenis CDP dari protokol DeFi blue-chip, menunjukkan dasar permintaan struktural yang jelas.

Model Prediksi Pendapatan: Aave Sedang Masuk ke "Rentang Protokol Matang"

Penulis membuat pemodelan jendela bergulir untuk setiap siklus, yang berpendapat bahwa daripada berasumsi subyektif tingkat pertumbuhan masa depan, lebih baik mengukur secara tepat kinerja pendapatan nyata protokol dalam setiap periode siklus 12 bulan di setiap siklus pasar sejarah, dan memecahnya menjadi fase kontraksi bear market dan fase ekspansi bull market.

Dalam hal penetapan skenario, merujuk pada distribusi sampel sejarah, dipilih tiga skenario:

- Skenario konservatif (persentil ke-25)

- Skenario dasar (median)

- Skenario optimis

Patut dicatat bahwa skenario optimis tidak menggunakan persentil atas umum (persentil ke-75), tetapi sengaja dibatasi pada rentang persentil ke-60, untuk menyaring outlier ekstrem. Tujuan inti dari desain ini adalah untuk mencerminkan hukum penurunan pendapatan marjinal, memastikan model mencerminkan jalur pertumbuhan setelah protokol memasuki tahap matang, bukan pengembalian abnormal eksplosif awal.

Hasil model ini menunjukkan: Aave telah jelas lebih matang dibandingkan dengan siklus bear market pertama. Pendapatan masa depan masih mungkin turun, tetapi tingkat penarikannya akan jauh lebih moderat.

Terutama patut diperhatikan, bahkan dalam asumsi skenario bear market (rentang kelipatan 0.52x–0.88x), prediksi dasar pendapatan sekitar $6 juta/bulan, masih lebih tinggi dari puncak sejarah selama bull market 2021.

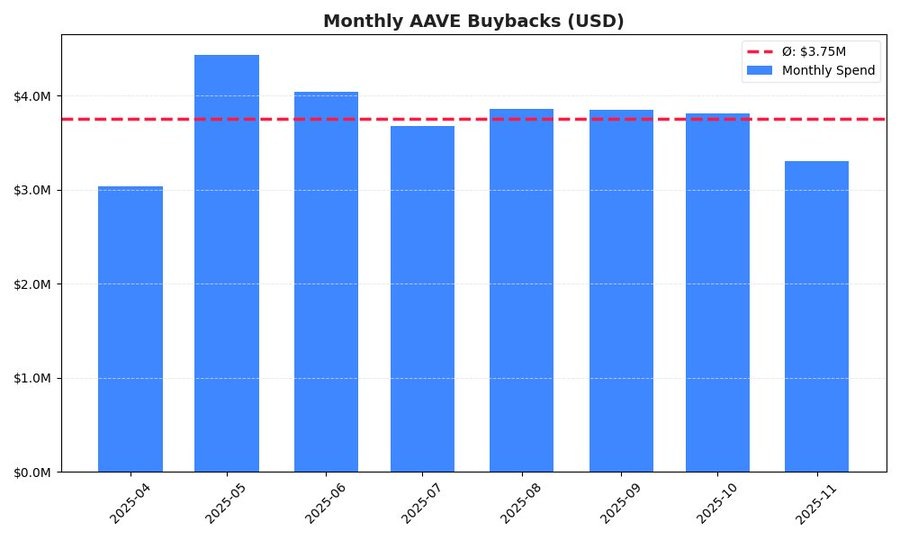

Pembelian Kembali AAVE: Eksekusi Nyata Mekanisme Deflasi

Bagan fluktuasi pembelian kembali bulanan menunjukkan bahwa protokol mengadopsi strategi eksekusi yang cukup disiplin dan non-spekulatif. Meskipun ada fluktuasi ringan (misalnya puncak bertahap pada bulan Mei), irama keseluruhannya relatif stabil.

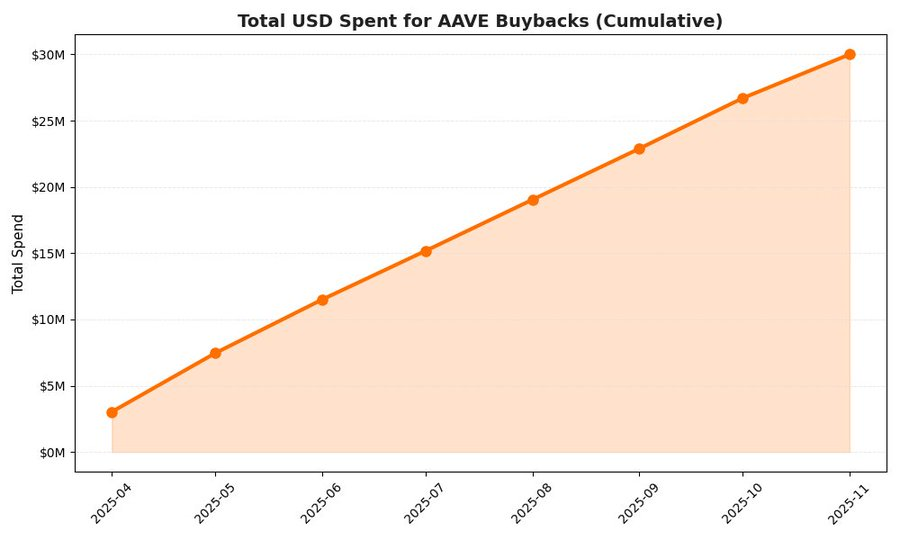

Data kumulatif menunjukkan, dalam 8 bulan pertama setelah program pembelian kembali dimulai, Aave telah menginvestasikan累计 sekitar $30 juta. Untuk mencapai target resmi tahunan $50 juta, irama bulanan yang sesuai harus mencapai sekitar $4,17 juta. Sedangkan irama bulanan yang dieksekusi saat ini sekitar $3,75 juta. Menurut perhitungan kecepatan saat ini, skala pembelian kembali tahunan sekitar $45 juta, sesuai dengan偏差 sekitar 10% dari target.

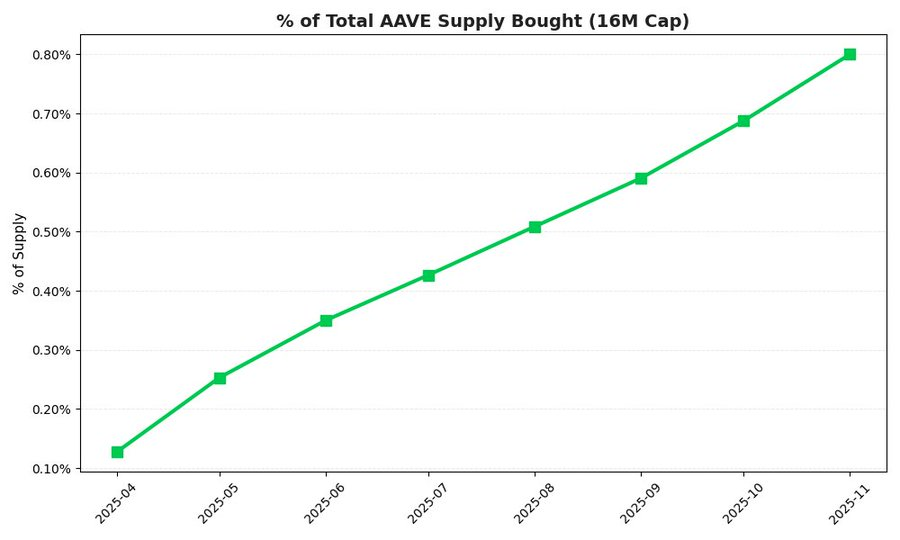

Mekanisme pembelian kembali telah menimbulkan tekanan deflasi yang dapat diukur pada pasokan token: hanya dalam 8 bulan, protokol telah membeli kembali sekitar 0,80% dari total pasokan (1,6 juta AAVE).

Kesimpulan

Dari dimensi protokol, Aave sedang berevolusi dari protokol pinjaman tunggal menjadi lapisan likuiditas dasar: model pendapatan secara bertahap memasuki rentang matang, GHO membuka kurva pertumbuhan kedua integrasi vertikal, mekanisme pembelian kembali mulai membentuk kendala deflasi nyata dan terukur pada sisi pasokan—perubahan-perubahan ini tidak akan sepenuhnya ditentukan harganya dalam satu siklus bull-bear, tetapi mereka diam-diam mengubah struktur risiko-pengembalian jangka panjang AAVE.

Fluktuasi harga jangka pendek tidak dapat dihindari, tetapi jika dilihat dari logika alokasi yang lebih jangka panjang dan lebih condong ke aset tipe infrastruktur, AAVE masih dapat menjadi pilihan berkualitas.