Titre original :Can L1s Compete Against BTC as Cryptomoney?

Auteur original : AvgJoesCrypto, Messari

Compilation originale : Dingdang, Odaily Planet Daily

Note de la rédaction : Récemment, Haseeb Qureshi, partenaire renommé de Dragonfly, a publié un long article rejetant le cynisme et embrassant la pensée exponentielle, ramenant inopinément la discussion communautaire à la question centrale : Quelle valeur reste-t-il réellement aux L1 ? Le contenu suivant est extrait du prochain « The Crypto Theses 2026 » de @MessariCrypto, compilé par Odaily Planet Daily.

La cryptomonnaie entraîne toute l'industrie

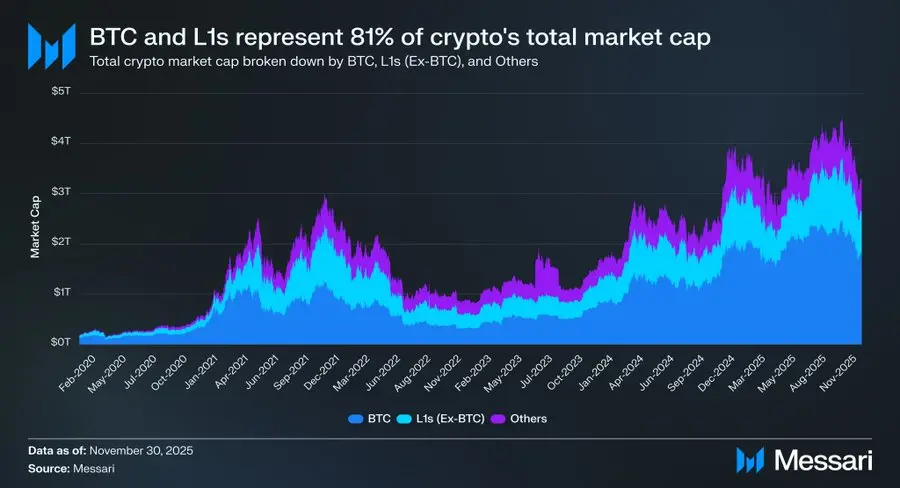

Il est crucial de recentrer le débat sur la « cryptomonnaie » elle-même, car la majorité du capital dans l'écosystème crypto recherche finalement une exposition à des « actifs monétarisés ». La capitalisation boursière totale du marché crypto s'élève actuellement à 3,26 billions de dollars, dont 1,80 billion de dollars pour le BTC, soit 55 %. Sur les 1,45 billion de dollars restants, environ 0,83 billion de dollars sont concentrés dans diverses blockchains de layer 1 (L1). Autrement dit, environ 2,63 billions de dollars, représentant environ 81 % du marché total, sont investis dans des actifs que le marché considère déjà comme de la monnaie ou qu'il estime susceptibles d'obtenir une prime monétaire à l'avenir.

Dans ce contexte, que vous soyez trader, investisseur, gestionnaire de capital ou développeur, il est essentiel de comprendre comment le marché accorde ou retire la prime monétaire. Dans l'industrie crypto, rien n'influence plus les valorisations que la volonté du marché de considérer ou non un actif comme une « monnaie ». Par conséquent, prédire quels actifs obtiendront une prime monétaire à l'avenir est probablement la variable la plus importante lors de la construction d'un portefeuille d'investissement.

Jusqu'à présent, nous nous sommes principalement concentrés sur le BTC, mais il est également pertinent de discuter de ces actifs L1 d'une valeur de 0,83 billion de dollars restants qui « pourraient ou non être de la monnaie ». Comme mentionné précédemment, nous prévoyons que le BTC continuera à absorber des parts de marché de l'or et d'autres réserves de valeur non souveraines au cours des prochaines années. Mais cela soulève une question : Quel espace reste-t-il pour les L1 ? Lorsque la marée monte, tous les bateaux (actifs) flottent-ils (en bénéficient) ? Ou bien le BTC, dans sa course pour rattraper l'or, aspire-t-il également une partie de la prime monétaire des blockchains L1 ?

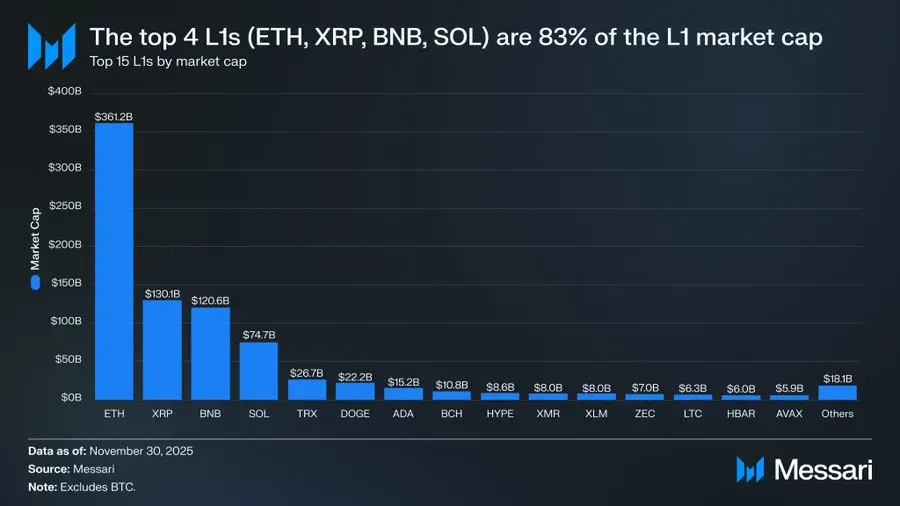

Pour répondre à ces questions, il faut d'abord examiner le paysage actuel de valorisation des L1. Les quatre premières L1 en termes de capitalisation boursière – ETH (361,15 milliards de dollars), XRP (130,11 milliards de dollars), BNB (120,64 milliards de dollars) et SOL (74,68 milliards de dollars) – ont une capitalisation combinée de 686,58 milliards de dollars, représentant 83 % de l'ensemble du segment L1. Au-delà de ces quatre premiers, l'écart de capitalisation est important (par exemple, TRX à 26,67 milliards de dollars), mais la queue de distribution reste substantielle. La capitalisation totale des L1 au-delà de la 15e place est encore de 18,06 milliards de dollars, soit 2 % de la capitalisation totale des L1.

Plus important encore, la capitalisation des L1 n'est pas synonyme de pure « prime monétaire ». Le cadre de valorisation des L1 repose principalement sur trois piliers :

(i) Prime monétaire (Monetary Premium)

(ii) Valeur économique réelle (REV - Real Economic Value)

(iii) Besoin de sécurité économique (Economic Security Demand)

Ainsi, la valorisation d'un projet n'est pas uniquement déterminée par le fait que le marché le considère comme de la monnaie.

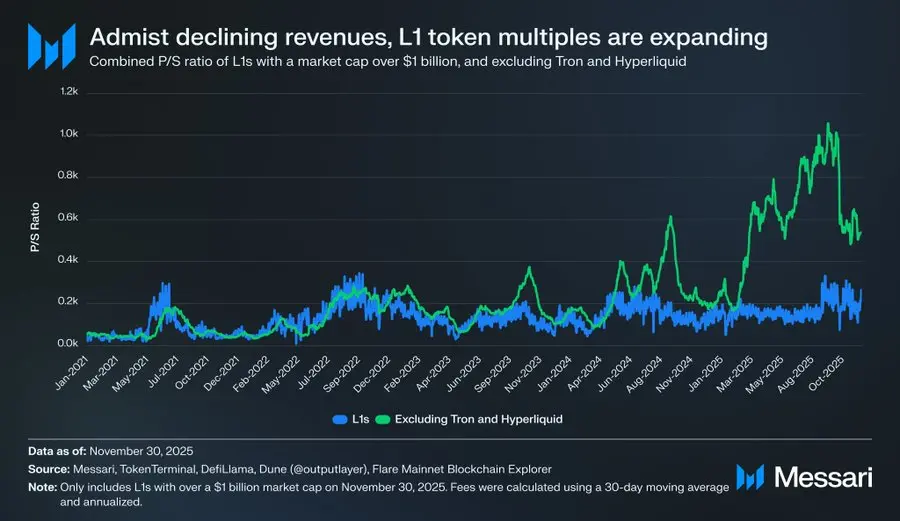

Ce qui pousse la valorisation des L1, c'est la prime monétaire, pas les revenus

Bien que plusieurs cadres de valorisation existent, le marché tend de plus en plus à évaluer les L1 sous l'angle de la « prime monétaire » plutôt que sous celui des « revenus ». Au cours des dernières années, le ratio cours/bénéfice (P/E) global de toutes les L1 d'une capitalisation supérieure à 1 milliard de dollars s'est maintenu grossièrement entre 150 et 200 fois. Mais cette donnée globale est trompeuse car elle inclut TRON et Hyperliquid. Au cours des 30 derniers jours, TRX et HYPE ont contribué à 70 % des revenus de ce groupe, mais ne représentaient que 4 % de la capitalisation boursière totale.

Une fois ces valeurs aberrantes exclues, la véritable histoire émerge. Malgré une baisse continue des revenus, la valorisation des L1 a augmenté. Le ratio P/E ajusté montre une tendance à la hausse claire :

· 30 novembre 2021 : 40x

· 30 novembre 2022 : 212x

· 30 novembre 2023 : 137x

· 30 novembre 2024 : 205x

· 30 novembre 2025 : 536x

Si l'on interprète cela du point de vue de la REV, on pourrait penser que le marché anticipe une croissance future des revenus. Cependant, cette explication ne tient pas, car dans le même groupe (toujours excluant TRON et Hyperliquid), les revenus des L1 ont diminué presque chaque année :

· 2021 : 12,33 milliards de dollars

· 2022 : 4,89 milliards de dollars (an -60%)

· 2023 : 2,72 milliards de dollars (an -44%)

· 2024 : 3,55 milliards de dollars (an +31%)

· 2025 : annualisé 1,70 milliard de dollars (an -52%)

De notre point de vue, l'explication la plus simple et directe est : Ces valorisations sont principalement pilotées par la prime monétaire, et non par les revenus actuels ou futurs.

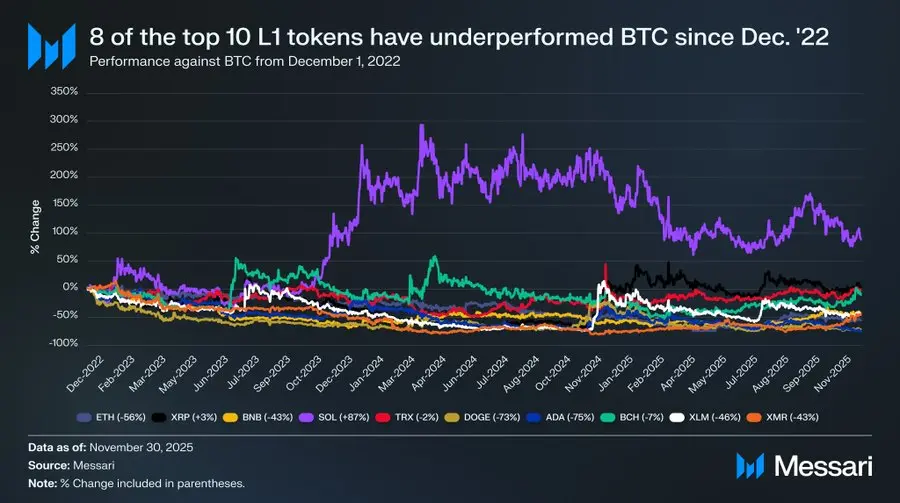

Les L1 ont continuellement sous-performé par rapport au Bitcoin

Si la valorisation des L1 est principalement motivée par l'attente du marché concernant leur prime monétaire, la question suivante est : Qu'est-ce qui façonne cette attente ? Une méthode simple consiste à comparer leur performance prix avec celle du BTC. Si les changements de prime monétaire reflètent principalement les mouvements du BTC, alors ces actifs devraient avoir une performance similaire au « bêta » du BTC ; si la prime monétaire provient de facteurs uniques à chaque L1, leur corrélation avec le BTC devrait être plus faible et leur performance plus idiosyncrasique.

Comme représentants des L1, nous avons sélectionné les dix jetons L1 les plus capitalisés (excluant HYPE) et mesuré leur performance relative au BTC depuis le 1er décembre 2022. Ces dix actifs représentent environ 94 % de la capitalisation des L1, offrant une bonne représentativité. Sur cette période, huit actifs ont sous-performé le BTC en termes de rendement absolu, dont six avec un écart de plus de 40 %. Seuls deux actifs ont surperformé le BTC : XRP et SOL. Mais la surperformance de XRP n'est que de 3 %, et étant donné son historique dominé par les capitaux retail, nous n'interpréterons pas cela excessivement. Le seul à afficher une surperformance significative est SOL, surpassant le BTC de 87 %.

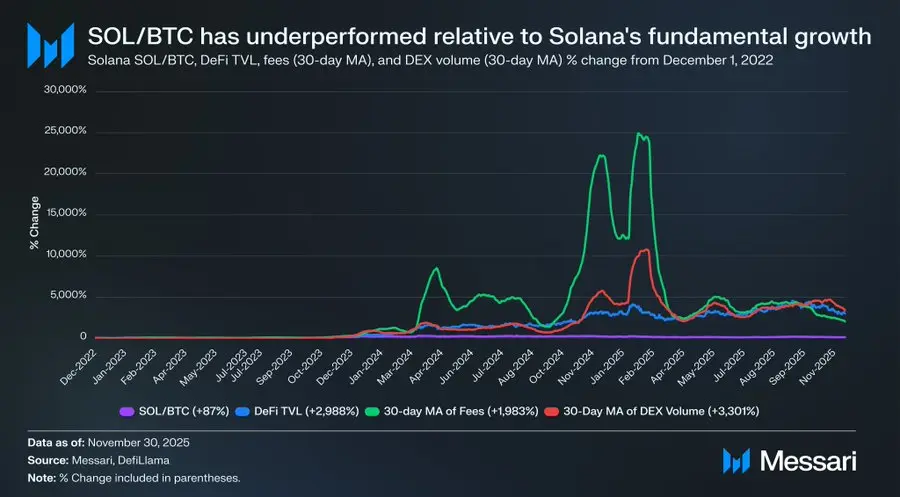

Mais une analyse plus approfondie révèle que la « surperformance » de SOL pourrait être moins forte qu'il n'y paraît. Pendant la même période où SOL surpassait le BTC de 87 %, les fondamentaux de l'écosystème Solana ont connu une explosion exponentielle : le TVL DeFi a augmenté de 2 988 %, les frais de 1 983 %, et le volume des DEX de 3 301 %. Par toute mesure raisonnable, l'écosystème Solana a été multiplié par 20 à 30 depuis fin 2022, mais le prix du SOL n'a surpassé le BTC que de 87 %.

Veuillez relire cette phrase.

Pour réaliser une surperformance vraiment significative face au BTC, une L1 n'a pas besoin de croître de 200 % ou 300 % – elle doit croître de 2 000 % à 3 000 % pour obtenir à peine quelques dizaines de points de pourcentage de performance supplémentaire.

En synthèse, notre jugement est le suivant : Bien que le marché continue de valoriser les L1 sur la base de l'attente qu'elles « pourraient obtenir une prime monétaire » à l'avenir, la confiance dans ces attentes s'érode silencieusement. Parallèlement, la prime monétaire du BTC en tant que « cryptomonnaie » reste intacte, et on pourrait même dire que l'avantage du BTC sur les diverses L1 ne cesse de se creuser.

Bien que la cryptomonnaie en elle-même n'ait pas besoin de frais ou de revenus pour soutenir sa valorisation, ces indicateurs sont cruciaux pour les L1. Contrairement au BTC, le récit des L1 dépend de la construction d'un écosystème (applications, utilisateurs, débit, activité économique, etc.) pour soutenir la valeur de leur jeton. Cependant, si l'écosystème d'une L1 est en baisse annuelle (partiellement reflétée par la baisse des revenus et des frais), elle perd son seul avantage compétitif par rapport au BTC. Sans croissance économique réelle, son histoire de « cryptomonétisation » deviendra de plus en plus difficile à faire accepter par le marché.

Perspectives futures

Pour l'avenir, nous ne pensons pas que cette tendance s'inversera en 2026 ou à plus long terme. À de rares exceptions près, nous prévoyons que le segment des L1 continuera à perdre des parts de marché, étant encore plus comprimé par le BTC. Étant donné que leur valorisation dépend principalement de l'attente d'une future prime monétaire, à mesure que le marché en viendra à considérer que le BTC détient la revendication la plus forte sur le récit de la « cryptomonnaie », la valorisation des L1 se contractera. Bien que le BTC fera également face à des défis dans les années à venir, ces problèmes sont encore trop lointains et comportent trop de variables pour offrir un soutien efficace à la prime monétaire des L1 concurrentes.

Pour les L1, le seuil pour prouver leur valeur s'est élevé. Leur récit n'est plus suffisamment attractif comparé à celui du BTC, et elles ne peuvent plus compter sur l'enthousiasme du marché pour soutenir leur valorisation à long terme. L'ère où l'histoire « nous pourrions devenir une monnaie à l'avenir » pouvait soutenir une valorisation de billions de dollars est en train de se fermer. Les investisseurs disposent désormais de dix années de données prouvant que la prime monétaire des L1 ne se maintient qu'en cas de croissance extrême de l'écosystème. Dès que la croissance stagne, les L1 continuent de sous-performer le BTC, et la prime monétaire s'évapore.