Một stablecoin khác với danh hiệu "con cưng của Tether" đã chính thức ra mắt, nhưng thị trường dường như không chấp nhận.

Vào tối ngày 8 tháng 12, blockchain chuyên dụng cho stablecoin là Stable đã chính thức ra mắt mainnet và token STABLE. Là một Layer 1 được ấp ủ sâu bởi đội ngũ cốt lõi của Bitfinex và Tether, câu chuyện "con cưng của Tether" đã thu hút sự chú ý rộng rãi của thị trường ngay từ khi Stable ra mắt.

Tuy nhiên, trong bối cảnh thanh khoản thị trường thắt chặt, Stable không có một khởi đầu đẹp như đối thủ Plasma, không chỉ giá thấp mà còn rơi vào khủng hoảng niềm tin về hành vi gian lận (rat trading). Kịch bản của Stable là muốn dìm hàng trước rồi mới đẩy giá hay sẽ tiếp tục giảm sâu?

STABLE giảm 60% từ đỉnh sau khi ra mắt, lún sâu vào khủng hoảng niềm tin rat trading

Trước khi Stable ra mắt, tâm lý thị trường khá lạc quan. Tổng quy mô tiền gửi trước hai đợt của dự án vượt 1,3 tỷ USD, với tổng cộng khoảng 25.000 địa chỉ tham gia, quy mô gửi tiền trung bình mỗi địa chỉ là khoảng 52.000 USD, cho thấy sự quan tâm mạnh mẽ của người dùng. Điều này thật đáng quý trong giai đoạn tâm lý thị trường trầm lắng, cũng cho thấy sự công nhận cao của vốn đối với danh tiếng "hệ Tether", và kỳ vọng rằng STABLE sẽ có một khởi đầu lặp lại kịch bản giàu có của Plasma ngày trước.

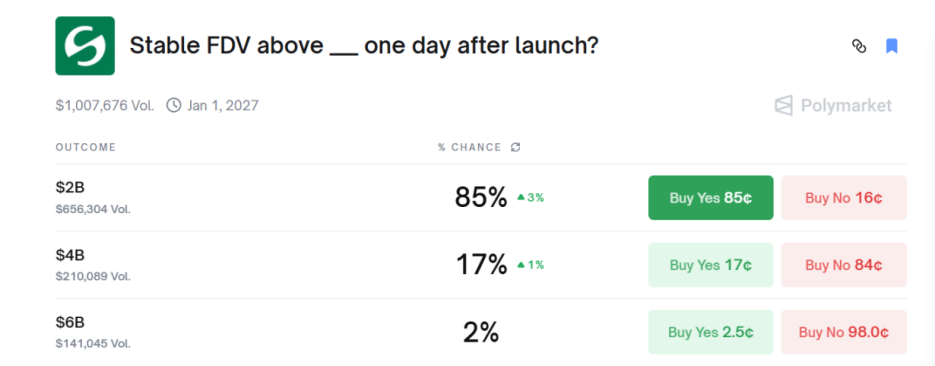

Dữ liệu từ thị trường dự đoán Polymarket cho thấy, thị trường từng dự đoán FDV (vốn hóa pha loãng hoàn toàn) của token STABLE sẽ có 85% khả năng vượt quá 2 tỷ USD.

Tuy nhiên, định luật "nóng quá hóa nguội" một lần nữa lại ứng nghiệm.

Biểu hiện của token STABLE trong ngày TGE đầu tiên không được như mong đợi. Token STABLE mở cửa ở mức khoảng 0,036 USD, đạt mức cao nhất gần 0,046 USD sau khi ra mắt, sau đó tiếp tục giảm hơn 60%, chạm mức thấp nhất là 0,015 USD. Tính đến 21h ngày 9 tháng 12, FDV của token STABLE đã thu hẹp xuống còn 1,7 tỷ USD, trong tình trạng thanh khoản mỏng, thị trường không ai muốn mua vào.

Đáng chú ý, thị trường giao ngay trên các CEX (sàn giao dịch tập trung) hàng đầu như Binance, Coinbase và Upbit vẫn chưa niêm yết token STABLE. Sự vắng mặt của họ đã hạn chế khả năng tiếp cận lượng lớn nhà đầu tư nhỏ lẻ của STABLE, dẫn đến thanh khoản của token STABLE bị hạn chế thêm.

Biểu hiện giảm mạnh của token STABLE cũng đã gây ra nhiều tranh luận trong cộng đồng.

Nhà nghiên cứu DeFi @cmdefi cho biết: Kỳ vọng vào Stable tương đối thấp, khi dự án khởi chạy ban đầu đã xuất hiện nhiều thao tác nghiệp dư, thái độ nghiêm túc đáng lo ngại.

KOL crypto @cryptocishanjia chỉ ra: Cộng đồng sẵn sàng chi trả cho câu chuyện mới hơn. Khi thị trường đã có nhà vô địch số một (Plasma), sự đồng thuận của cộng đồng đối với số hai (Stable) sẽ được tăng cường đáng kể, dẫn đến tỷ suất lợi nhuận giảm.

Cựu nhân viên VC @Michael_Liu93 nói thẳng: Stable trước khi giao dịch là 3 tỷ cộng với FDV ảo cao, là một mục tiêu thích hợp để bán khống dài hạn, kiểm soát nguồn cung chặt (không airdrop, không bán trước, không vòng KOL) không đồng nghĩa với kéo giá, nhưng chính vì chưa lên sàn CEX hàng đầu, có thể sẽ đón nhận một đợt đảo chiều.

Ngoài ra, nhiều người dùng còn đề cập đến tranh cãi về tiền gửi trước khi mainnet của Stable ra mắt. Trong hoạt động gửi tiền trước đợt một, có ví cá voi đã gửi vào hàng trăm triệu USDT trước thời điểm chính thức mở gửi tiền của dự án, dấy lên những chất vấn mạnh mẽ từ cộng đồng về tính công bằng và giao dịch nội gián của đội ngũ dự án. Và đội ngũ dự án đã không trực tiếp phản hồi, mà mở luôn đợt gửi trước thứ hai.

Sự kiện này tạo thành nghịch lý trong câu chuyện của Stable, giá trị cốt lõi mà nó hứa hẹn là cung cấp cơ sở hạ tầng minh bạch, đáng tin cậy và tuân thủ. Nhưng ngay từ giai đoạn khởi đầu, dự án đã xuất hiện tình trạng nghi ngờ giao dịch nội gián, sự thâm hụt niềm tin này sẽ cản trở sự tham gia tích cực của cộng đồng và tác động tiêu cực đến câu chuyện dài hạn của nó.

Dùng USDT làm phí Gas để tối ưu hóa trải nghiệm thanh toán, mô hình kinh tế token tiềm ẩn lo ngại

Kiến trúc của Stable nhằm đạt được hiệu quả giao dịch và mức độ thân thiện với người dùng tối đa.

Stable là L1 đầu tiên sử dụng USDT làm phí Gas gốc, có thể cung cấp trải nghiệm người dùng gần như không Gas. Tầm quan trọng của thiết kế này là giảm thiểu tối đa ma sát cho người dùng. Người dùng có thể sử dụng chính phương tiện giao dịch (tức là USDT) để thanh toán phí giao dịch, mà không cần quản lý và nắm giữ token quản trị có tính biến động cao. Đặc điểm này sẽ cho phép thanh toán trong vòng dưới một giây và phí tối thiểu, đặc biệt phù hợp với các kịch bản giao dịch hàng ngày và thanh toán thể chế đòi hỏi tính ổn định giá và khả năng dự đoán nghiêm ngặt.

Stable sử dụng cơ chế đồng thuận StableBFT, đây là mô hình DPoS (ủy quyền bằng chứng cổ phần) tùy chỉnh dựa trên CometBFT (trước đây là Tendermint) và hoàn toàn tương thích với EVM (Máy ảo Ethereum). StableBFT đảm bảo tính cuối cùng của giao dịch thông qua cơ chế chịu lỗi Byzantine, điều này có nghĩa là giao dịch một khi được xác nhận thì không thể đảo ngược, điều này cũng rất quan trọng đối với các kịch bản thanh toán và quyết toán. Ngoài ra, StableBFT có thể hỗ trợ các nút xử lý đề xuất song song, đảm bảo mạng lưới có thể đáp ứng hiệu suất thông lượng cao và độ trễ thấp, từ đó đáp ứng các yêu cầu khắt khe của mạng lưới thanh toán.

Stable ngay từ khi khởi chạy đã nhận được sự đặt cược vốn mạnh mẽ. Dự án đã huy động được 28 triệu USD trong vòng gọi vốn seed, các nhà dẫn đầu vòng bao gồm Bitfinex và Hack VC. CEO của Tether/Bitfinex, Paolo Ardoino, đảm nhận vai trò cố vấn, điều này cũng khiến thị trường liên tưởng rằng Stable có mối quan hệ hiệp lực chiến lược chặt chẽ với gã khổng lồ phát hành stablecoin Tether.

CEO của Stable, Brian Mehler, từng giữ chức Phó chủ tịch đầu tư mạo hiểm tại Block.one - công ty phát triển EOS, quản lý một quỹ crypto trị giá 1 tỷ USD và đã đầu tư vào các gã khổng lồ trong ngành như Galaxy Digital, Securitize.

CTO do người sáng lập dự án stablecoin thuật toán lai Frax, Sam Kazemian, đảm nhận, người đã có nhiều năm kinh nghiệm sâu trong lĩnh vực DeFi và từng đưa ra đề xuất cho dự luật stablecoin của Mỹ.

Tuy nhiên, CEO ban đầu của Stable là Joshua Harding, cựu trưởng bộ phận đầu tư của Block.one, dự án đã thay đổi người lãnh đạo ngay trước giờ G mà không có bất kỳ thông báo hoặc giải thích nào, lại phủ thêm một bóng mờ về tính minh bạch lên Stable.

Mô hình kinh tế token của Stable thì áp dụng chiến lược tách biệt giá trị tiện ích mạng lưới và quản trị. Tác dụng duy nhất của token STABLE là quản trị và staking. Nó không được sử dụng để thanh toán bất kỳ loại phí nào trên mạng, tất cả giao dịch đều được quyết toán bằng USDT.

Người nắm giữ token có thể stake STABLE để trở thành trình xác thực, duy trì bảo mật của mạng lưới. Đồng thời, họ cũng có thể tham gia bỏ phiếu cộng đồng, tham gia vào các quyết định quan trọng như nâng cấp mạng, điều chỉnh phí hoặc giới thiệu stablecoin mới. Vì không thể chia sẻ lợi nhuận của mạng lưới, điều này cũng làm giảm trí tưởng tượng của token, và trước khi hệ sinh thái hình thành, token của nó vẫn thiếu sự trao quyền.

Đáng chú ý, 50% tổng nguồn cung token (1.000 tỷ token) sẽ được phân bổ cho đội ngũ, nhà đầu tư và cố vấn. Mặc dù phần token này đều được thiết lập thời gian khóa (Cliff) một năm, sau đó mới bắt đầu giải phóng tuyến tính, nhưng tỷ lệ phân bổ nghiêng rõ rệt về phía họ sẽ tạo thành một cú sốc tiềm ẩn lâu dài đối với giá token.

Đường đua blockchain stablecoin cạnh tranh khốc liệt, khả năng thực thi sẽ là chìa khóa thành bại

Stable phải đối mặt với sự cạnh tranh thị trường cực kỳ khốc liệt. Trong cấu trúc đa chuỗi hiện tại, Polygon và Tron có cơ sở người dùng bán lẻ lớn trong các khoản chuyển tiền chi phí thấp ở Đông Nam Á, Nam Mỹ, Trung Đông và Châu Phi, Solana cũng chiếm một vị trí trong lĩnh vực thanh toán nhờ lợi thế hiệu suất thông lượng cao.

Quan trọng hơn, Stable còn phải đối mặt với các đối thủ cạnh tranh L1 chuyên dọc mới nổi cùng hướng đến thanh toán bằng stablecoin. Ví dụ, Arc do Circle phát triển tập trung vào việc trở thành cơ sở hạ tầng kho bạc trên chuỗi cấp thể chế, quyết toán toàn cầu và tài sản mã hóa. Ngoài ra, Tempo được hỗ trợ bởi Stripe và Paradigm cũng được định vị là blockchain chuyên về thanh toán, là đối thủ cạnh tranh mạnh mẽ nhắm vào cùng lĩnh vực chuyên dọc.

Trong lĩnh vực thanh toán và quyết toán, hiệu ứng mạng lưới sẽ là yếu tố chiến thắng cốt lõi. Stable có thành công hay không sẽ phụ thuộc vào khả năng nhanh chóng tận dụng thế mạnh của hệ sinh thái USDT, thu hút các nhà phát triển và người dùng thể chế, và thiết lập lợi thế đi đầu trong lĩnh vực quyết toán quy mô lớn càng sớm càng tốt. Nếu sức mạnh thực thi và tỷ lệ thâm nhập thị trường không đủ, nó có thể bị các L1 cùng loại có khả năng tích hợp mạnh hơn hoặc nền tảng tuân thủ sâu hơn vượt mặt.

Theo lộ trình của mình, mốc thời gian quan trọng nhất là tích hợp doanh nghiệp và xây dựng hệ sinh thái nhà phát triển vào Q4/2025 - Q2/2026. Liệu những mục tiêu này có thể đạt được suôn sẻ hay không sẽ là chìa khóa để xác thực giá trị cốt lõi của Stable và tính khả thi của L1 chuyên dọc. Nhưng từ khi ra mắt mainnet đến triển khai thí điểm, chỉ khoảng sáu tháng, Stable phải nhanh chóng攻克 (khắc phục) các thách thức kỹ thuật tối ưu hóa, tích hợp thể chế và nuôi dưỡng hệ sinh thái. Bất kỳ sai sót nào trong khâu thực thi đều có thể khiến niềm tin của thị trường vào tiềm năng dài hạn của nó giảm thêm.

Việc ra mắt mainnet của Stable đánh dấu cuộc cạnh tranh trong đường đua stablecoin bước vào giai đoạn mới là cơ sở hạ tầng hóa, và liệu nó có thể đạt được mục tiêu định hình lại mạng lưới thanh toán hay không, cuối cùng sẽ phụ thuộc vào khả năng thực thi chứ không phải câu chuyện.