Tác giả gốc: @BlazingKevin_, Nhà nghiên cứu tại Movemaker

Chủ tịch SEC Paul Atkins chỉ ra rằng toàn bộ thị trường tài chính Hoa Kỳ, bao gồm cổ phiếu, thu nhập cố định, trái phiếu kho bạc và bất động sản, có thể sẽ được chuyển đổi hoàn diện lên kiến trúc công nghệ blockchain hỗ trợ tiền mã hóa trong vòng hai năm tới. Đây có thể được coi là cuộc cải cách cấu trúc quan trọng nhất của hệ thống tài chính Hoa Kỳ kể từ khi giao dịch điện tử xuất hiện vào những năm 1970.

1. Khuôn khổ hợp tác liên ngành và đóng góp thực tế của việc lên chuỗi toàn diện

Sáng kiến "Project Crypto" do Atkins thúc đẩy không phải là hành động đơn phương của SEC, nó được xây dựng dựa trên sự hợp tác hệ thống xuyên suốt các cơ quan lập pháp, giám sát và khu vực tư nhân. Việc hiện thực hóa việc lên chuỗi toàn diện thị trường tài chính Hoa Kỳ trị giá hơn 50 nghìn tỷ USD (bao gồm cổ phiếu, trái phiếu, trái phiếu kho bạc, tín dụng tư nhân, bất động sản, v.v.) đòi hỏi các cơ quan đa phương xác định rõ vai trò và đóng góp.

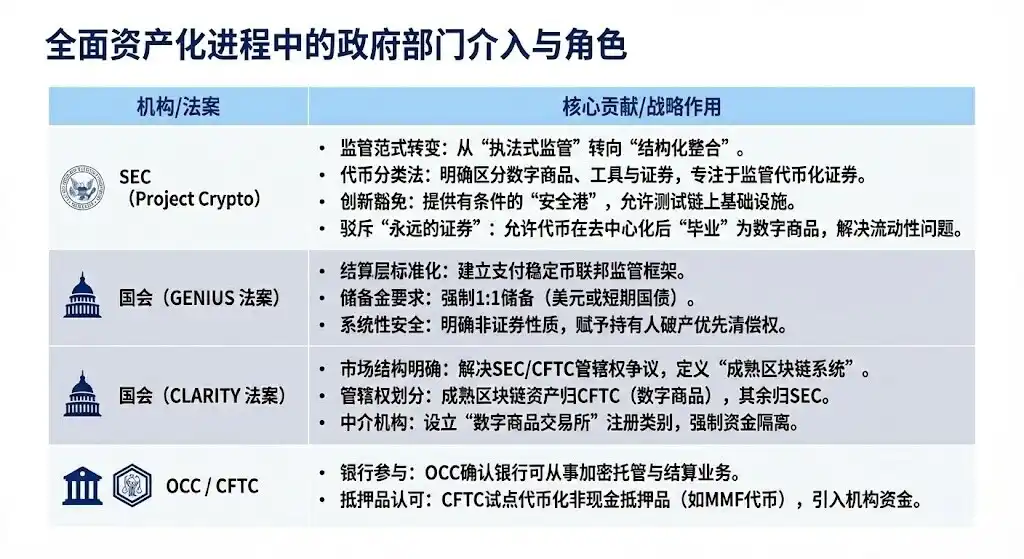

1.1 Các cơ quan chính phủ sẽ can thiệp trong quá trình mã hóa tài sản toàn diện

Cần bổ sung rằng, cơ chế "Project Crypto" và "Miễn trừ Đổi mới" thừa nhận sự không tương thích giữa công nghệ blockchain và các quy định tài chính hiện hành, cung cấp một môi trường thử nghiệm có kiểm soát, cho phép các tổ chức tài chính truyền thống (TradFi) khám phá và triển khai cơ sở hạ tầng mã thông báo hóa mà không vi phạm các nguyên tắc bảo vệ nhà đầu tư cốt lõi.

Đạo luật GENIUS thông qua việc tạo ra stablecoin tuân thủ, được hỗ trợ bởi dự trữ đầy đủ, chuyển giao rõ ràng quyền giám sát cho các cơ quan quản lý ngân hàng, giải quyết vấn đề Cash Leg cần thiết cho các giao dịch và thế chấp trên chuỗi của các tổ chức.

Đạo luật CLARITY thông qua việc phân chia quyền tài phán của SEC và CFTC, xác định rõ ràng các nền tảng gốc mã hóa và tạo ra định nghĩa về "trưởng thành", cho phép các tổ chức biết rõ tài sản kỹ thuật số mà họ nắm giữ (như Bitcoin) hoạt động dưới khuôn khổ của cơ quan quản lý nào, đồng thời mở đường cho các nền tảng gốc mã hóa đăng ký trở thành các tổ chức trung gian được quản lý liên bang ("nhà môi giới/nhà giao dịch").

OCC được thành lập năm 1973, chuyên cung cấp dịch vụ thanh toán bù trừ và quyết toán cho các giao dịch quyền chọn, hợp đồng tương lai và cho vay chứng khoán, thúc đẩy tính ổn định và toàn vẹn của thị trường. CFTC là cơ quan quản lý chính của thị trường hợp đồng tương lai và các nhà giao dịch hợp đồng tương lai.

Sự phối hợp liên ngành như vậy là điều kiện tiên quyết để thị trường tài chính Hoa Kỳ đạt được việc lên chuỗi toàn diện, tạo nền tảng vững chắc cho việc triển khai quy mô lớn sau này của các gã khổng lồ như BlackRock, JPMorgan và sự tích hợp của các cơ sở hạ tầng cốt lõi như DTCC.

2.2 Sự hợp tác của các tập đoàn tài chính truyền thống

Trong bản kế hoạch hợp tác của các tập đoàn tài chính truyền thống Hoa Kỳ, việc triển khai sâu rộng của các tổ chức thể hiện trọng tâm chiến lược và chi tiết kỹ thuật cụ thể hơn. BlackRock là quỹ trái phiếu kho bạc Hoa Kỳ được mã thông báo hóa đầu tiên được phát hành trên chuỗi công khai (Ethereum), điều này thiết lập vị thế nền tảng của họ với tư cách là bên quản lý tài sản đưa lợi nhuận tài chính truyền thống vào hệ sinh thái chuỗi công khai.

JPMorgan, sau khi đổi tên hoạt động blockchain thành Kinexys, cho phép các ngân hàng hoàn thành hoán đổi nguyên tử (atomic swap) tài sản thế chấp được mã thông báo hóa và tiền mặt trong vòng vài giờ thay vì vài ngày, tối ưu hóa đáng kể quản lý thanh khoản; đồng thời, việc thí điểm JPMD trên chuỗi Base được coi là bước đi chiến lược mở rộng sang hệ sinh thái blockchain công cộng rộng lớn hơn, nhằm mục đích tìm kiếm khả năng tương tác mạnh mẽ hơn.

Cuối cùng, bước đột phá cụ thể của Công ty Ký quỹ và Thanh toán Bù trừ (DTCC) được thực hiện bởi công ty con của nó là Công ty Ký quỹ (DTC). Là nhà cung cấp cơ sở hạ tầng giao dịch quan trọng nhất toàn cầu, "thư không phản đối" (no-action letter) từ SEC mà họ nhận được cho phép kết nối hệ thống CUSIP truyền thống với cơ sở hạ tầng mã thông báo mới, từ đó chính thức mở ra cuộc thí điểm mã thông báo hóa tài sản chủ đạo, bao gồm các cổ phiếu thành phần Russell 1000, trong một môi trường được kiểm soát.

2. Môi trường tài chính và phân tích tác động sau khi mã thông báo hóa toàn diện

Mục tiêu cốt lõi của mã thông báo hóa tài sản là phá vỡ "hiệu ứng ốc đảo" và "hạn chế về thời gian" của tài chính truyền thống, tạo ra một hệ thống tài chính toàn cầu, có thể lập trình và hoạt động 24/7.

2.1 Cải thiện đáng kể môi trường tài chính: Bước nhảy vọt về hiệu suất và hiệu quả

Mã thông báo hóa sẽ mang lại những lợi thế về hiệu quả và hiệu suất mà hệ thống tài chính truyền thống khó sánh kịp:

2.1.1 Bước nhảy vọt về tốc độ thanh toán (T+1/T+2 lên T+0/tính bằng giây):

Cải thiện: Blockchain có thể thực hiện thanh toán và giao dịch gần như ngay lập tức (T+0) thậm chí tính bằng giây, tương phản rõ rệt với chu kỳ thanh toán T+1 hoặc T+2 thường thấy trong thị trường tài chính truyền thống. Trái phiếu kỹ thuật số do UBS phát hành trên SDX đã cho thấy khả năng thanh toán T+0, và việc phát hành trái phiếu kỹ thuật số của Ngân hàng Đầu tư Châu Âu cũng đã rút ngắn thời gian thanh toán từ năm ngày xuống còn một ngày.

Giải quyết điểm đau: Giảm thiểu đáng kể rủi ro tín dụng đối tác và rủi ro hoạt động do chậm trễ thanh toán. Đối với các giao dịch nhạy cảm với thời gian như repo và ký quỹ phái sinh, việc cải thiện tốc độ thanh toán là vô cùng quan trọng.

2.1.2 Cuộc cách mạng hiệu quả vốn và giải phóng thanh khoản:

Cải thiện: Đạt được "giao dịch nguyên tử" (atomic settlement), nghĩa là tài sản và thanh toán xảy ra đồng thời trong một giao dịch duy nhất, không thể tách rời. Đồng thời, thông qua mã thông báo hóa, có thể giải phóng "vốn ngủ đông" hiện đang bị khóa trong thời gian chờ thanh toán hoặc các quy trình kém hiệu quả. Ví dụ, quản lý tài sản thế chấp có thể lập trình có thể giải phóng hơn 1000 tỷ USD vốn bị mắc kẹt mỗi năm.

Giải quyết điểm đau: Loại bỏ rủi ro gốc (principal risk) trong hoạt động "giao hàng trước, thanh toán sau" (DvP) truyền thống. Giảm nhu cầu về các khoản ký quỹ đệm lớn từ các trung tâm thanh toán bù trừ. Đồng thời, quỹ thị trường tiền tệ được mã thông báo hóa (TMMFs) có thể được chuyển nhượng trực tiếp làm tài sản thế chấp, giữ lại thu nhập, tránh được ma sát thanh khoản và mất mát thu nhập do cần phải mua lại tiền mặt và tái đầu tư trong hệ thống truyền thống.

2.1.3 Tăng cường tính minh bạch và khả năng kiểm toán:

Cải thiện: Sổ cái phân tán cung cấp một bản ghi quyền sở hữu có thẩm quyền, duy nhất và không thể thay đổi, tất cả lịch sử giao dịch đều công khai và có thể xác minh. Hợp đồng thông minh có thể tự động thực hiện kiểm tra tuân thủ và các hành động của công ty (như chi trả cổ tức).

Giải quyết điểm đau: Giải quyết triệt để các vấn đề kém hiệu quả trong tài chính truyền thống như các ốc đảo dữ liệu, ghi sổ kép và đối chiếu thủ công. Cung cấp cho các cơ quan quản lý "góc nhìn toàn cảnh" chưa từng có, cho phép giám sát xuyên suốt, theo thời gian thực, giám sát hiệu quả rủi ro hệ thống.

2.1.4 Truy cập thị trường toàn cầu 24/7/365:

Cải thiện: Thị trường không còn bị giới hạn bởi giờ làm việc, múi giờ hoặc ngày lễ của ngân hàng truyền thống. Mã thông báo hóa giúp giao dịch xuyên biên giới trở nên trơn tru hơn, tài sản có thể được chuyển ngang hàng trên toàn cầu.

Giải quyết điểm đau: Khắc phục tình trạng chậm trễ về thời gian và hạn chế về địa lý trong thanh toán xuyên biên giới và quản lý thanh khoản truyền thống, đặc biệt có lợi cho quản lý tiền mặt của các công ty đa quốc gia.

2.2 Các đối tượng tham gia chịu ảnh hưởng lớn nhất

Những thay đổi do mã thông báo hóa mang lại mang tính đột phá, tác động lớn nhất đến以下几类以下几类 (vài loại) người tham gia thị trường sau:

Thách thức và rủi ro chính:

- Sự đánh đổi giữa thanh khoản và thanh toán bù trừ ròng: DTCC hiện thực hiện thanh toán bù trừ ròng (netting) cho hàng triệu giao dịch, giảm 98% lượng tiền mặt và chứng khoán thực tế cần chuyển giao, đạt được hiệu quả vốn khổng lồ. Thanh toán nguyên tử (T+0) về bản chất là thanh toán tổng gộp theo thời gian thực (RTGS), điều này có thể dẫn đến mất hiệu quả thanh toán bù trừ ròng, đòi hỏi thị trường phải tìm kiếm các giải pháp kết hợp giữa tốc độ và hiệu quả vốn, chẳng hạn như repo trong ngày.

- Nghịch lý riêng tư: Tài chính thể chế phụ thuộc vào tính riêng tư của giao dịch, trong khi chuỗi công khai (như Ethereum) có tính minh bạch. Các tổ chức lớn không thể thực hiện giao dịch khối lượng lớn trên chuỗi công khai mà không bị "giành chỗ trước" (front-run). Giải pháp là sử dụng các công nghệ bảo vệ quyền riêng tư như bằng chứng không tiết lộ thông tin (zero-knowledge proof) hoặc hoạt động trên chuỗi được cấp phép (như Kinexys của JPMorgan).

- Khuếch đại rủi ro hệ thống: Thị trường 24/7 loại bỏ "thời gian nghỉ ngơi" của thị trường truyền thống. Giao dịch thuật toán và yêu cầu ký quỹ tự động (thông qua hợp đồng thông minh) có thể kích hoạt thanh lý dây chuyền quy mô lớn trong điều kiện thị trường căng thẳng, do đó khuếch đại rủi ro hệ thống, tương tự như áp lực thanh khoản trong cuộc khủng hoảng LDI của Anh năm 2022.

2.3 Thể hiện giá trị cốt lõi của Quỹ mã thông báo hóa (TMMF)

Mã thông báo hóa quỹ thị trường tiền tệ (MMFs) là trường hợp điển hình nhất cho sự tăng trưởng của Tài sản Thế giới Thực (RWA). TMMFs đặc biệt hấp dẫn khi được sử dụng làm tài sản thế chấp:

- Giữ lại thu nhập: Khác với tiền mặt không sinh lãi, TMMFs khi được sử dụng làm tài sản thế chấp có thể tiếp tục kiếm thu nhập cho đến khi được sử dụng thực tế, giảm chi phí cơ hội "gánh nặng tài sản thế chấp" (collateral drag).

- Tính thanh khoản cao và khả năng kết hợp: TMMFs kết hợp sự quen thuộc về quy định và tính an toàn của MMFs truyền thống với khả năng thanh toán ngay lập tức và có thể lập trình do DLT mang lại. Ví dụ, quỹ BUIDL của BlackRock thông qua kênh mua lại ngay lập tức USDC của Circle, đã giải quyết được điểm đau về thời gian mua lại T+1 của MMF truyền thống, đạt được thanh khoản tức thời 24/7.

3. Vai trò của DTCC/DTC trong quá trình mã thông báo hóa

DTCC và DTC là các tổ chức hệ thống cốt lõi không thể thiếu trong cơ sở hạ tầng tài chính Hoa Kỳ. Quy mô tài sản do DTC nắm giữ là rất lớn, bao phủ phần lớn việc đăng ký, chuyển nhượng và lưu ký cổ phiếu trên thị trường vốn Hoa Kỳ. DTCC và DTC được coi là "kho tổng" và "phòng kế toán tổng" của thị trường chứng khoán Hoa Kỳ. Sự tham gia của DTCC là chìa khóa để đảm bảo cơ bản tính tuân thủ, tính bảo mật và hiệu lực pháp lý của quá trình mã thông báo hóa.

3.1 Vai trò và trách nhiệm cốt lõi của DTC

- Danh tính và quy mô: DTC chịu trách nhiệm lưu ký chứng khoán trung tâm, thanh toán bù trừ và dịch vụ tài sản. Tính đến năm 2025, tài sản do DTC lưu ký đạt 100,3 nghìn tỷ USD, bao gồm 1,44 triệu loại chứng khoán được phát hành, chi phối phần lớn việc đăng ký, chuyển nhượng và xác nhận quyền sở hữu cổ phiếu trên thị trường vốn Hoa Kỳ.

- Cầu nối mã thông báo hóa và đảm bảo tuân thủ: Sự tham gia của DTCC đại diện cho sự công nhận chính thức của cơ sở hạ tầng tài chính truyền thống đối với tài sản kỹ thuật số. Trách nhiệm cốt lõi của nó là đóng vai trò cầu nối tin cậy giữa hệ thống CUSIP truyền thống và cơ sở hạ tầng mã thông báo hóa mới nổi. DTCC cam kết rằng tài sản sau khi mã thông báo hóa sẽ duy trì mức độ an toàn, ổn định, quyền lợi pháp lý và bảo vệ nhà đầu tư cao như hình thức truyền thống.

- Tích hợp thanh khoản: Mục tiêu chiến lược của DTCC là đạt được một bể thanh khoản duy nhất giữa hệ sinh thái TradFi (Tài chính Truyền thống) và DeFi (Tài chính Phi tập trung) thông qua bộ nền tảng ComposerX của mình.

3.2 Quy trình mã thông báo hóa DTC và Thư không phản đối của SEC

Vào tháng 12 năm 2025, công ty con của DTCC là DTC đã đạt được Thư không phản đối mang tính bước ngoặt từ SEC Hoa Kỳ, đây là cơ sở pháp lý để triển khai quy mô lớn hoạt động kinh doanh mã thông báo hóa của họ.

3.3 Tác động của việc mã thông báo hóa DTC

Việc phê duyệt NAL của DTC được coi là cột mốc quan trọng của mã thông báo hóa, tác động chủ yếu thể hiện ở:

- Tính chắc chắn của mã thông báo chính thức: Mã thông báo hóa của DTC có nghĩa là cổ phiếu được mã thông báo hóa chính thức do Hoa Kỳ hậu thuẫn sắp ra mắt. Các dự án mã thông báo hóa cổ phiếu Hoa Kỳ trong tương lai có thể sẽ kết nối trực tiếp với tài sản mã thông báo chính thức của DTC, thay vì tự xây dựng cơ sở hạ tầng đưa tài sản lên chuỗi.

- Tích hợp cấu trúc thị trường: Mã thông báo hóa sẽ thúc đẩy thị trường cổ phiếu Hoa Kỳ phát triển theo mô hình "CEX + Công ty Ủy thác Lưu ký DTC". Các sàn giao dịch như Nasdaq có thể trực tiếp đóng vai trò là CEX, trong khi DTC quản lý hợp đồng mã thông báo và cho phép rút mã thông báo, đạt được sự kết nối hoàn toàn về thanh khoản.

- Tăng cường thanh khoản tài sản thế chấp: Dịch vụ mã thông báo hóa của DTC sẽ hỗ trợ tăng cường thanh khoản tài sản thế chấp, đạt được khả năng truy cập 24/7 và khả năng lập trình tài sản. DTCC đã khám phá việc sử dụng công nghệ DLT để tối ưu hóa quản lý tài sản thế chấp trong gần mười năm.

- Xóa bỏ sự chia cắt thị trường: Mã thông báo cổ phiếu không còn là loại kỹ thuật số bị tách rời khỏi tài sản truyền thống, mà được tích hợp hoàn toàn vào sổ cái tổng của thị trường vốn truyền thống.

Về Movemaker

Movemaker là tổ chức cộng đồng chính thức đầu tiên được ủy quyền bởi Quỹ Aptos, do Ankaa và BlockBooster cùng khởi xướng, tập trung vào việc thúc đẩy xây dựng và phát triển hệ sinh thái khu vực Hoa ngữ của Aptos. Là đại diện chính thức của Aptos tại khu vực Hoa ngữ, Movemaker cam kết thông qua việc kết nối các nhà phát triển, người dùng, vốn và nhiều đối tác hệ sinh thái, xây dựng một hệ sinh thái Aptos đa dạng, mở và thịnh vượng.

Từ chối trách nhiệm:

Bài viết/blog này chỉ nhằm mục đích tham khảo, đại diện cho quan điểm cá nhân của tác giả và không phản ánh lập trường của Movemaker. Bài viết này không có ý định cung cấp: (i) lời khuyên hoặc đề xuất đầu tư; (ii) chào mời hoặc yêu cầu mua, bán hoặc nắm giữ tài sản kỹ thuật số; hoặc (iii) lời khuyên về tài chính, kế toán, pháp lý hoặc thuế. Việc nắm giữ tài sản kỹ thuật số, bao gồm stablecoin và NFT, có rủi ro cực cao, biến động giá mạnh và thậm chí có thể trở nên vô giá trị. Bạn nên cân nhắc cẩn thận dựa trên tình hình tài chính của mình xem việc giao dịch hoặc nắm giữ tài sản kỹ thuật số có phù hợp với bạn hay không. Đối với các câu hỏi về tình huống cụ thể, vui lòng tham khảo ý kiến cố vấn pháp lý, thuế hoặc đầu tư của bạn. Thông tin được cung cấp trong bài viết này (bao gồm dữ liệu thị trường và thống kê, nếu có) chỉ dành cho mục đích tham khảo chung. Mặc dù đã áp dụng sự chú ý hợp lý khi biên soạn các dữ liệu và biểu đồ này, nhưng chúng tôi không chịu trách nhiệm cho bất kỳ lỗi thực tế hoặc thiếu sót nào được thể hiện.