Trong thị trường quyền chọn, các dòng tiền phòng ngừa rủi ro (hedging flows) của nhà tạo lập thị trường (dealer) đóng vai trò trung tâm trong việc định hình hành vi giá ngắn hạn. Phơi nhiễm Gamma (GEX) được sử dụng để xác định nơi các dòng tiền phòng ngừa này có khả năng ổn định hành động giá và nơi chúng có thể khuếch đại các biến động. Mặc dù GEX đã được thiết lập vững chắc trong quyền chọn cổ phiếu và chỉ số, nhưng việc áp dụng trực tiếp nó vào thị trường crypto là có vấn đề.

Quyền chọn crypto khác biệt đáng kể về hành vi người tham gia, động cơ giao dịch và tính sẵn có của dữ liệu. Để giải quyết điều này, chúng tôi xây dựng lại một thước đo GEX dựa trên dòng chảy được thiết kế riêng cho thị trường quyền chọn crypto, nhằm phục hồi cách định vị của nhà tạo lập thị trường phát triển trên các mức giá thực hiện (strike) và kỳ hạn (maturities). Chúng tôi chỉ ra cách khuôn khổ này có thể được sử dụng để diễn giải các chế độ biến động (volatility regimes) và xác định các vùng giá nơi việc phòng ngừa rủi ro của nhà tạo lập thị trường có thể ảnh hưởng đáng kể đến động lực thị trường.

Phơi nhiễm Gamma (GEX) là gì và Tại sao nó Quan trọng

Phơi nhiễm Gamma (GEX) đo lường cách các dòng tiền phòng ngừa rủi ro của các nhà tạo lập thị trường quyền chọn phản ứng với các biến động của tài sản cơ sở.

Các nhà tạo lập thị trường, những người thường duy trì các vị thế trung lập delta (delta-neutral), phải liên tục phòng ngừa rủi ro phơi nhiễm gamma của họ bằng cách mua hoặc bán hợp đồng tương lai (futures) hoặc giao ngay (spot) để bù đắp delta của các quyền chọn họ đã bán hoặc mua. Khi giá di chuyển, delta của quyền chọn thay đổi (đó là gamma), buộc các nhà tạo lập thị trường phải tái cân bằng. Các dòng tiền tái cân bằng này tạo ra các vòng lặp phản hồi cấu trúc trong thị trường và là nguồn gốc của một số dòng tiền được thúc đẩy một cách cơ học đáng kể nhất được quan sát thấy trong các thị trường cổ phiếu.

Ở cốt lõi của động lực này, người mua (taker) là người dùng cuối - một nhà giao dịch hoặc nhà đầu tư mua hoặc bán quyền chọn, trong khi nhà tạo lập thị trường (dealer hoặc market-maker) là đối tác cung cấp thanh khoản. Vị thế của họ là hình ảnh phản chiếu của nhau: khi người mua mua một quyền chọn mua (call), nhà tạo lập thị trường bán nó.

Tại sao GEX hữu ích?

- Tại các mức giá có gamma dương cao, các nhà tạo lập thịtrường phòng ngừa rủi ro theo cách có xu hướng hấp thụ các cú sốc giá. Họ thường mua vào khi giá giảm và bán ra khi giá tăng, điều này làm giảm biến động và có thể giữ giá gần với các mức giá thực hiện nhất định: một hiện tượng thường được mô tả là “trọng lực gamma” hoặc “ghim giá” (pinning).

- Tại các mức giá có gamma âm cao, các dòng tiền phòng ngừa rủi ro của nhà tạo lập thị trường hoạt động theo hướng ngược lại và khuếch đại các biến động giá. Các nhà tạo lập thị trường bán ra khi giá giảm và mua vào khi giá tăng, thường làm tăng biến động ngắn hạn.

Tóm lại, GEX làm nổi bật nơi mà việc phòng ngừa rủi ro của nhà tạo lập thị trường có khả năng ổn định hoặc làm mất ổn định thị trường, biến bề mặt quyền chọn thành một bản đồ của các chế độ biến động tiềm năng thay vì một bức ảnh chụp nhanh thụ động về định vị.

Nguồn gốc TradFi: Cách tính Phơi nhiễm Gamma trong Tài chính Truyền thống

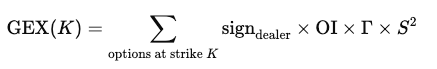

Các số liệu phơi nhiễm gamma bắt nguồn từ thị trường quyền chọn cổ phiếu và chỉ số (ví dụ: SPX). Công thức cổ điển là:

Trong đó:

- OI là số lượng hợp đồng mở (open interest) tại mức giá thực hiện đó

- Γ là gamma của quyền chọn

- S là giá giao ngay của tài sản cơ sở

- sign_dealer là dấu giả định của vị thế nhà tạo lập thị trường (mua hoặc bán)

Bởi vì các bộ dữ liệu cổ phiếu truyền thống không gắn nhãn ai là người mua (taker) trong một giao dịch, khuôn khổ này dựa vào một phương pháp heuristic đơn giản về việc ai thường nắm giữ phía nào của thị trường quyền chọn:

- Quyền chọn mua (Calls) được bán bởi nhà đầu tư và mua bởi nhà tạo lập thị trường

- Quyền chọn bán (Puts) được mua bởi nhà đầu tư và bán bởi nhà tạo lập thị trường

Trong bối cảnh cổ phiếu cổ điển, các nhà đầu tư thường viết (bán) quyền chọn mua để tăng cường lợi suất và sử dụng quyền chọn bán như một bảo hiểm cho rủi ro giảm giá.

Tại sao Phương pháp Heuristic của Cổ phiếu Thất bại trong Crypto

Trong quyền chọn crypto, các giả định theo phong cách cổ phiếu không còn đúng. Một phần lớn người tham gia tích cực mua quyền chọn mua để đầu cơ vào xu hướng tăng, thay vì hệ thống bán chúng để kiếm lợi suất. Trong khi đó, quyền chọn bán thường được giao dịch một cách chiến thuật hơn là được sử dụng thuần túy như một biện pháp phòng ngừa rủi ro cho các danh mục chỉ mua (long-only). Nếu chúng ta tiếp tục giả định “calls = nhà đầu tư bán, nhà tạo lập thị trường mua” và “puts = nhà đầu tư mua, nhà tạo lập thị trường bán,” chúng ta sẽ xây dựng một hồ sơ nhà tạo lập thị trường không phản ánh định vị thực tế.

Có một vấn đề thứ hai, tinh tế hơn. Cách tiếp cận cổ điển coi số lượng hợp đồng mở (OI) tại mỗi mức giá thực hiện như một khối vị thế duy nhất với một dấu. Trong thực tế, OI của một mức giá thực hiện được xây dựng từ cả dòng chảy mua và bán. Một trường hợp đơn giản khi 50% OI đến từ người mua mua (nhà tạo lập thị trường bán) và 50% từ người mua bán (nhà tạo lập thị trường mua), mức phơi nhiễm ròng của nhà tạo lập thị trường gần bằng 0 — tuy nhiên, phương pháp heuristic vẫn sẽ báo cáo một mức phơi nhiễm lớn. Thay vào đó, những gì chúng ta thực sự muốn là:

- Một dấu hiệu thực tế về định vị của nhà tạo lập thị trường (mua so với bán);

- Một quy mô ròng thực tế của vị thế đó sau khi đã loại bỏ các dòng chảy đối lập.

Phương pháp tiếp cận Ưu tiên Dòng chảy đối với Phơi nhiễm Gamma (GEX) trong Crypto

Không giống như các thị trường cổ phiếu truyền thống, các sàn giao dịch quyền chọn crypto tiết lộ ai là người mua (taker) trong mỗi giao dịch. Đối với mỗi giao dịch, chúng ta có thể quan sát liệu người mua đã mua hay bán một quyền chọn mua hoặc bán. Sau đó, chúng tôi đưa ra một giả định mô hình rõ ràng: người tạo lập (maker) ở phía bên kia của giao dịch là một nhà tạo lập thị trường cung cấp thanh khoản.

Điều này cho phép chúng tôi coi người mua (taker) là người dùng cuối và suy ra định vị của nhà tạo lập thị trường như là hình ảnh phản chiếu của dòng chảy tích lũy từ người mua, theo từng mức giá thực hiện và từng kỳ hạn. Theo thời gian, điều này xây dựng một bức tranh thực tế về cách các nhà tạo lập thị trường được định vị trên toàn bộ bề mặt biến động.

Trên nền tảng này, chúng tôi xây dựng một phương pháp luận theo dõi hàng tồn kho của nhà tạo lập thị trường theo thời gian và chuyển đổi hàng tồn kho đó thành phơi nhiễm gamma bằng cách sử dụng các chỉ số greeks của quyền chọn và giá giao ngay. Kết quả là một thước đo GEX cấu trúc được neo giữ trong dòng giao dịch thực tế, thay vì các phương pháp heuristic tĩnh. Một mô tả đầy đủ về quá trình này được cung cấp trong Phụ lục ở cuối.

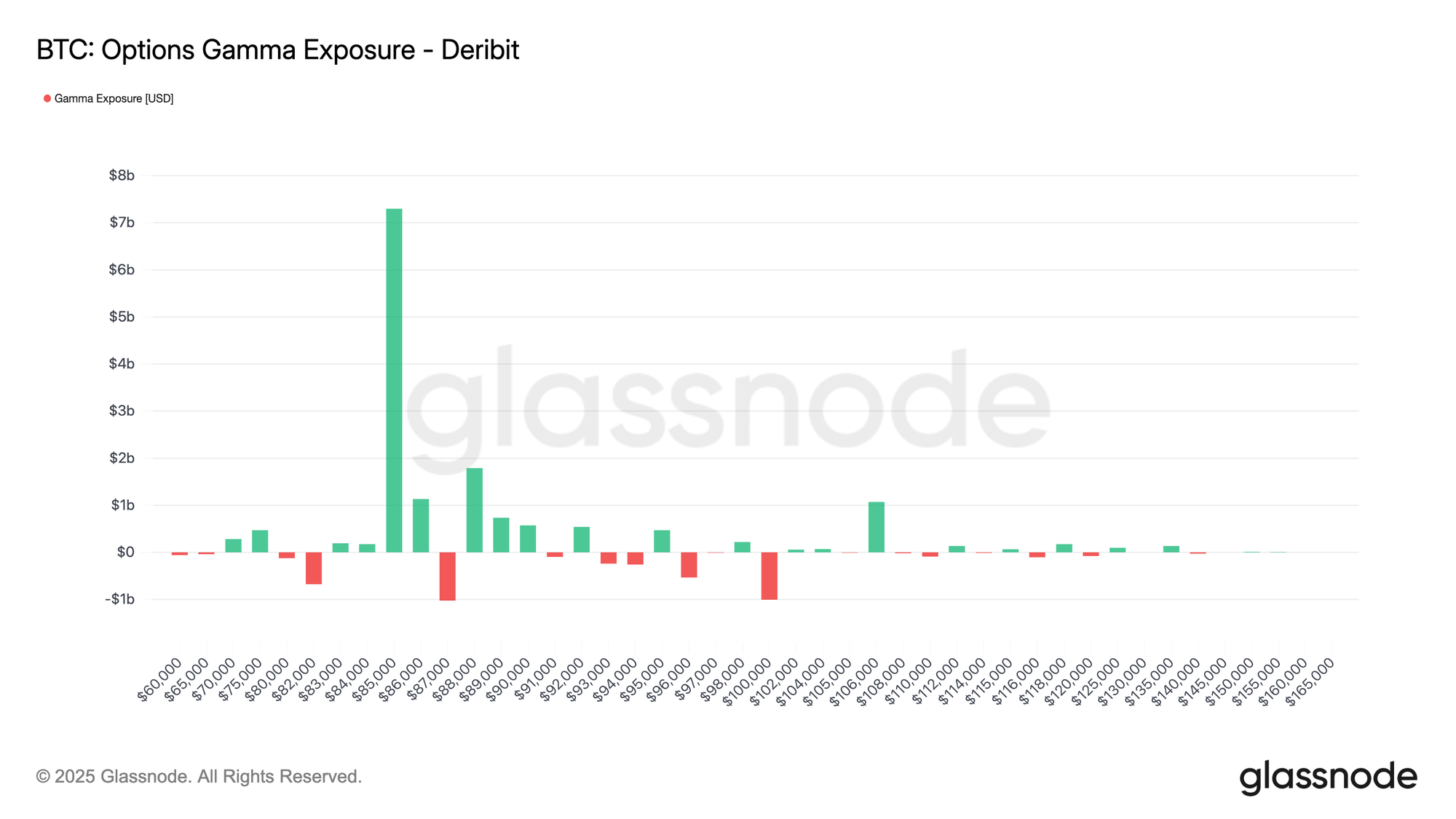

Biểu đồ dưới đây cho thấy mức phơi nhiễm gamma quyền chọn BTC trên các mức giá thực hiện trên Deribit. Mỗi thanh biểu thị mức phơi nhiễm gamma ròng (tính bằng USD) tập trung tại mức giá thực hiện đó: màu xanh lá cây cho biết phơi nhiễm dương, màu đỏ cho biết phơi nhiễm âm. Sự phân bố cho thấy một cụm gamma dương chiếm ưu thế xung quanh ~$86k–$87k, với các điểm phơi nhiễm âm nhỏ hơn xung quanh ~$83k và ~$101k.

Diễn giải Chỉ số

Phơi nhiễm gamma giúp lập bản đồ nơi các dòng tiền phòng ngừa rủi ro có thể tác động đến hành động giá. GEX dương lớn gần ~$85k–$86k cho thấy một vùng nơi việc phòng ngừa rủi ro của nhà tạo lập thị trường có khả năng sẽ có tính chất trung bình hồi quy (mua vào khi giá giảm và bán ra khi giá tăng), góp phần vào hiệu ứng ghim giá hoặc chuyển động giá chậm hơn xung quanh các mức giá thực hiện đó. Ngược lại, các điểm GEX âm đánh dấu những khu vực nơi việc phòng ngừa rủi ro trở nên củng cố đà (bán ra khi thị trường yếu / mua vào khi thị trường mạnh), làm tăng khả năng xảy ra các biến động nhanh hơn, có xu hướng hơn nếu giá giao ngay di chuyển vào các vùng đó.

Có sẵn cho:

- Độ phân giải: 10 phút

- Tài sản: BTC, ETH, SOL, XRP, PAXG

- Sàn giao dịch: Deribit

Trường hợp Sử dụng trong Giao dịch: Cách sử dụng GEX trong Thực tế

Từ góc độ giao dịch, GEX biến bề mặt quyền chọn thành một bản đồ về nơi các dòng tiền của nhà tạo lập thị trường có khả năng khuếch đại hoặc giảm bớt các biến động giá.

Xác định các vùng giá “dính” (sticky) so với “trơn trượt” (slippery)

- GEX dương cao gần giá giao ngay: Khi GEX dương mạnh xung quanh một dải các mức giá thực hiện gần giá giao ngay, các nhà tạo lập thị trường đang mua gamma trong vùng đó. Khi thị trường giao dịch trong dải này, các dòng tiền phòng ngừa rủi ro của họ có xu hướng mua vào khi giá giảm và bán ra khi giá tăng, điều này tạo ra hiệu ứng ghim giá: các biến động mờ dần, các đợt breakout gặp khó khăn và biến động thực tế (realized volatility) thường thấp hơn biến động ngụ ý (implied volatility). Đây thường là một chế độ “dính”, trung bình hồi quy, nơi các giao dịch carry gamma âm (short-gamma carry trades) có thể hoạt động nếu biến động thực sự vẫn được kiềm chế.

- GEX âm cao gần hoặc dưới giá giao ngay: Khi GEX âm mạnh xung quanh hoặc ngay dưới giá giao ngay, điều ngược lại xảy ra: các nhà tạo lập thị trường đang bán gamma, vì vậy khi giá giao ngay di chuyển vào khu vực đó, các dòng tiền phòng ngừa rủi ro bán ra khi thị trường yếu và mua vào khi thị trường mạnh. Thay vì làm giảm các biến động, chúng khuếch đại chúng. Hành động giá trở nên “trơn trượt” hơn: các dao động trong ngày có thể mở rộng, sổ lệnh có thể cảm thấy mỏng hơn, và các lệnh thanh khoản (liquidations) hoặc ép giá (squeezes) trở nên dễ xảy ra hơn. Trong môi trường đó, các nhà giao dịch thường phản ứng bằng đòn bẩy thấp hơn, điểm dừng lỗ (stops) rộng hơn và tôn trọng đà tăng nhiều hơn.

Theo dõi các lần lật gamma (gamma flips)

Một động thái đặc biệt quan trọng là lật gamma, khi GEX ròng xung quanh giá giao ngay đổi dấu. Ví dụ: nếu giá thoát ra khỏi một vùng gamma dương và di chuyển vào một điểm gamma âm bên dưới, thị trường có thể chuyển đổi từ một chế độ bị ghim, trung bình hồi quy sang một chế độ nơi các biến động bắt đầu tự củng cố.

Phụ lục – Phương pháp Luận của Chúng tôi: GEX dựa trên Dòng chảy của Người mua (Taker-Flow-Based)

Chúng tôi xây dựng Phơi nhiễm Gamma trên một lưới 10 phút cho mỗi tài sản, sàn giao dịch, mức giá thực hiện K, kỳ hạn M. Ý tưởng chính là xây dựng lại hàng tồn kho của nhà tạo lập thị trường theo thời gian từ dòng chảy của người mua, và sau đó chuyển đổi hàng tồn kho đó thành phơi nhiễm gamma bằng cách sử dụng các chỉ số greeks của quyền chọn.

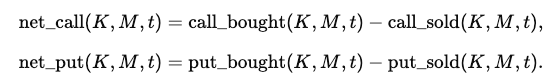

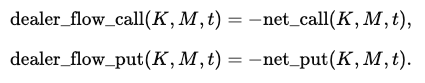

Chúng tôi định nghĩa dòng chảy ròng của người mua tính bằng hợp đồng trong mỗi khoảng thời gian 10 phút:

Với giả định rằng các nhà tạo lập thị trường chủ yếu ở phía thụ động (passive side), dòng chảy của nhà tạo lập thị trường đơn giản là hình ảnh phản chiếu của dòng chảy người mua:

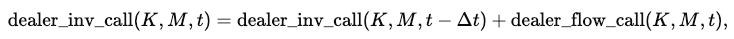

Sau đó, chúng tôi tích lũy các dòng chảy này theo thời gian để thu được hàng tồn kho của nhà tạo lập thị trường tính bằng số hợp đồng. Đối với quyền chọn mua, điều này là:

và tương tự đối với quyền chọn bán:

Ở đây Δt là bước 10 phút. Giá trị hàng tồn kho dương tương ứng với việc các nhà tạo lập thị trường mua ròng hợp đồng tại mức giá thực hiện và kỳ hạn đó; giá trị âm tương ứng với bán ròng.

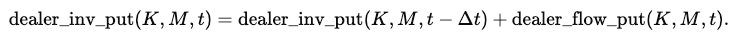

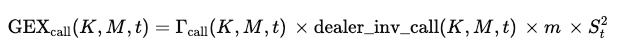

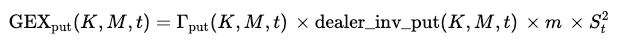

Để chuyển đổi hàng tồn kho này thành phơi nhiễm gamma, chúng tôi kết hợp nó với các chỉ số greeks của quyền chọn và giá của tài sản cơ sở. Gọi m là hệ số nhân hợp đồng (ví dụ: BTC mỗi hợp đồng) và S là giá giao ngay tại thời điểm t. Đối với mỗi nhóm, chúng tôi định nghĩa mức phơi nhiễm danh nghĩa:

Sử dụng các gamma của quyền chọn Γcall(K,M,t) và Γput(K,M,t) từ chuỗi quyền chọn của chúng tôi, phơi nhiễm gamma của mỗi loại là:

Γcall(K,M,t) là gamma của quyền chọn mua tại mức giá thực hiện và kỳ hạn đó. Chỉ số này cho bạn biết tốc độ thay đổi delta của quyền chọn khi giá của tài sản cơ sở di chuyển.

Và sau đó tổng phơi nhiễm gamma tại mức giá thực hiện/kỳ hạn đó chỉ là: