Article original parPrince

Compilé par | Odaily Planet Daily Golem (@web 3_golem)

L'échec du prêt à taux fixe dans le domaine de la crypto n'est pas seulement dû au rejet des utilisateurs de DeFi. Une autre raison de son échec est que les protocoles DeFi ont adopté des hypothèses de marché monétaire lors de la conception de produits de crédit, puis les ont déployés dans un écosystème axé sur la liquidité ; le décalage entre les hypothèses des utilisateurs et le comportement réel des capitaux a maintenu le prêt à taux fixe dans une niche de marché.

Les produits à taux fixe sont impopulaires dans le domaine de la crypto

Aujourd'hui, presque tous les principaux protocoles de prêt construisent des produits à taux fixe, en grande partie motivés par les RWA (Real World Assets). Cette tendance est compréhensible, car dès que l'on se rapproche du crédit du monde réel, les échéances fixes et les paiements prévisibles deviennent cruciaux. Dans ce cas, le prêt à taux fixe semble être le choix évident.

Les emprunteurs recherchent la certitude : des paiements fixes, des échéances connues, pas de repricing surprise. Si la DeFi doit fonctionner comme une vraie finance, alors le prêt à taux fixe devrait jouer un rôle central.

Pourtant, à chaque cycle, c'est le contraire qui se produit. Le marché des taux variables (marché monétaire) est énorme, tandis que le marché des taux fixes reste atone. La plupart des produits « fixes » finissent par se comporter comme des obligations de niche détenues jusqu'à l'échéance.

Ce n'est pas un hasard, cela reflète la composition des participants au marché et la façon dont ces marchés sont conçus.

La TradFi a des marchés de crédit, la DeFi s'appuie sur des marchés monétaires

Les prêts à taux fixe fonctionnent dans le système financier traditionnel parce que ce système est construit autour du temps. La courbe des taux ancre les prix, et les mouvements des taux directeurs sont relativement lents. Certaines institutions ont pour mission explicite de porter de la durée, de gérer les décalages et de maintenir la solvabilité lorsque les flux de capitaux sont unidirectionnels.

Les banques accordent des prêts à long terme (le crédit immobilier en est l'exemple le plus flagrant) et les financent avec des passifs qui n'appartiennent pas à du « capital mercenaire ». Lorsque les taux d'intérêt changent, elles n'ont pas besoin de liquider immédiatement leurs actifs. La gestion de la durée est réalisée grâce à la construction du bilan, la couverture, la titrisation et une couche d'intermédiation profonde dédiée au partage des risques.

Le point clé n'est pas l'existence des prêts à taux fixe, mais le fait qu'il y ait toujours quelqu'un pour absorber le décalage (mismatch) lorsque les échéances des prêteurs et des emprunteurs ne correspondent pas parfaitement.

La DeFi n'a jamais construit un tel système.

La DeFi a construit quelque chose qui ressemble plus à des marchés monétaires au jour le jour. L'attente de la plupart des fournisseurs de capitaux est simple : faire fructifier des capitaux inactifs tout en conservant de la liquidité. Cette préférence détermine tacitement quels produits peuvent passer à l'échelle.

Lorsque les prêteurs se comportent comme des gestionnaires de trésorerie, le marché se liquide autour de produits qui ressemblent à de la trésorerie plutôt qu'à du crédit.

Comment les prêteurs DeFi comprennent la signification du « prêt »

La distinction la plus importante n'est pas entre taux fixe et taux variable, mais dans l'engagement de retrait.

Dans un pool à taux variable comme Aave, le fournisseur reçoit un jeton qui est essentiellement un inventaire de liquidité. Ils peuvent retirer leurs fonds à tout moment, faire tourner leurs capitaux lorsqu'une meilleure opportunité d'investissement se présente, et utiliser généralement leur position comme collateral ailleurs. Cette option est en soi un produit.

Les prêteurs acceptent un rendement légèrement inférieur pour cela. Mais ils ne sont pas stupides, ils paient pour la liquidité, la composabilité et la capacité de repricing sans coût supplémentaire.

Utiliser un taux fixe renverse cette relation. Pour obtenir la prime de durée, le prêteur doit renoncer à la flexibilité et accepter que ses fonds soient bloqués pendant un certain temps. Cette transaction est parfois justifiée, mais seulement si la compensation l'est aussi. En pratique, la plupart des schémas à taux fixe n'offrent pas une compensation suffisante pour compenser la perte de l'option.

Pourquoi les collatéraux liquides tirent-ils les taux vers le variable ?

Aujourd'hui, la plupart des prêts cryptos à grande échelle ne sont pas du crédit au sens traditionnel. Ce sont essentiellement des prêts de type marge et repo adossés à des collatéraux très liquides, et ces marchés adoptent naturellement des taux variables.

Dans la finance traditionnelle, les repo et le financement sur marge sont également repriced en continu. Le collateral est liquide, le risque est marqué au marché. Les deux parties s'attendent à ce que la relation s'ajuste à tout moment, et il en va de même pour le prêt de cryptomonnaies.

Cela explique aussi un problème souvent ignoré par les prêteurs.

Pour obtenir de la liquidité, les prêteurs ont en fait accepté des rendements bien inférieurs à ce que suggère l'économie du taux nominal.

Sur la plateforme Aave, il existe un écart important (spread) entre ce que paie l'emprunteur et ce que perçoit le prêteur. Une partie de cela correspond aux frais de protocole, mais une grande partie est due au fait que le taux d'utilisation (utilization rate) doit être maintenu en dessous d'un certain niveau pour garantir des retraits fluides en période de stress.

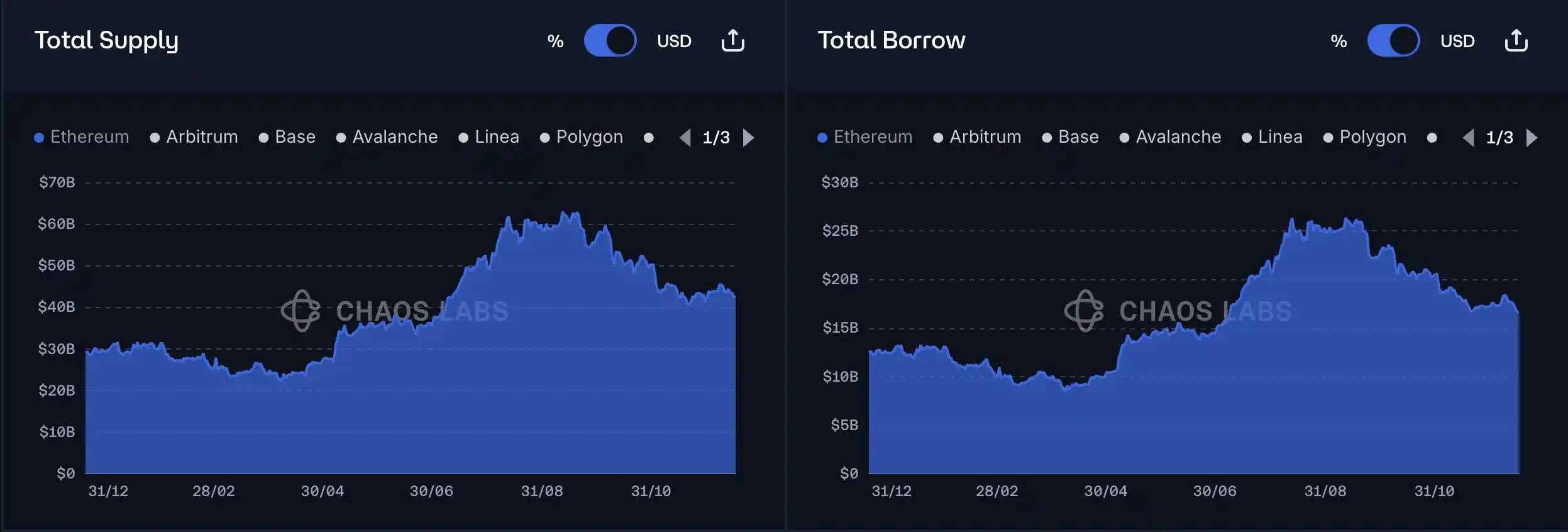

Comparaison de l'offre et de la demande sur un an pour Aave

Cet écart se manifeste par un rendement réduit, c'est le prix que paient les prêteurs pour s'assurer des retraits fluides.

Ainsi, lorsqu'un produit à taux fixe apparaît et offre une prime modeste en échange d'un blocage des fonds, il ne rivalise pas avec un produit de référence neutre, mais avec un produit délibérément sous-performant en termes de rendement mais très liquide et sûr.

Pour gagner, il ne suffit pas d'offrir un TAEG légèrement supérieur.

Pourquoi les emprunteurs tolèrent-ils encore le marché des taux variables ?

Généralement, les emprunteurs aiment la certitude, mais la plupart des prêts on-chain ne sont pas des crédits immobiliers familiaux. Ils impliquent de l'effet de levier, du trading de base (basis trading), de l'évitement de liquidation, du recyclage de collateral et de la gestion tactique du bilan.

Comme @SilvioBusonero l'a montré dans son analyse des emprunteurs d'Aave, la plupart des dettes on-chain reposent sur des prêts revolving et des stratégies de base, et non sur du financement à long terme.

Ces emprunteurs ne veulent pas payer une prime élevée pour un prêt à long terme car ils n'ont pas l'intention de le conserver longtemps. Ils souhaitent verrouiller un taux quand cela leur convient et refinancer quand cela ne convient pas. Si les taux leur sont favorables, ils maintiennent la position. Si des problèmes surviennent, ils ferment rapidement.

Ainsi, on aboutit à un marché où les prêteurs demandent une prime pour bloquer leurs fonds, mais les emprunteurs ne sont pas disposés à payer cette prime.

C'est pourquoi les marchés à taux fixe évoluent constamment vers des marchés à sens unique (one-sided).

Le marché des taux fixes est un problème de marché à sens unique

L'échec des taux fixes dans le domaine crypto est souvent attribué à la mise en œuvre. Comparaison des mécanismes d'enchères avec les AMM (marchés de créateurs automatiques), comparaison des rounds (tranches) avec les pools, meilleure courbe de rendement, meilleure expérience utilisateur, etc.

De nombreux mécanismes différents ont été essayés. Term Finance fait des enchères, Notional a construit des instruments à échéance explicite, Yield a essayé des mécanismes AMM basés sur l'échéance, Aave a même essayé de simuler le prêt à taux fixe dans un système de pool.

Les designs varient, mais le résultat est le même. Le problème plus profond réside dans l'état d'esprit sous-jacent.

Le débat finit par se tourner vers la structure du marché. Certains soutiennent que la plupart des protocoles à taux fixe essaient de faire sentir le crédit comme une variante du marché monétaire. Ils conservent les pools, les dépôts passifs et la promesse de liquidité, et ne font que changer la façon dont le taux est cité. En surface, cela rend le taux fixe plus accessible, mais cela force aussi le crédit à hériter des contraintes du marché monétaire.

Le taux fixe n'est pas juste un taux différent, c'est un produit différent.

Parallèlement, l'argument selon lequel ces produits sont conçus pour une future base d'utilisateurs n'est que partiellement vrai. On s'attendait à ce que les institutions, les épargnants à long terme et les emprunteurs natifs du crédit affluent et deviennent l'épine dorsale de ces marchés. Mais les capitaux qui ont réellement afflué ressemblent plus à du capital actif.

Les investisseurs institutionnels sont apparus comme des allocateurs d'actifs, des stratèges et des traders, les épargnants à long terme n'ont jamais atteint une taille significative, les emprunteurs de crédit natif existent bel et bien, mais les emprunteurs ne sont pas l'ancre des marchés de prêt, ce sont les prêteurs qui le sont.

Ainsi, la limite n'a jamais été un pur problème d'allocation, mais le résultat de l'interaction entre le comportement des capitaux et une structure de marché erronée.

Pour qu'un mécanisme à taux fixe fonctionne à grande échelle, l'une des conditions suivantes doit être remplie :

- Les prêteurs sont prêts à accepter le blocage de leurs fonds ;

- Il existe un marché secondaire profond où les prêteurs peuvent sortir à un prix raisonnable ;

- Quelqu'un thésaurise des fonds de durée, permettant aux prêteurs de faire comme s'ils avaient de la liquidité.

Les prêteurs DeFi refusent majoritairement la première condition, le marché secondaire pour le risque de durée reste faible, et la troisième condition remodelle tacitement les bilans, ce que la plupart des protocoles tentent d'éviter.

C'est pourquoi les mécanismes à taux fixe sont toujours acculés dans un coin, survivant à peine, sans jamais pouvoir devenir le lieu de dépôt par défaut des capitaux.

La segmentation par échéance fragmente la liquidité, le marché secondaire reste faible

Les produits à taux fixe créent une segmentation par échéance (term segmentation), et cette segmentation fragmente la liquidité.

Chaque date d'échéance est un instrument financier différent, avec des risques différents. Une créance arrivant à échéance la semaine prochaine est radicalement différente d'une créance arrivant dans trois mois. Si un prêteur veut sortir plus tôt, il a besoin de quelqu'un qui achète cette créance à ce moment précis.

Cela signifie soit :

- avoir plusieurs pools indépendants (un par date d'échéance)

- avoir un véritable carnet d'ordres, avec de véritables market makers cotant sur toute la courbe des rendements

La DeFi n'a pas encore produit de version durable de la deuxième option pour le domaine du crédit, du moins pas à grande échelle pour le moment.

Ce que nous voyons, c'est un phénomène de déjà-vu : la liquidité se dégrade, l'impact sur les prix (price impact) augmente. La « sortie anticipée » devient « vous pouvez sortir, mais à un prix discount », et parfois ce discount engloutit la majeure partie du rendement attendu par le prêteur.

Une fois que les prêteurs vivent cette expérience, la position ne ressemble plus à un dépôt, mais devient un actif à gérer. Ensuite, la majeure partie des capitaux s'en va discrètement.

Une comparaison concrète : Aave vs Term Finance

Regardons où vont réellement les capitaux.

Aave opère à grande échelle, avec des volumes de prêts de milliards de dollars, tandis que Term Finance, bien conçu, répond parfaitement aux besoins des partisans des taux fixes, mais sa taille est modeste comparée aux marchés monétaires. Cet écart n'est pas un effet de marque, il reflète les préférences réelles des prêteurs.

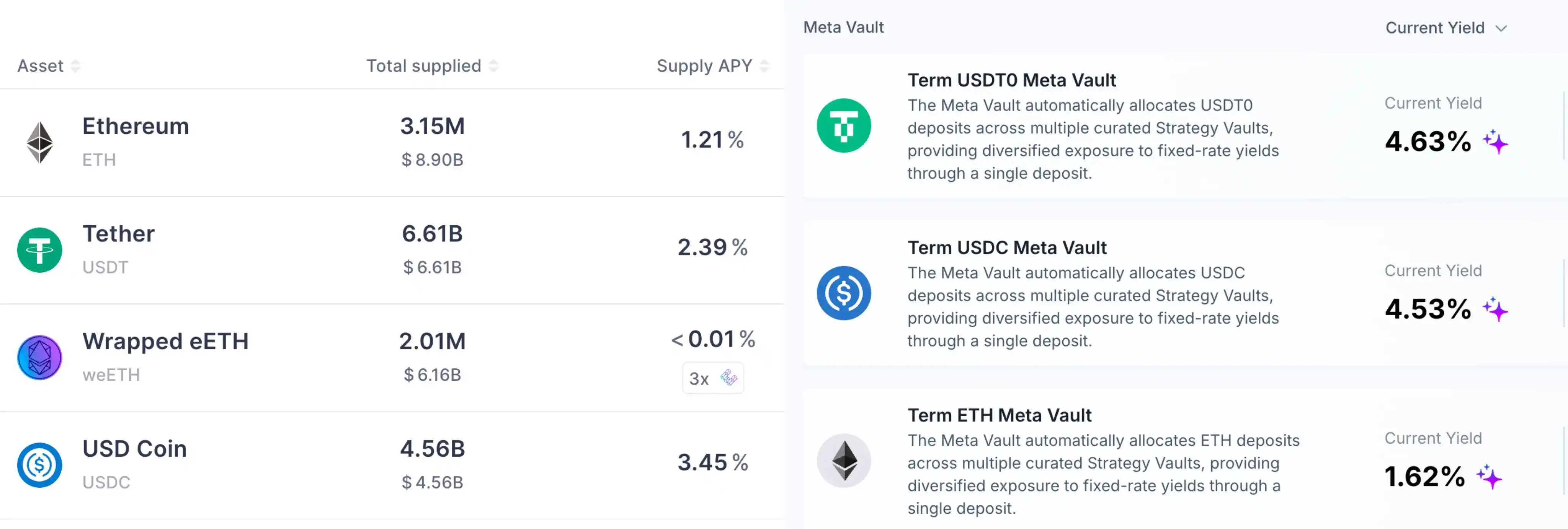

Sur Aave v3 Ethereum, les fournisseurs d'USDC peuvent obtenir environ 3% de rendement annualisé, tout en conservant une liquidité immédiate et des positions hautement composables. Les emprunteurs paient un taux d'environ 5% sur la même période.

En comparaison, Term Finance peut généralement conclure des enchères USDC à taux fixe sur 4 semaines avec des taux dans le milieu de la fourchette des chiffres, parfois plus, selon le collateral et les conditions. En surface, cela semble meilleur.

Mais la clé est la perspective du prêteur.

Si vous êtes un prêteur envisageant les deux options suivantes :

- Environ 3.5% de rendement, similaire à du cash (sortie à tout moment, rotation à tout moment, possibilité d'utiliser la position ailleurs) ;

- Environ 5% de rendement, similaire à une obligation (détenir jusqu'à l'échéance, liquidité de sortie limitée à moins de trouver un repreneur).

Comparaison du rendement annualisé (APY) entre Aave et Term Finance

De nombreux prêteurs DeFi choisissent la première option, même si la seconde est numériquement plus élevée. Car le chiffre n'est pas le rendement total, le rendement total inclut le rendement de l'option.

Le marché à taux fixe exige que les prêteurs DeFi deviennent des acheteurs d'obligations, alors que dans cet écosystème, la plupart des capitaux sont formés pour être des fournisseurs de liquidité mercenaires.

Cette préférence explique pourquoi la liquidité se concentre dans des zones spécifiques. Une fois que la liquidité est insuffisante, les emprunteurs ressentent immédiatement une baisse de l'efficacité d'exécution et une capacité de financement limitée, et ils retournent vers les taux variables.

Pourquoi le taux fixe pourrait ne jamais être l'option par défaut dans la crypto

Le taux fixe peut exister, il peut même être sain.

Mais il ne deviendra pas le lieu de dépôt par défaut pour les prêteurs DeFi, du moins pas avant que la base des prêteurs ne change.

Tant que la plupart des prêteurs s'attendent à une liquidité au pair, valorisent la composabilité autant que le rendement, et préfèrent des positions qui s'adaptent automatiquement, le taux fixe reste structurellement désavantagé.

Les marchés à taux variable l'emportent parce qu'ils correspondent au comportement réel des participants. Ce sont des marchés monétaires pour les capitaux liquides, et non des marchés de crédit pour les actifs à long terme.

Que faut-il changer pour les produits à taux fixe ?

Si le taux fixe veut fonctionner, il doit être considéré comme du crédit, et non déguisé en compte d'épargne.

La sortie anticipée doit être tarifée, et non promise ; le risque de durée doit être explicite ; lorsque les flux de capitaux sont asymétriques, quelqu'un doit être prêt à assumer la responsabilité de l'autre partie.

Le scénario le plus viable est un modèle hybride. Le taux variable comme couche de base pour le dépôt de capitaux, et le taux fixe comme un outil optionnel pour ceux qui souhaitent explicitement acheter ou vendre de la durée.

La solution la plus réaliste n'est pas de forcer l'introduction du taux fixe dans le marché monétaire, mais de préserver la flexibilité de la liquidité tout en offrant une voie d'adhésion optionnelle pour ceux qui recherchent de la certitude.