Original | Odaily Planet Daily (@OdailyChina)

Auteur | Ding Dang (@XiaMiPP)

Lors du black swan du 11 octobre, la baleine dont 32 000 AAVE ont été liquidés de force à environ 101 $ via un prêt circulaire n'a pas quitté le jeu. Au contraire, depuis le 24 novembre, cette adresse a recommencé à accumuler continuellement des AAVE via des prêts circulaires. À ce jour, sa position totale est passée à 333 000 AAVE, d'une valeur d'environ 62,59 millions de dollars au prix actuel, avec un coût moyen d'acquisition d'environ 167 $.

Presque dans la même fenêtre temporelle, le célèbre fonds d'investissement en crypto Multicoin Capital a également commencé à construire progressivement une position sur AAVE : à partir du 17 octobre, il a augmenté ses positions via le canal OTC de Galaxy Digital. Il détient actuellement environ 338 000 AAVE, d'une valeur marchande d'environ 65,3 millions de dollars.

Source : Arkham

Toutes ces transactions ont eu lieu au cours du dernier mois et demi. Ces signes évidents d'augmentation des positions peuvent-ils être interprétés comme de « l'argent intelligent » en train de constituer des positions structurelles de base autour d'AAVE ? AAVE vaut-il l'investissement ?

Le protocole Aave : Une « quasi-infrastructure » pour le prêt on-chain

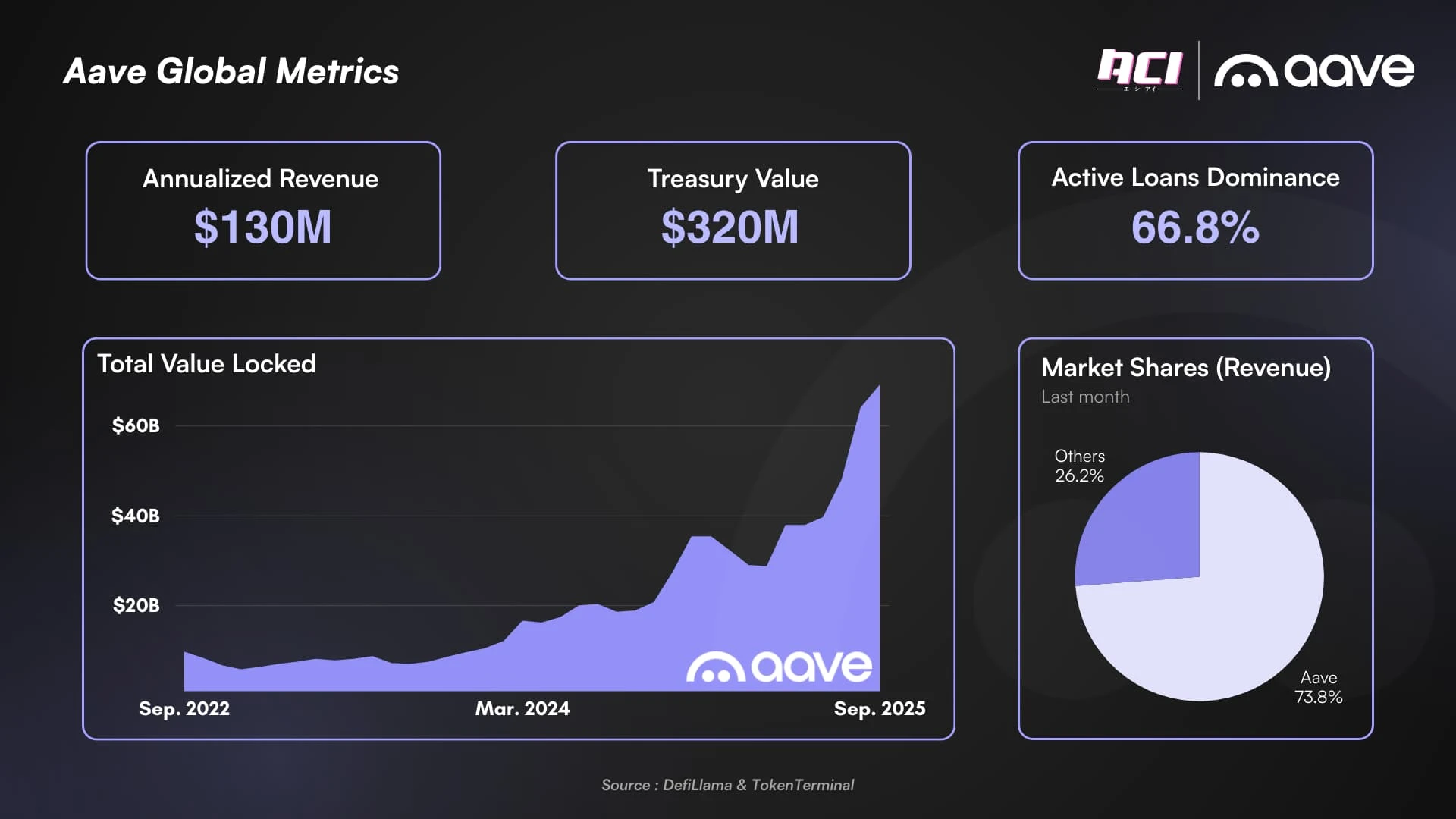

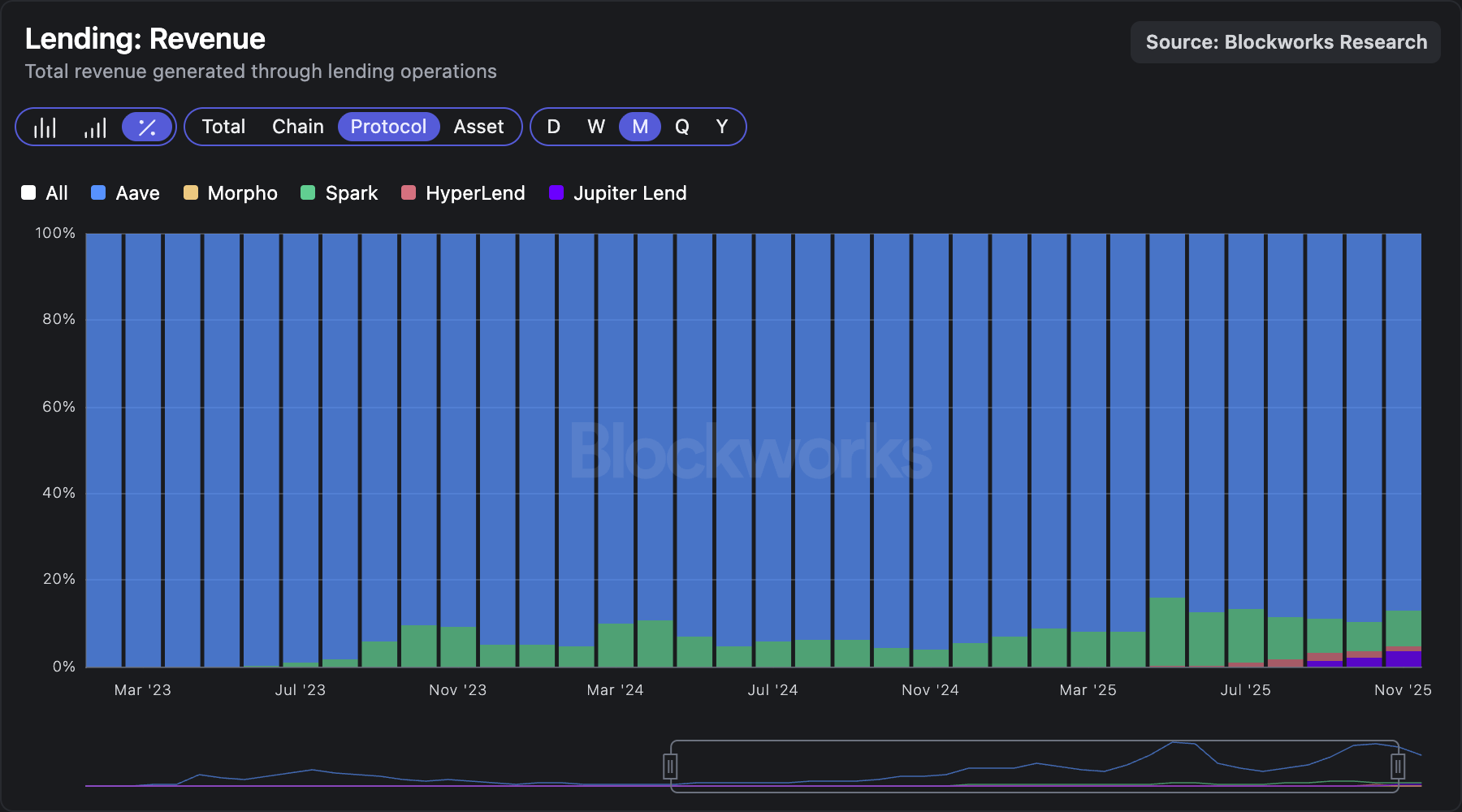

Si l'on considère le prêt on-chain comme le secteur du DeFi le plus proche de la « finance native », alors Aave est pratiquement devenu la norme reconnue dans ce domaine. Que ce soit le TVL, les revenus, les parts de marché, le prêt, chaque indicateur confirme le succès d'Aave.

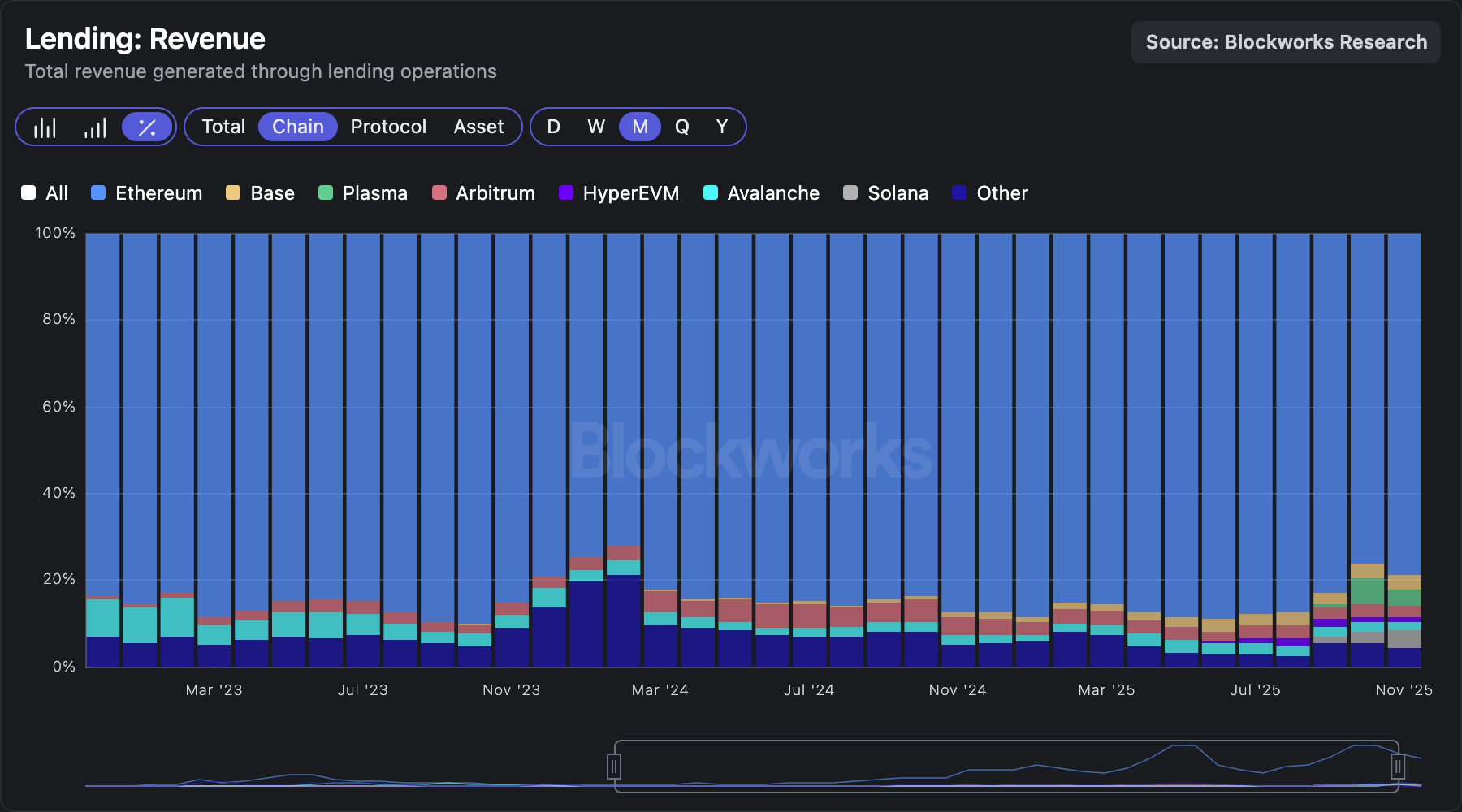

Particulièrement en termes de revenus. En tant qu'indicateur central pour évaluer la valeur d'un protocole DeFi, Aave occupe une position dominante absolue sur le marché du prêt. Environ 79 % des revenus du marché du prêt proviennent du mainnet Ethereum, et 87 % de ceux-ci reviennent à Aave lui-même.

Données de Blockworks

Cela signifie qu'Aave n'est pas seulement un « projet leader », mais se rapproche davantage d'un protocole de base considéré par le marché comme la couche de liquidité par défaut. Mais la question est : cet avantage peut-il se transformer en une logique de flux de trésorerie plus certaine, soutenant ainsi la valeur d'investissement d'AAVE ?

Pour éviter d'être induit en erreur par le bruit du marché, l'utilisateur crypto @intern_cc a déconstruit systématiquement la structure financière à long terme d'Aave, en partant de « la capacité du protocole lui-même à générer de l'argent » pour évaluer si sa croissance actuelle est une croissance structurelle ou simplement un rebond cyclique.

Le cadre d'analyse principal comprend : 1) Un modèle de prévision des revenus, construit sur la base de multiples historiques glissants, et spécifiquement corrigé pour la diminution des rendements marginaux sur les marchés matures ; 2) La capacité d'intégration produit, évaluant la stabilité de GHO et son rôle dans l'intégration verticale des revenus du protocole ; 3) Les indicateurs d'efficacité du capital, examinant l'exécution du programme de rachat de jetons et le comparant aux objectifs annuels.

Odaily Planet Daily a compilé les données clés comme suit :

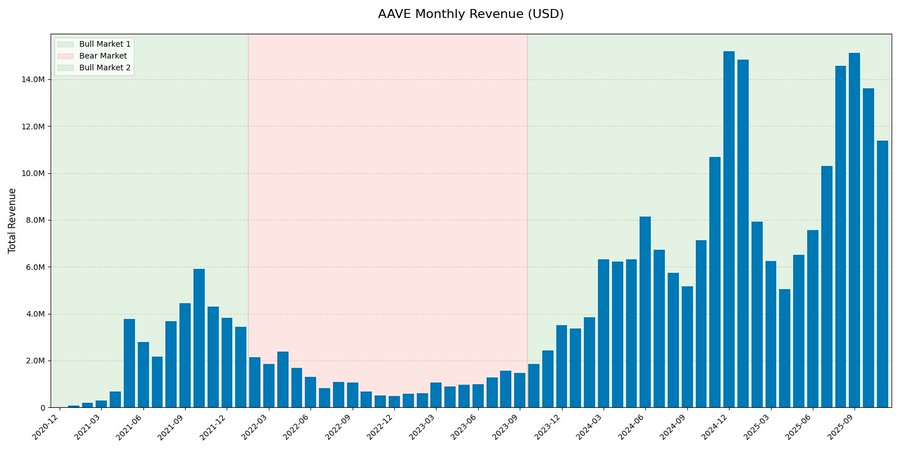

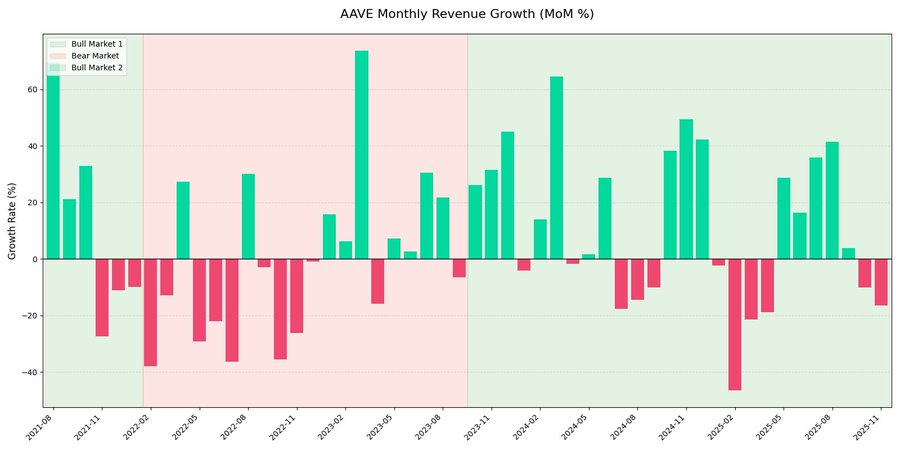

Structure des revenus : Périodique mais le « plancher » se relève

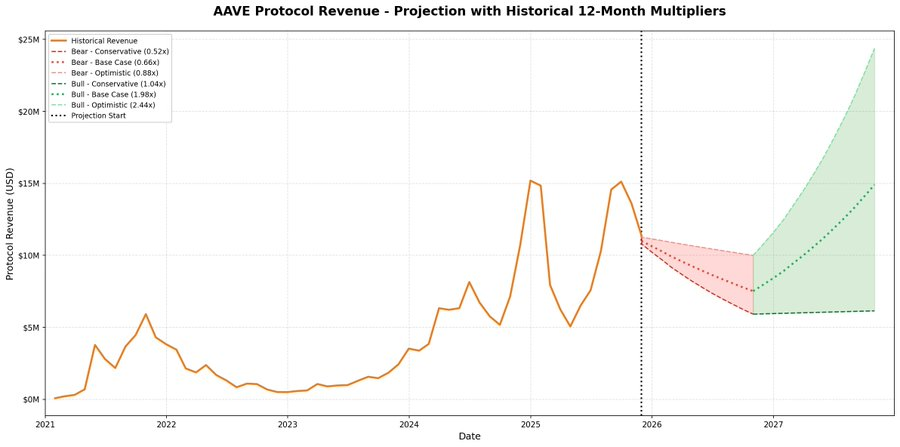

En examinant les données mensuelles de revenus d'Aave, on constate qu'ils présentent une forte caractéristique cyclique. Mais ce qui est plus notable, c'est qu'une transition structurelle évidente s'est produite.

Dans le cycle actuel (« deuxième bull market »), les revenus mensuels d'Aave ont connu une croissance explosive, atteignant un pic proche de 15 millions de dollars, soit plus du double du pic de 2021. Bien que la croissance soit significative, le graphique des revenus en glissement annuel montre clairement : les revenus restent très volatils, principalement pilotés par l'activité du marché, et ne présentent pas une caractéristique d'expansion linéaire et stable.

Ces données indiquent également que les revenus du protocole présentent une caractéristique réflexive marquée entre les différents cycles de marché.

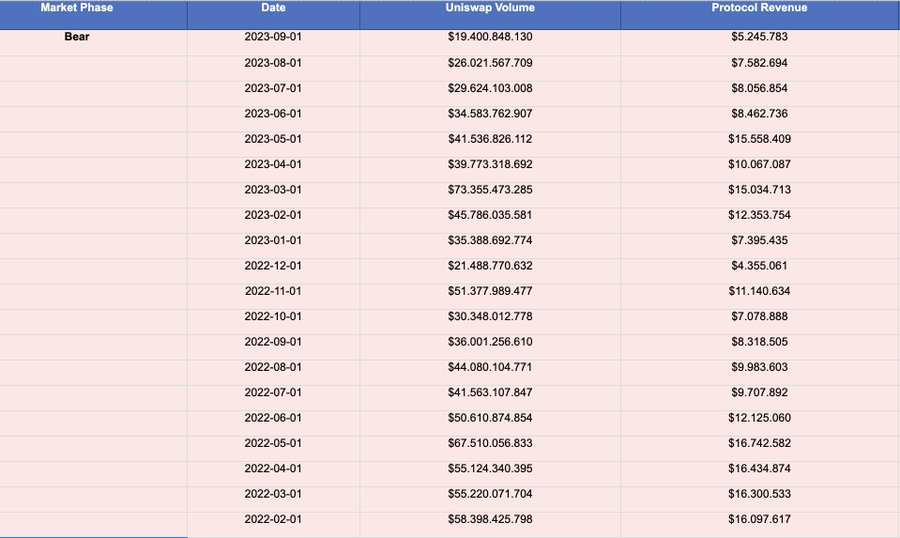

L'auteur note également que même pour un protocole DeFi blue-chip comme Aave, il sera difficile d'éliminer complètement les fluctuations cycliques lors des futurs marchés baissiers. Des protocoles plus récents comme Ethena ou Pendle pourraient faire face à des épreuves de survie plus sévères lors des futurs marchés baissiers, mais connaîtront une prospérité élevée pendant les cycles haussiers. Le seul protocole DeFi blue-chip dont le volume d'échanges et les revenus ont chuté relativement modérément lors d'un marché baisser est en réalité Uniswap.

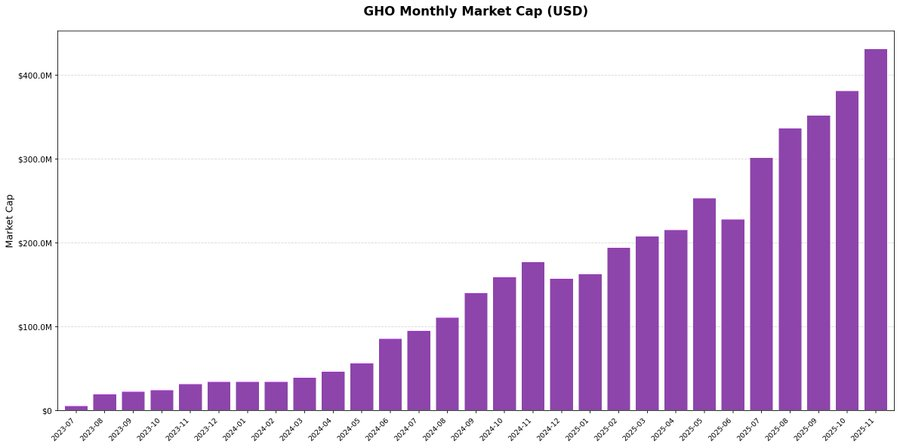

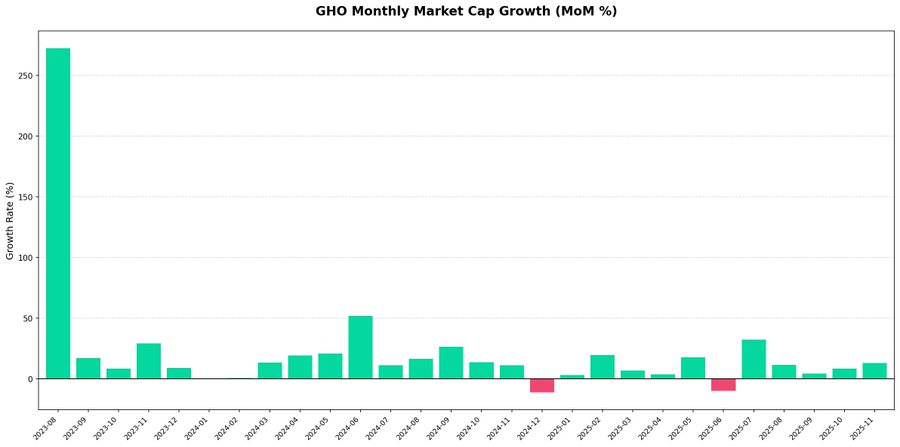

GHO : La variable clé pour le passage d'Aave de « l'expansion horizontale » à « l'intégration verticale »

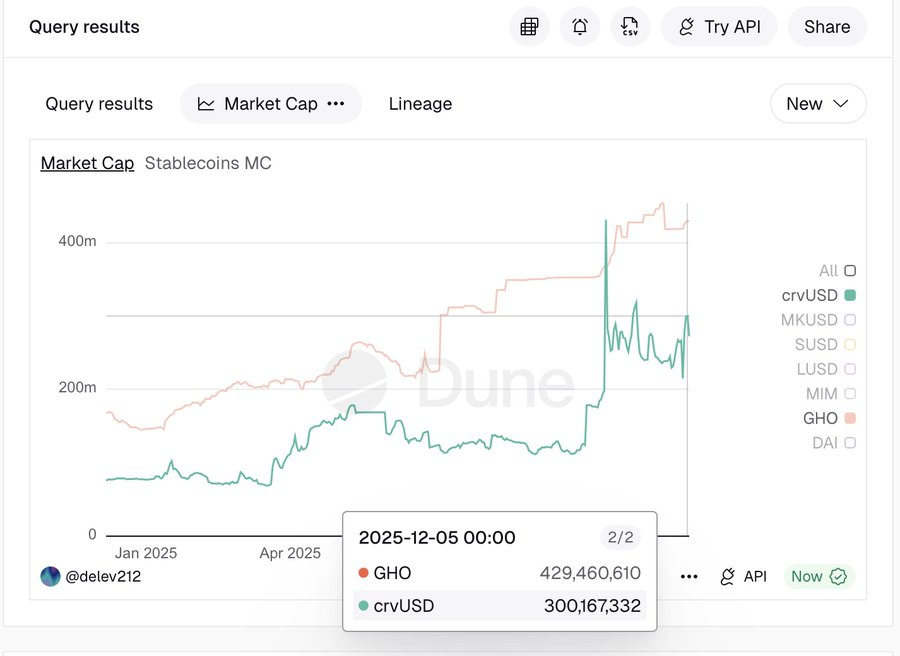

Depuis son lancement au troisième trimestre 2023, GHO a maintenu une trajectoire ascendante stable. Fin 2025, sa capitalisation boursière a dépassé les 400 millions de dollars.

Les données en glissement annuel montrent une très faible volatilité, avec pratiquement aucun signe évident de fuite de capitaux, indiquant que la demande est durable et non pilotée par des capitaux spéculatifs à court terme.

Cette trajectoire valide que la direction stratégique d'Aave vers l'intégration verticale est efficace. La croissance de GHO est une croissance organique, le TVL ne présente pas de poussée anormale et soudaine.

Une comparaison horizontale entre GHO et crvUSD révèle que les stablecoins de type CDP (Collateralized Debt Position) issus de protocoles DeFi blue-chip présentent une base de demande structurelle évidente.

Modèle de prévision des revenus : Aave entre dans « l'intervalle des protocoles matures »

L'auteur a modélisé les cycles passés avec une fenêtre glissante, estimant qu'au lieu de supposer subjectivement un taux de croissance futur, il vaut mieux mesurer précisément la performance réelle des revenus du protocole sur chaque période de 12 mois des cycles de marché passés, et la décomposer en phase de contraction baissière et phase d'expansion haussière.

En termes de scénarios, trois scénarios ont été sélectionnés en référence à la distribution des échantillons historiques :

- Scénario prudent (25e percentile)

- Scénario de référence (médiane)

- Scénario optimiste

Il est à noter que le scénario optimiste n'utilise pas le quartile supérieur commun (75e percentile), mais est délibérément limité à l'intervalle du 60e percentile, afin de filtrer les valeurs aberrantes extrêmes. L'objectif central de cette conception est d'incarner la loi des rendements marginaux décroissants, en s'assurant que le modèle reflète la trajectoire de croissance du protocole après son entrée dans une phase de maturité, et non les rendements anormaux explosifs du début.

Les résultats de ce modèle montrent : Aave a clairement mûri par rapport au premier cycle baissier. Les revenus futurs peuvent encore baisser, mais l'amplitude du repli sera significativement plus modérée.

Il est particulièrement important de noter que même dans l'hypothèse d'un scénario de marché baissier (intervalle de multiple de 0,52x–0,88x), le plancher de revenus prévu est d'environ 6 millions de dollars/mois, ce qui est toujours supérieur au pic historique de la période haussière de 2021.

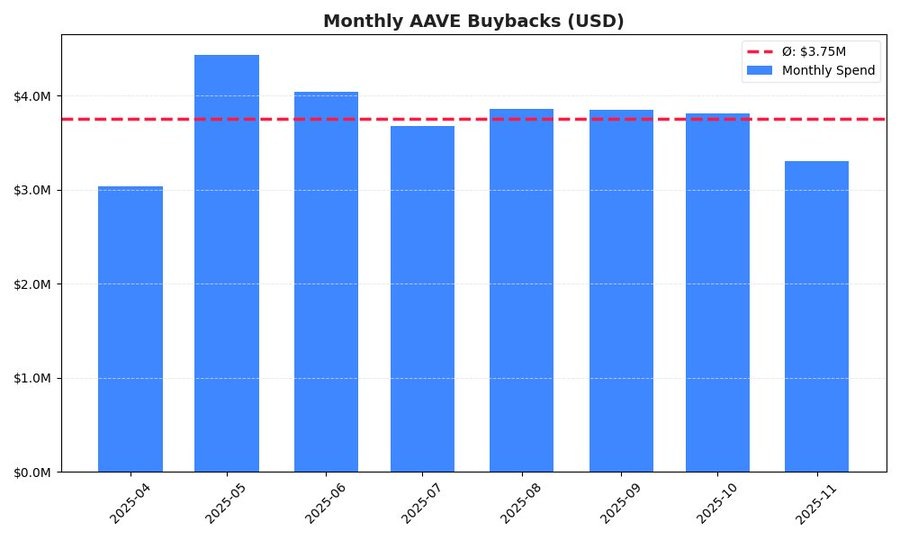

Rachat d'AAVE : La réelle capacité d'exécution du mécanisme déflationniste

Le graphique de la volatilité mensuelle des rachats montre que le protocole adopte une stratégie d'exécution assez disciplinée et non spéculative. Bien qu'il existe des fluctuations légères (comme un pic temporaire en mai), le rythme global est relativement stable.

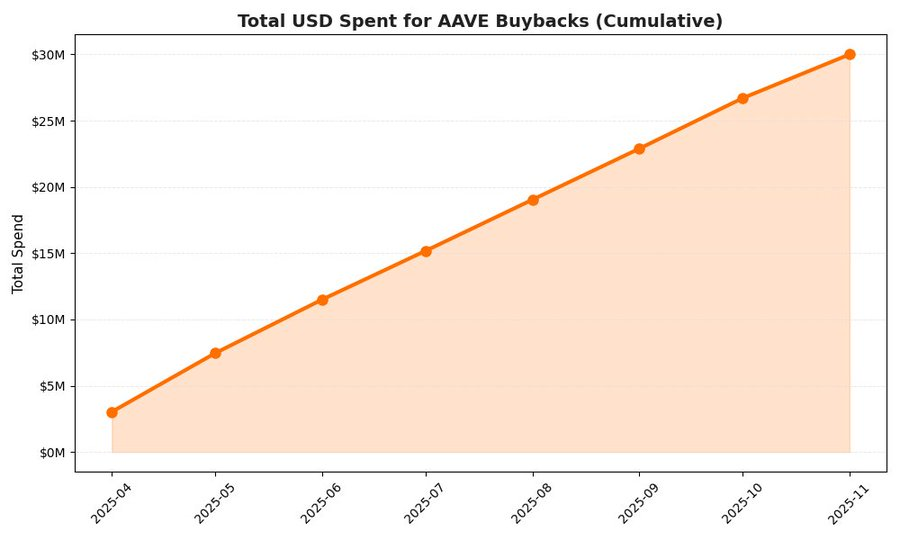

Les données cumulées indiquent qu'au cours des 8 premiers mois suivant le lancement du programme de rachat, Aave a investi environ 30 millions de dollars. Pour atteindre l'objectif officiel annuel de 50 millions de dollars, le rythme mensuel correspondant devrait être d'environ 4,17 millions de dollars. Le rythme mensuel réellement exécuté actuellement d'environ 3,75 millions de dollars. Selon la vitesse actuelle, le volume de rachat annualisé est d'environ 45 millions de dollars, ce qui correspond à un écart d'environ 10 % par rapport à l'objectif.

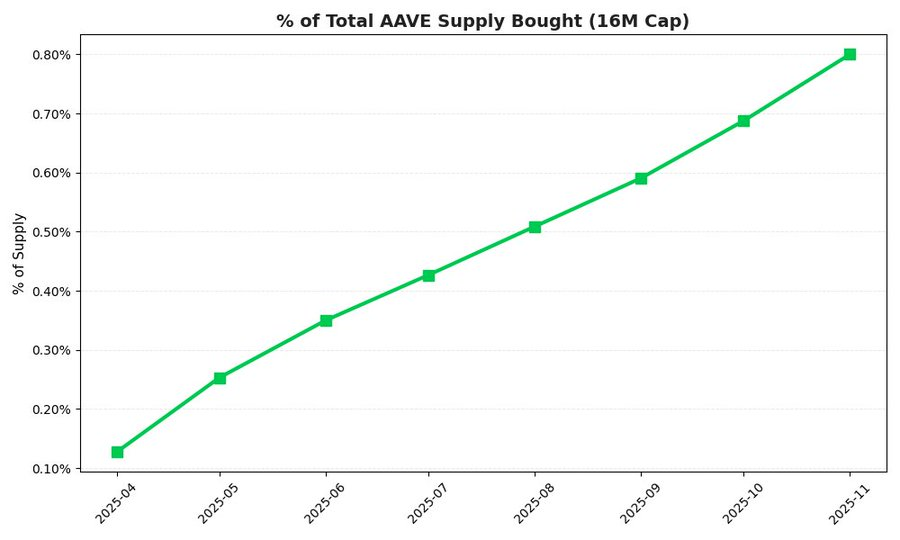

Le mécanisme de rachat a déjà exercé une pression déflationniste quantifiable sur l'offre de jetons : en seulement 8 mois, le protocole a racheté environ 0,80 % de l'offre totale (16 millions d'AAVE).

Conclusion

D'un point de vue protocole, Aave évolue d'un simple protocole de prêt vers une couche de liquidité de base : le modèle de revenus entre progressivement dans un intervalle mature, GHO ouvre une deuxième courbe de croissance via l'intégration verticale, le mécanisme de rachat commence à imposer une contrainte déflationniste réelle et quantifiable sur l'offre — ces changements ne seront pas entièrement valorisés dans un seul cycle haussier/baissier, mais ils modifient tranquillement la structure risque/rendement à long terme d'AAVE.

Les fluctuations de prix à court terme sont inévitables, mais si l'on adopte une logique d'allocation plus longue et plus orientée vers les actifs de type infrastructure, AAVE reste un choix de qualité.