Au quatrième trimestre 2025, le marché américain a connu une explosion concentrée des ETF au comptant sur les altcoins. Après que Bitcoin et Ethereum ont ouvert la porte aux ETF, les ETF sur des altcoins tels que XRP, DOGE, LTC, HBAR ont été successivement lancés aux États-Unis, tandis que les ETF sur des actifs comme AVAX, LINK sont également entrés dans une phase d'approbation accélérée. Contrairement à la longue bataille réglementaire de dix ans pour les ETF Bitcoin, cette série d'ETF altcoins a complété le processus complet de dépôt à la cotation en seulement quelques mois, montrant un tournant significatif dans l'attitude des régulateurs américains. L'émergence des ETF altcoins n'est plus un événement isolé, mais le résultat naturel d'un assouplissement structurel de la régulation des cryptos.

Les deux éléments clés ayant déclenché cette vague de lancements sont principalement la révision des « Normes générales de cotation pour les actions de fonds de produits de base » approuvée par la SEC le 17 septembre 2025, et le déclenchement de l'article « 8(a) » pendant l'arrêt des activités du gouvernement américain en novembre. Les normes générales de cotation établissent un système d'accès unifié pour les ETF d'actifs cryptographiques, permettant aux actifs éligibles de ne plus avoir à faire face à de longues examens individuels de la SEC. Tant qu'un actif cryptographique a une historique de plus de six mois sur un marché à terme régulé par la CFTC et dispose d'un mécanisme de surveillance partagée, ou si au moins 40% des expositions liées existent déjà sur le marché sous forme d'ETF, il peut bénéficier de ce système, réduisant ainsi le cycle d'approbation côté bourse de 240 jours à 60-75 jours.

Deuxièmement, le déclenchement de l'article « 8(a) » en novembre et la situation passive de la SEC ont accéléré le processus de lancement de ces ETF. Pendant l'arrêt du gouvernement américain, la norme générale a été brièvement interrompue, mais la SEC a publié des directives le 14 novembre, permettant pour la première fois aux émetteurs de retirer activement les clauses d'amendement différé des déclarations d'enregistrement S-1. Conformément à l'article 8(a) du Securities Act de 1933, les déclarations ne contenant pas cette clause prendront effet automatiquement après 20 jours, à moins que la SEC ne les arrête activement. Cela a créé un canal de cotation de facto par acquiescement. À ce moment-là, en raison de l'arrêt des divers départements gouvernementaux, il était impossible de bloquer les demandes une par une dans un temps limité. Des émetteurs comme Bitwise et Franklin Templeton ont immédiatement saisi la fenêtre d'opportunité, en complétant un enregistrement rapide via le retrait des clauses de délai, propulsant la concrétisation groupée des ETF altcoins à la mi et fin novembre, formant ainsi la vague actuelle de lancements d'ETF sur actifs cryptographiques sur le marché.

II. Analyse de la performance des principaux ETF altcoins (octobre-décembre 2025)

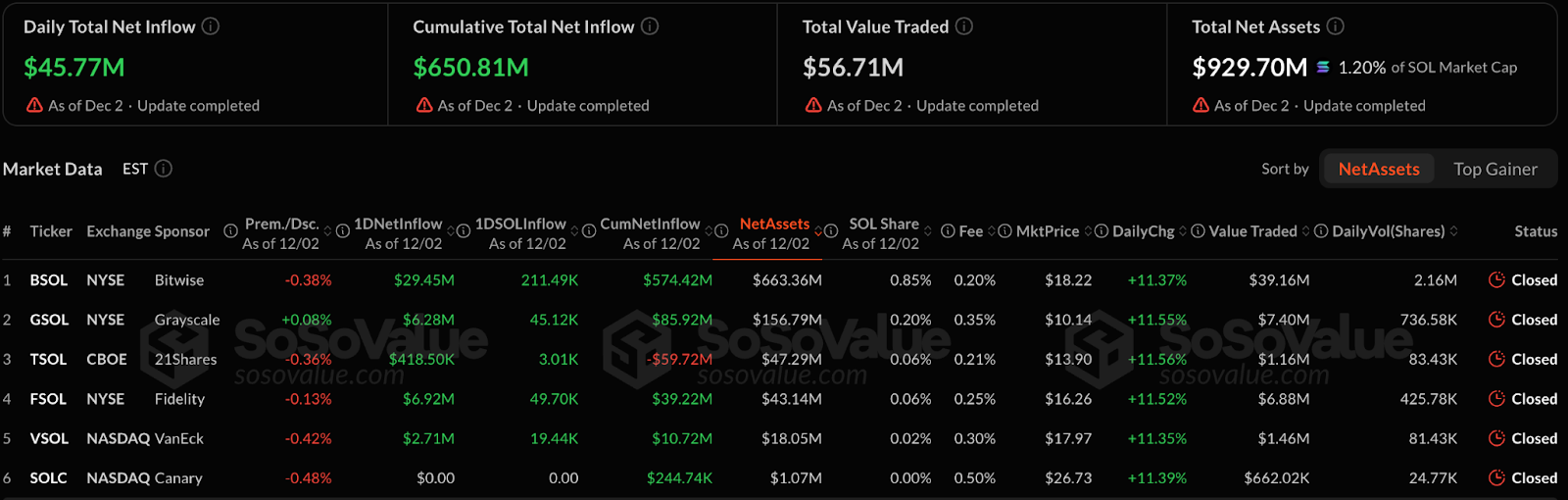

Solana (SOL)

Les premiers produits SOL sont arrivés sur le marché le 28 octobre. Bien que le prix du SOL ait continuellement chuté d'environ 31 % depuis son introduction, les capitaux ont affiché une tendance à entrer à contre-courant, achetant davantage malgré la baisse. Au 2 décembre, le flux net cumulé de toute la catégorie des ETF SOL s'élevait à 618 millions de dollars, avec un actif total atteignant 915 millions de dollars, soit 1,15 % de la capitalisation boursière totale du SOL. Atteindre une telle ampleur en moins de deux mois reflète également, dans une certaine mesure, la reconnaissance généralisée du positionnement de SOL en tant que « troisième grande blockchain ».

Le BSOL, lancé par Bitwise, s'est démarqué le plus, ce seul produit ayant attiré environ 574 millions de dollars, devenant ainsi le fonds unique ayant enregistré les entrées de capitaux les plus importantes parmi les ETF SOL. La clé du succès de BSOL réside dans son mécanisme de récompenses de staking conçu – tous les SOL détenus sont directement mis en staking, les récompenses de staking obtenues ne sont pas distribuées aux investisseurs mais réinvesties automatiquement pour augmenter la valeur nette du fonds. Cette méthode qui lie les rendements du staking à la valeur nette du fonds offre une alternative conforme, pratique et présentant un avantage en termes de rendement pour les institutions/investisseurs qui souhaitent participer à l'écosystème SOL mais ne veulent pas gérer eux-mêmes les clés privées et les nœuds.

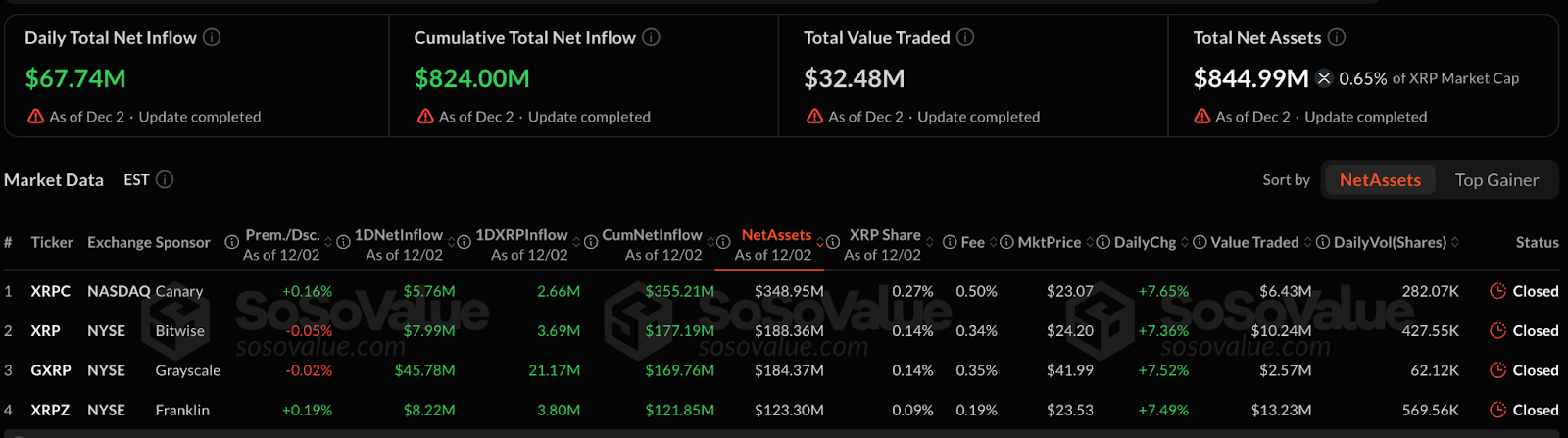

Ripple (XRP)

Les ETF XRP ont commencé à être lancés à partir du 13 novembre 2025, période durant laquelle le prix du XRP a chuté d'environ 9 %. Comme pour le SOL, les ETF XRP ont également affiché une tendance à acheter davantage malgré la baisse. Au 2 décembre, le flux net cumulé était de 824 millions de dollars, la valeur totale des actifs étant d'environ 844 millions de dollars, soit 0,65 % de la capitalisation boursière totale du XRP. Les écarts de taille entre les différents émetteurs dans les produits ETF XRP ne se sont pas nettement creusés, plusieurs institutions affichant une part de marché relativement équilibrée.

Doge (DOGE)

Les ETF DOGE ont rencontré un accueil glacial de la part du marché, confirmant l'existence d'un immense fossé entre les memecoins et les canaux de capitaux institutionnels. Les produits représentés par le GDOG de Grayscale (lancé le 24 novembre) ont performé de manière extrêmement faible, avec un flux net cumulé de seulement 2,68 millions de dollars, des actifs sous gestion inférieurs à 7 millions de dollars, représentant seulement 0,03 % de la capitalisation boursière totale de Doge. Plus grave encore, des produits similaires de Bitwise ont même enregistré des entrées nulles, et de faibles volumes quotidiens (environ 1,09 million de dollars) indiquent également que les investisseurs traditionnels restent sceptiques quant aux actifs de type MEME comme Doge, qui manquent de fondamentaux solides et dépendent principalement de l'humeur de la communauté.

Hedera (HBAR)

L'ETF HBAR, représentant des projets de moyenne capitalisation, a obtenu une pénétration relativement réussie par rapport à sa propre taille. Cet ETF a été lancé le 29 octobre. Bien que le prix du HBAR ait chuté d'environ 28 % ces deux derniers mois, l'ETF a enregistré un flux net cumulé de 82,04 millions de dollars. De plus, les actifs sous gestion de l'ETF HBAR ont atteint 1,08 % de la capitalisation boursière totale du HBAR. Cet effet de pénétration est bien supérieur à celui des altcoins comme Doge ou LTC, ce qui pourrait signifier que le marché a une certaine confiance dans des actifs de moyenne capitalisation comme HBAR, qui possèdent des applications claires au niveau des entreprises.

Litecoin (LTC)

L'ETF LTC est devenu un cas classique : un actif traditionnel manquant de nouveaux récits a du mal à renaître même avec un canal ETF, du moins temporairement. Après son lancement le 29 octobre, sa performance prix a été faible, chutant d'environ 7,4 %, et au niveau des capitaux, l'attention a été rare, avec un flux net cumulé de seulement 7,47 millions de dollars, et de multiples occurrences d'entrées nulles en une seule journée. Un volume quotidien d'environ 530 000 dollars seulement souligne son manque de liquidité. Cela indique que les récits désuets sur lesquels s'appuie actuellement le LTC, comme « l'argent numérique », manquent d'attrait dans le marché actuel.

ChainLink (LINK)

L'ETF GLINK de Grayscale a été officiellement lancé le 3 décembre. Dès le premier jour suivant son lancement, il a attiré près de 40,9 millions de dollars d'entrées. Actuellement, la valeur totale des actifs est d'environ 67,55 millions de dollars, soit 0,67 % de la capitalisation boursière totale de Link. Sur la base des résultats des premiers jours de négociation, GLINK a obtenu un bon départ en termes de liquidité et d'attractivité des capitaux.

III. Principaux participants et sources de financement des ETF altcoins

Depuis le lancement successif des ETF altcoins, le marché des ETF cryptos s'est nettement divisé : alors que les prix du Bitcoin et de l'Ethereum continuaient de baisser et que les ETF associés enregistraient des sorties constantes, les ETF sur SOL, XRP, HBAR, LINK et autres altcoins ont, au contraire, attiré des entrées de capitaux. Autrement dit, une partie des capitaux retirés des ETF BTC et ETH n'ont pas quitté le marché crypto, mais se sont tournés vers des actifs à plus fort potentiel de croissance. Cela indique également que les sources de financement des ETF altcoins présentent une structure à deux niveaux, comprenant à la fois une reconfiguration des actifs existants et de nouveaux apports.

Les nouveaux capitaux proviennent principalement des géants de la finance traditionnelle ayant participé à cette émission, notamment BlackRock, Fidelity, VanEck, FranklinTempleton, Canary, etc. Les sources de financement derrière ces institutions couvrent les fonds de pension, les assurances, les comptes de gestion de patrimoine, les plans de retraite 401K, les clients de gestion d'actifs et les family offices, qui, auparavant limités par les seuils de conformité, ne pouvaient pas acheter directement des altcoins. Désormais, grâce aux ETF, ils réalisent une allocation légale pour la première fois, formant ainsi de réelle nouvelles entrées de capitaux. En d'autres termes, le lancement en masse des ETF altcoins a offert une nouvelle opportunité aux capitaux traditionnels d'entrer sur le marché pour acheter des actifs cryptographiques.

IV. Perspectives futures : La prochaine phase d'expansion des ETF altcoins

Le succès du lancement des premiers produits comme SOL, XRP, HBAR, etc., a clarifié l'atterrissage du cheminement institutionnel des ETF altcoins. Ensuite, les blockchains avec des écosystèmes plus larges et une attention institutionnelle plus élevée deviendront le prochain lot cible, incluant AVAX, ADA, DOT, BNB, TRX, SEI, APT, etc. Une fois approuvés et lancés, ces actifs devraient attirer davantage de capitaux conformes, apportant une nouvelle expansion de liquidité aux écosystèmes multi-chaînes. Pour l'avenir, le marché des ETF altcoins présentera trois grandes tendances :

Premièrement, une concentration vers les leaders et une différenciation accélérée des produits iront de pair.

Les actifs ayant des fondamentaux clairs et des récits à long terme bénéficieront d'une préférence continue des capitaux, tandis que les projets manquant de dynamique d'écosystème auront du mal à améliorer leurs performances même s'ils sont cotés. Parallèlement, la concurrence entre les produits ETF se concentrera davantage sur les frais, les rendements du staking et la capacité de marque, les émetteurs leaders aspirant la majorité des capitaux.

Deuxièmement, la forme des produits évoluera du suivi unique vers la stratégie et la combinaison.

Des produits indiciels, des paniers multi-actifs et des produits à gestion active apparaîtront successivement, répondant aux besoins professionnels des institutions en matière de diversification des risques, d'amélioration des rendements et d'allocation à long terme.

Troisièmement, les ETF deviendront une force clé remodelant la structure capitalistique du marché crypto.

Les actifs inclus dans les ETF bénéficieront d'une « prime de conformité » et d'entrées de capitaux stables, tandis que les jetons non entrés dans le cadre réglementaire feront face à une perte continue de liquidité et d'attention, renforçant ainsi la structure du marché en couches.

En d'autres termes, l'enjeu de la concurrence pour les ETF altcoins passe de « pouvoir être coté » à « comment attirer durablement des capitaux après la cotation ». Alors que AVAX, ADA, DOT, BNB, TRX, etc., entrent dans la phase finale d'approbation, le deuxième cycle d'expansion des ETF altcoins a tranquillement commencé. 2026 deviendra un jalon clé pour l'institutionnalisation complète des actifs cryptographiques, apportant non seulement une expansion continue du nombre de cotations, mais aussi une refonte profonde de la logique de valorisation des capitaux et de la structure de concurrence des écosystèmes.

Twitter:https://twitter.com/BitpushNewsCN

Groupe de discussion TG de Bitpush:https://t.me/BitPushCommunity

Abonnement TG de Bitpush: https://t.me/bitpush