Auteur : Thejaswini M A

Titre original : Coinbase's Walled Garden

Compilation et édition : BitpushNews

Dans différents secteurs, à différentes époques et sur tous les marchés qui ont existé, un schéma se répète sans cesse. D'abord, une croissance explosive : une floraison d'options, chaque acteur affirmant pouvoir mieux accomplir une tâche spécifique que les autres. Les experts prolifèrent, les outils de niche se multiplient. On dit aux consommateurs que "le choix, c'est la liberté", que "la personnalisation, c'est le pouvoir", et que l'avenir appartient aux disrupteurs qui démantèlent les géants monolithiques.

Puis, silencieusement, le pendule revient inévitablement.

Ce n'est pas parce que les experts avaient tort, ni parce que les géants sont si formidables. C'est parce que la fragmentation a un coût composite invisible. Chaque outil supplémentaire signifie un mot de passe de plus à retenir, une interface de plus à apprendre, un point de défaillance potentiel de plus dans le système que vous devez maintenir. La souveraineté commence à ressembler à du "travail", la liberté commence à ressembler à une "charge administrative".

Lors de la phase de consolidation, les gagnants finaux ne sont pas ceux qui font parfaitement chaque chose. Ce sont ceux qui font suffisamment de choses suffisamment bien pour que le coût de friction pour partir (et reconstruire l'ensemble du système ailleurs) devienne insurmontable. Ils ne vous piègent pas avec des contrats ou des périodes d'engagement. Ils vous piègent avec la commodité. Par d'innombrables intégrations subtiles et de petites accumulations d'efficacité, ces gouttes d'eau qui, individuellement, ne valent pas la peine d'être abandonnées, mais qui, ensemble, forment un fossé protecteur.

Nous l'avons vu dans le commerce électronique. Cela s'est produit dans le cloud computing, dans le streaming. Et maintenant, nous le voyons se dérouler dans la finance.

Coinbase vient de parier sur la phase du cycle dans laquelle nous entrons.

Contexte

Pendant la majeure partie de son existence, le positionnement de Coinbase était clair. C'était l'endroit où les Américains achetaient du Bitcoin sans avoir l'impression de commettre un acte criminel flou. Il avait des licences réglementaires, une interface propre, un service client souvent critiqué mais au moins théoriquement existant. En 2021, la société est entrée en bourse avec une valorisation de 65 milliards de dollars, avec la logique qu'elle était la "porte d'entrée vers la cryptomonnaie". Pendant un temps, cette logique a tenu.

Mais en 2025, "être la porte d'entrée vers la cryptomonnaie" a commencé à ressembler à une mauvaise affaire. Les frais de transaction au comptant sont comprimés. Le volume des transactions des particuliers est fortement cyclique : il monte en flèche en période de hausse et s'effondre en période de baisse. Les maxis (adeptes du Bitcoin) sont de plus en plus habitués à utiliser des portefeuilles auto-détenus. Les régulateurs poursuivent toujours la société. Pendant ce temps, Robinhood, parti du trading d'actions pour s'étendre à la cryptomonnaie, a soudainement atteint une capitalisation boursière de 1050 milliards de dollars, presque le double de celle de Coinbase.

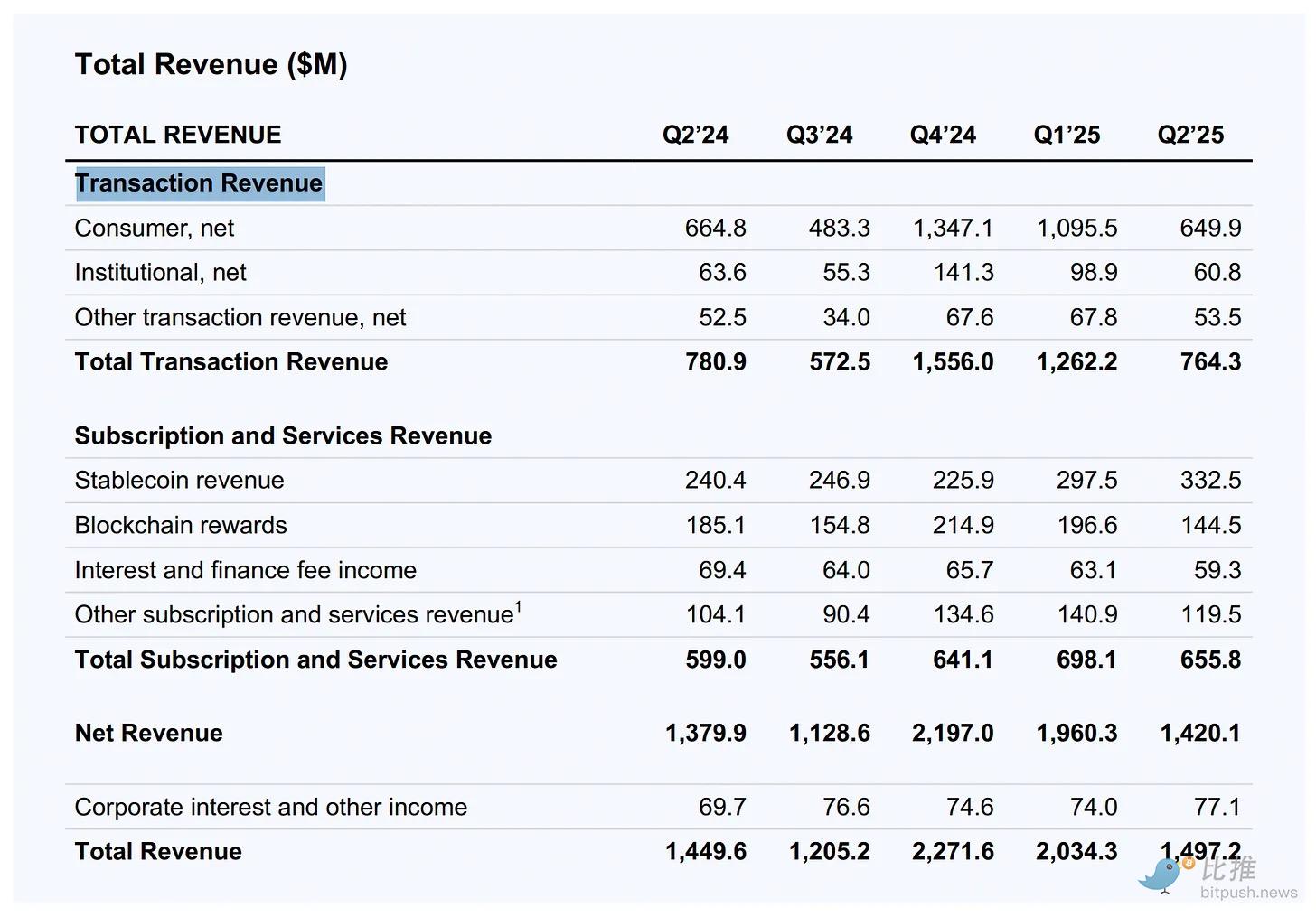

En 2021, plus de 90 % des revenus de Coinbase provenaient des commissions de transaction. Au deuxième trimestre 2025, cette part était tombée à moins de 55 %.

Coinbase a donc fait ce qu'il fallait faire face à la pression sur son produit principal : il a tenté de devenir "tout le reste".

L'hypothèse de la "Bourse Universelle"

L'hypothèse dite de la "Bourse Universelle (Everything Exchange)" est un pari : l'agrégation l'emporte sur la spécialisation.

-

Le trading d'actions signifie que les utilisateurs peuvent maintenant réagir aux résultats d'Apple à minuit en utilisant l'USDC sans quitter l'application.

-

Les marchés prédictifs signifient qu'ils peuvent vérifier le prix de "La Fed va-t-elle baisser ses taux ?" pendant le déjeuner.

-

Les contrats perpétuels signifient qu'ils peuvent ajouter un effet de levier de 50x à leur position Tesla le dimanche.

Chaque nouveau module fonctionnel est une raison de plus d'ouvrir l'application, et une opportunité de plus de capturer des écarts, des frais ou des intérêts sur les soldes inactifs en stablecoins.

La stratégie est-elle "Devenons Robinhood" ou "Faisons en sorte que nos utilisateurs n'aient jamais besoin de Robinhood" ?

Il y a une vieille opinion dans la fintech : les utilisateurs veulent des applications spécialisées. Une pour investir, une pour la banque, une pour les paiements, une pour la cryptomonnaie. Coinbase parie le contraire : une fois que vous avez effectué une fois une vérification KYC et lié un compte bancaire, vous n'avez pas envie de refaire neuf fois la même chose ailleurs.

C'est l'argument "l'agrégation l'emporte sur la spécialisation". Dans un monde où les actifs sous-jacents deviennent de plus en plus des jetons sur une blockchain, cela a beaucoup de sens. Si les actions sont des jetons, les contrats de marchés prédictifs sont des jetons, les memecoins sont des jetons, pourquoi ne devraient-ils pas être négociés au même endroit ?

La logique mécanique est la suivante : vous déposez des dollars (ou de l'USDC), vous tradez tout, vous retirez des dollars (ou de l'USDC). Pas de transferts inter-plateformes, pas d'exigences de solde minimum sur plusieurs comptes. Juste un pool de fonds circulant entre les classes d'actifs.

Effet Flywheel

Plus Coinbase ressemble à un courtier traditionnel, plus il doit rivaliser selon les termes des courtiers traditionnels. Robinhood compte 27 millions de comptes financés, tandis que Coinbase compte environ 9 millions d'utilisateurs actifs mensuels. Le point de différenciation concurrentielle ne peut pas être simplement "nous avons aussi des actions", il doit résider dans l'infrastructure sous-jacente (Rails).

La promesse est d'offrir de la liquidité 24/7 pour tout. Pas d'heures de fermeture, pas de délais de règlement. Pas besoin d'attendre l'approbation de votre demande de marge par le courtier lorsque le marché vous est défavorable.

Est-ce important pour la plupart des utilisateurs ? Probablement pas encore. La plupart des gens n'ont pas besoin de trader des actions Apple à 3 heures du matin un samedi. Mais certains le font. Si vous êtes l'endroit qui leur permet de le faire, vous obtenez leur flux (Flow). Une fois que vous avez le flux, vous avez les données. Avec les données, vous pouvez construire de meilleurs produits. Avec de meilleurs produits, vous obtenez plus de flux.

C'est un flywheel, à condition qu'il puisse tourner.

Le jeu des marchés prédictifs

Les marchés prédictifs sont la partie la plus inhabituelle de ce "bundle", et peut-être la plus importante. Ce ne sont pas des "trades" au sens traditionnel, mais des paris organisés sur des résultats binaires : Trump va-t-il gagner ? La Fed va-t-elle baisser les taux ? Les Lakers vont-ils se qualifier pour les playoffs ?

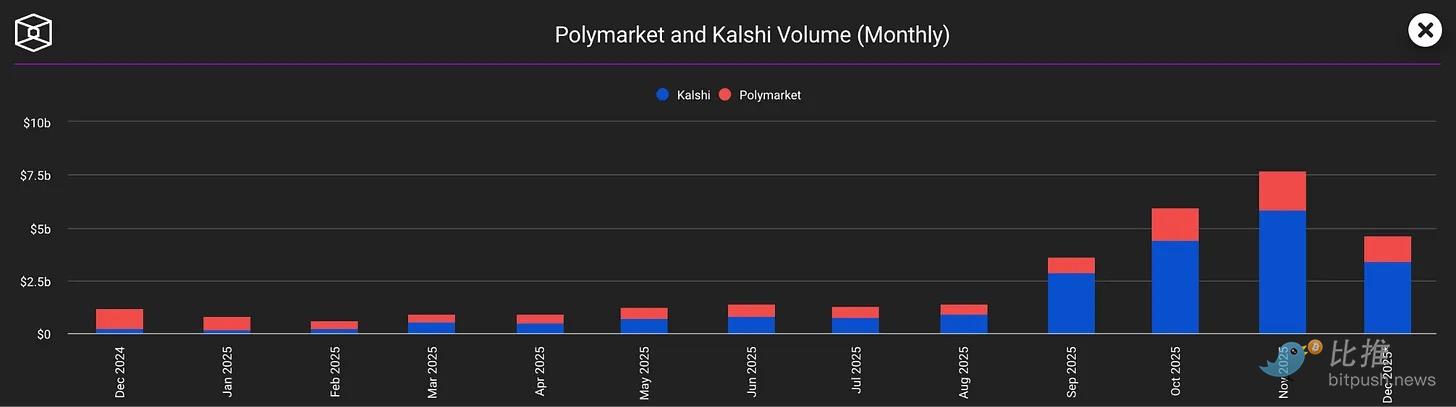

Les contrats disparaissent après le règlement, il n'y a donc pas de communauté de détenteurs à long terme. La liquidité est pilotée par les événements, ce qui signifie qu'elle est explosive et imprévisible. Pourtant, des plateformes comme Kalshi et Polymarket ont vu leur volume mensuel bondir à plus de 7 milliards de dollars en novembre.

Pourquoi ? Parce que les marchés prédictifs sont des outils sociaux. C'est une façon d'exprimer une opinion avec des jetons en jeu. C'est une raison de consulter votre téléphone pendant le quatrième quart-temps d'un match ou le soir des élections.

Pour Coinbase, les marchés prédictifs résolvent un problème spécifique : l'engagement (Engagement). Lorsque le prix des crypto-monnaies stagne, cela devient ennuyeux. Lorsque votre portefeuille ne fait que stagner, les actions deviennent ennuyeuses. Mais il y aura toujours des événements dans le monde qui préoccupent les gens. Intégrer Kalshi donne aux utilisateurs une raison de rester dans l'application même lorsque le Bitcoin ne bouge pas.

Le pari est le suivant : les utilisateurs venus pour les marchés électoraux resteront pour trader des actions, et vice versa. Plus de surface fonctionnelle équivaut à une plus grande rétention des utilisateurs.

L'essence du modèle commercial : La marge bénéficiaire

En écartant le récit de l'innovation, ce que vous voyez vraiment, c'est une entreprise qui tente de monétiser le même utilisateur de plus de façons :

-

Frais de transaction sur les actions

-

Écarts sur les échanges DEX (bourse décentralisée)

-

Intérêts sur les soldes en stablecoins

-

Frais de prêt sur les prêts garantis par des actifs cryptographiques

-

Revenus d'abonnement à Coinbase One

-

Frais d'infrastructure générés par les développeurs utilisant la blockchain Base

Ce n'est pas une critique. C'est ainsi que fonctionnent les bourses. La meilleure bourse n'est pas celle qui a les frais les plus bas, mais celle que les utilisateurs ne peuvent pas quitter - parce que partir signifie reconstruire l'ensemble du système ailleurs.

Coinbase construit un jardin clos, mais les murs sont faits de "commodité", et non d'un enfermement forcé. Vous pouvez toujours retirer vos cryptomonnaies, vous pouvez toujours transférer vos actions vers Fidelity. Mais vous ne le ferez probablement pas, car pourquoi se donner cette peine ?

Base : Le véritable atout maître

L'avantage de Coinbase était censé résider dans sa nature "on-chain". Elle pourrait offrir des actions tokenisées, un règlement instantané et de l'argent programmable. Mais pour l'instant, son trading d'actions ressemble à celui de Robinhood, mais avec des heures d'ouverture prolongées ; ses marchés prédictifs ressemblent à ceux de Kalshi, mais intégrés dans une application différente.

La véritable différenciation doit venir de Base - la blockchain Layer 2 construite et contrôlée par Coinbase. Si les actions circulent véritablement on-chain, si les paiements utilisent véritablement des stablecoins, si les agents IA commencent véritablement à trader de manière autonome en utilisant le protocole x402, alors Coinbase aura construit quelque chose que Robinhood ne peut pas facilement reproduire.

Mais c'est une histoire à long terme. À court terme, la compétition se joue sur l'application la plus engageante. Et ajouter plus de fonctionnalités n'équivaut pas à ajouter de l'engagement. Cela peut aussi rendre l'application désordonnée, confuse, et mettre la pression sur les nouveaux utilisateurs qui veulent juste acheter un peu de Bitcoin.

Envergure vs. Pureté

Une partie des utilisateurs de crypto va détester tout cela : les vrais croyants. Ceux qui espéraient que Coinbase soit la porte d'entrée vers la finance décentralisée (DeFi), et non une "super app" centralisée qui a enterré quelques fonctionnalités DeFi dans un sous-menu.

Coinbase a clairement choisi l'envergure plutôt que la pureté. Il veut 1 milliard d'utilisateurs, pas 1 million de puristes. Il veut être le lieu financier par défaut pour le grand public, et non la bourse préférée de ceux qui font tourner leurs propres nœuds.

C'est peut-être la bonne décision commerciale. Le grand public se fiche de la décentralisation. Le grand public privilégie la commodité, la vitesse et l'évitement des pertes économiques. Si Coinbase peut offrir cela, la philosophie sous-jacente n'a pas d'importance.

Mais cela crée une tension particulière. Coinbase tente à la fois d'être l'infrastructure du monde on-chain et une bourse centralisée en concurrence avec Schwab ; il tente à la fois d'être le défenseur de la cryptomonnaie et une entreprise qui s'efforce de la rendre "invisible". Il veut à la fois paraître rebelle et être conforme à la réglementation.

Peut-être que c'est possible. Peut-être que la tendance future est une bourse régulée on-chain qui donne l'impression d'utiliser Venmo. Ou peut-être qu'essayer d'être tout pour tous signifie qu'on finit par n'être rien de spécial pour personne.

C'est la stratégie Amazon. Amazon n'est le meilleur dans aucun domaine particulier : ce n'est pas la meilleure librairie, pas le meilleur épicier, pas le meilleur service de streaming. Mais il est "suffisamment bon" dans tous ces domaines pour que la plupart des gens ne prennent pas la peine d'aller ailleurs.

Cependant, de nombreuses entreprises ont tenté de construire une "app universelle", et la plupart n'ont construit qu'une application désordonnée.

Si Coinbase peut s'emparer de la boucle complète "gagner, trader, couvrir, emprunter, payer, recycler", alors peu importe si une fonctionnalité individuelle est légèrement inférieure à celle d'un concurrent spécialisé. Le coût de changement et la difficulté de gérer plusieurs comptes maintiendront les utilisateurs dans l'écosystème.

Voilà tout ce qui concerne la "Bourse Universelle" de Coinbase.

Twitter : https://twitter.com/BitpushNewsCN

Groupe de discussion Telegram de Bitpush : https://t.me/BitPushCommunity

Abonnement Telegram de Bitpush : https://t.me/bitpush