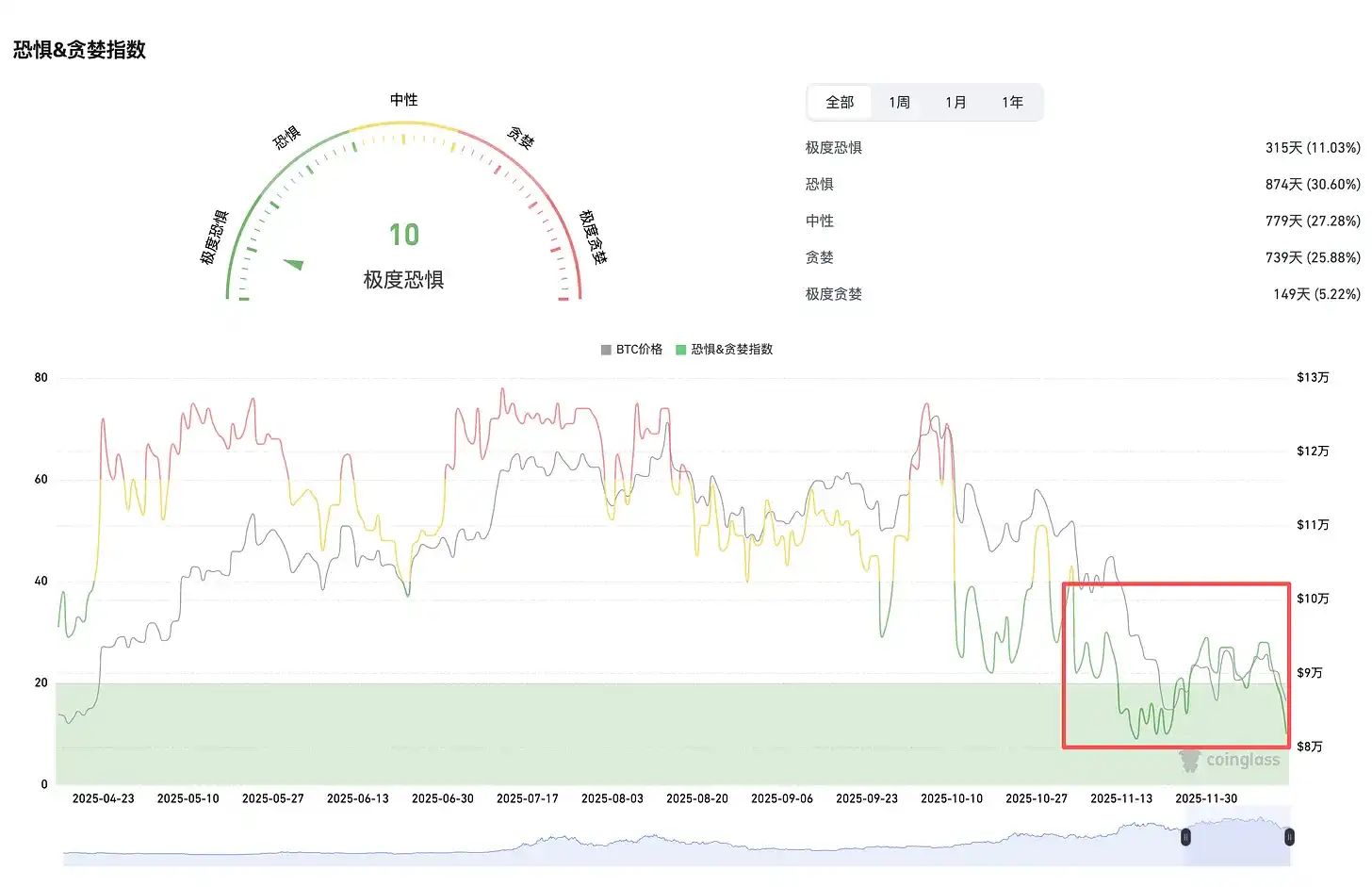

En termes de sentiment du marché, on est globalement dans une phase de pessimisme généralisé. Dans les groupes de trading purement techniques, on parle déjà de descendre en dessous de 50 000 $. Les chercheurs sont également très pessimistes, estimant généralement qu'il est désormais difficile de voir émerger de bonnes innovations, et que l'attention et les capitaux sont largement aspirés par l'écosystème de l'IA.

La stratégie discutée la semaine dernière était d'abandonner la plupart des altcoins pour se tourner vers les actifs principaux, principalement concentrés sur le BTC et l'ETH. Seuls quelques projets altcoins avec des flux de trésorerie réels ont été conservés, comme AAVE, LINK, etc. Les actifs de chaînes publiques et de L2 ont été largement convertis en ETH.

Comparé au cycle précédent, je me suis become beaucoup plus conservateur. Après le marché baissier de LUNA, j'ai racheté massivement des altcoins. Bien que le bilan final ait été positif, et que j'aie même été témoin de la résurgence de projets comme AAVE, j'ai aussi vécu trop d'histoires de retours à zéro.

La situation est un peu différente dans ce cycle. Je pense qu'il y a très peu d'altcoins injustement pénalisés, la capacité de calcul et d'évaluation du marché s'est considérablement améliorée, et il n'est plus si facile de faire "de bonnes affaires".

Surtout dans ce cycle, il y a une multitude de projets sans activité réelle, ainsi que des projets "renaissants" créés pour honorer des tours de financement précédents. Ces projets sont très risqués.

Bien sûr, s'il y avait une véritable bonne opportunité, je l'achèterais, mais pour l'instant, on n'en voit pratiquement pas.

Merci de lire CM's DeFi ! Abonnez-vous gratuitement pour recevoir de nouveaux articles et soutenir mon travail.

2. Controverse sur le pouvoir de gouvernance entre Aave DAO et Aave Labs

Très disputé récemment, j'ai écrit un article à ce sujet, je recommande sa lecture. Cela reflète également le dilemme de gouvernance auquel l'ensemble du secteur est confronté.

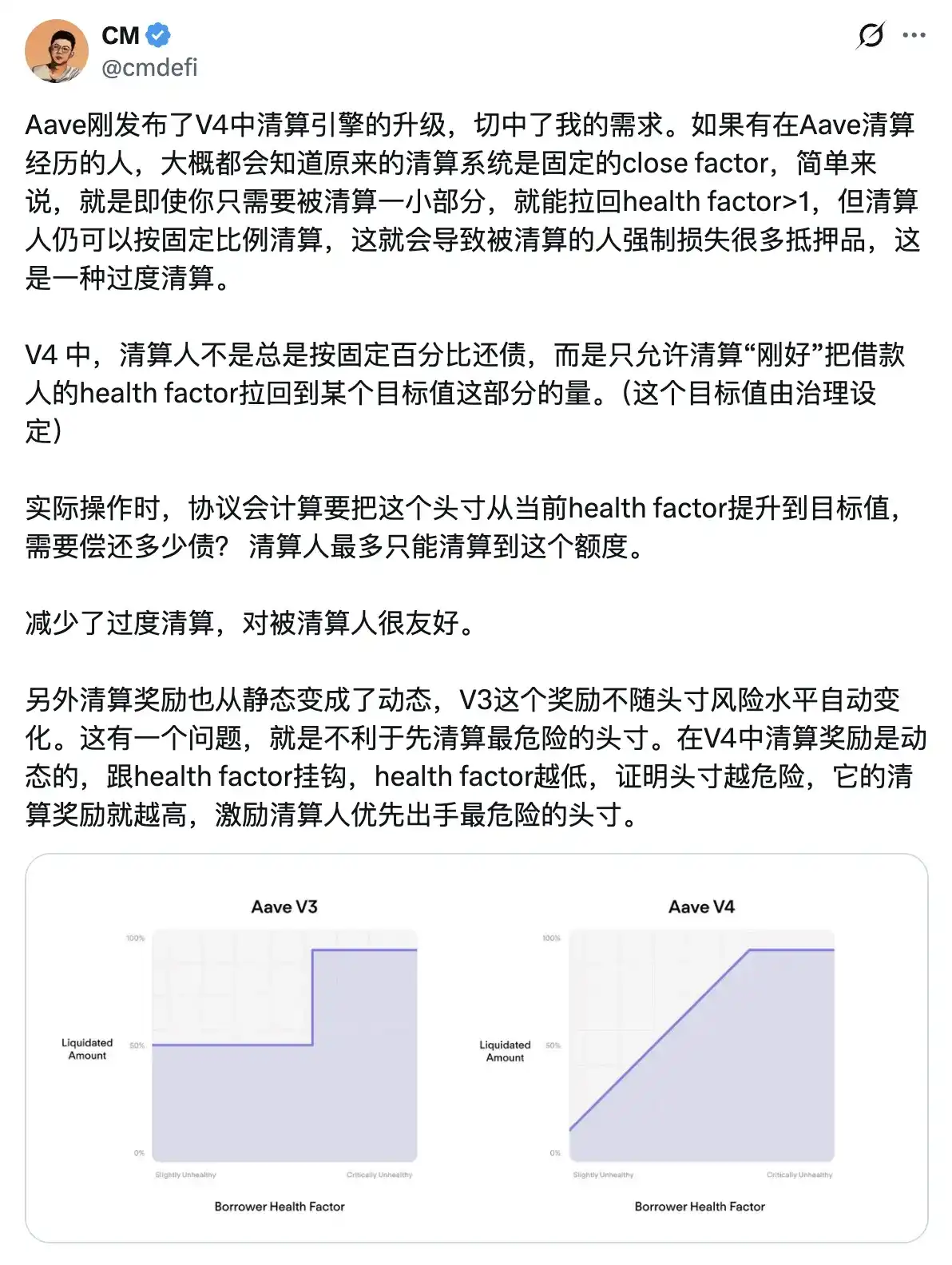

3. Aave V4 a mis à jour son mécanisme de liquidation, réduisant les liquidations excessives.

4. À propos des chaînes publiques de stablecoins qui ont explosé ce cycle

Ce secteur est actuellement un peu尴尬, et l'interprétation du marché est également erronée. Lorsque Plasma est sorti, beaucoup pensaient qu'il allait voler la part des autres chaînes publiques, prendre la part de l'USDT, mais en réalité, l'impact sur Ethereum et Tron a été très faible. Même avec des récompenses token massives, ils n'ont pas réussi à capturer une part de marché significative.

La véritable narration de ce secteur est d'ouvrir le marché des stablecoins en dehors de la cryptosphère. Après tout, dans le contexte de l'adoption de la loi sur la conformité des stablecoins ce cycle, la création de stablecoins est une piste qui bénéficie d'un timing et d'une position géographique favorables. Mais pour l'instant, on ne voit aucune entreprise capable de réaliser cela, bien que la difficulté soit grande. Je pense que c'est ce qui testera véritablement une L1 de stablecoin à l'avenir, et non pas de continuellement se battre pour le marché existant des stablecoins.

5. Le secteur de la tokenisation d'actions et des RWA

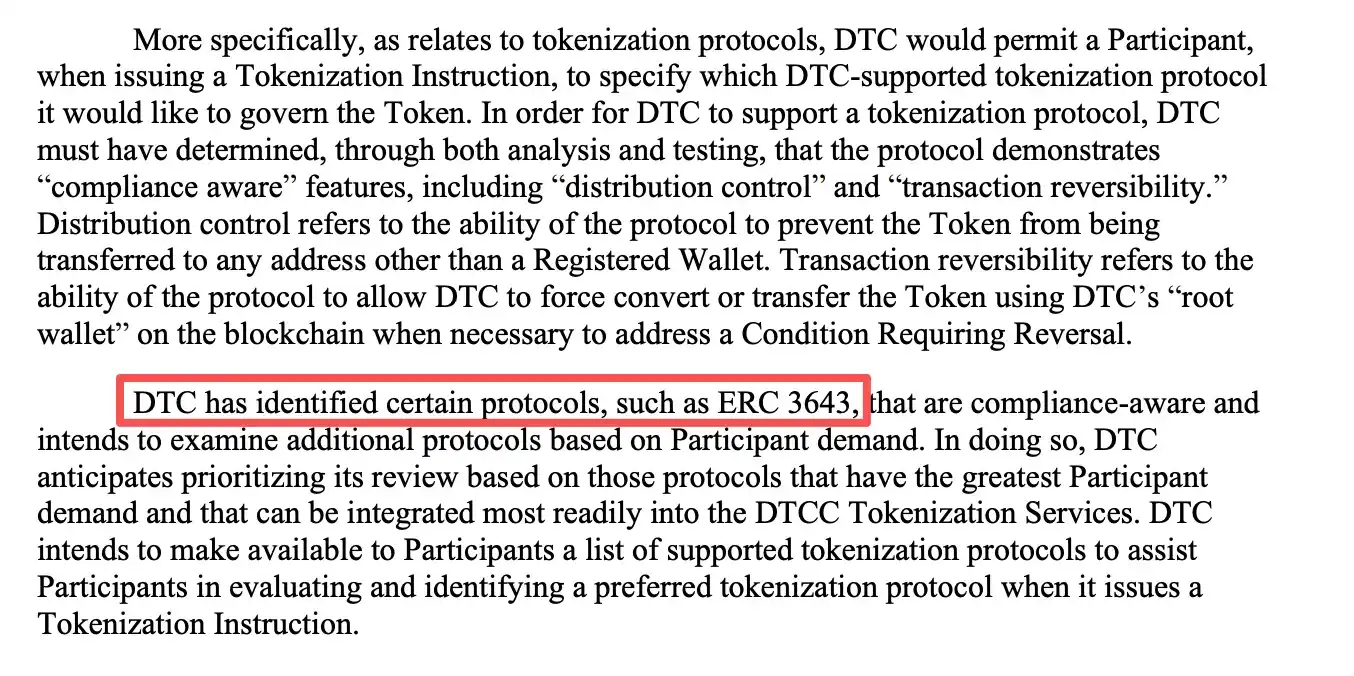

La DTCC a été approuvée par la SEC pour son plan de tokenisation d'actifs. Cette nouvelle a de nouveau attiré l'attention du marché sur ce secteur. En termes de tendance, la SEC adopte une attitude très ouverte et favorable pour faire avancer cette question, avec des documents, des détails et des standards.

DTCC (Depository Trust & Clearing Corporation) est un fournisseur leader d'infrastructures de marché financier, traitant plus de 90 % des transactions mondiales sur actions, obligations et bons du trésor américains.

Voici d'abord quelques standards définis dans la lettre de non-objection de la SEC pour une « blockchain qualifiée » : (extrait)

-

Fiabilité et résilience : Le réseau blockchain doit démontrer une haute fiabilité et résilience, incluant une évaluation basée sur la disponibilité, les performances et l'historique des interruptions, pour prévenir les interruptions opérationnelles.

-

Support des fonctionnalités de conformité : Seuls les participants de la DTCC peuvent enregistrer des portefeuilles et sont entièrement responsables de l'activité de leur portefeuille. Le réseau doit supporter des fonctionnalités de sensibilisation à la conformité, incluant le contrôle de distribution (empêcher les transferts vers des portefeuilles non enregistrés) et la réversibilité des transactions (permettant à la DTCC, via un portefeuille racine, de forcer une conversion ou un transfert pour gérer des conditions d'inversion comme des entrées erronées, des jetons perdus ou des comportements malveillants).

-

Observabilité : Même en utilisant des fonctionnalités de confidentialité (comme les preuves à connaissance nulle), le réseau doit permettre à la DTCC d'observer tous les transferts de jetons directement ou via une technologie de support.

-

Contrôle des portefeuilles : La DTCC doit contrôler elle-même les portefeuilles enregistrés pour confirmer la conformité aux exigences du Bureau de contrôle des actifs étrangers (OFAC).

Lien vers le document source que je poste ici →Cliquez pour lire

De mon point de vue, si l'on doit choisir parmi les chaînes publiques existantes, je continue de penser qu'Ethereum/L2 est la plus conforme, surtout que le texte original de la SEC mentionne explicitement ERC-3643, cité comme exemple de protocole conscient de la conformité, supportant le contrôle de distribution et la réversibilité des transactions. De plus, la DTCC a déjà utilisé Ethereum pour un projet pilote (Project Whitney en 2020).

Ensuite, concernant l'impact sur les projets RWA existants, de nombreuses interprétations du marché sont négatives, mais il y a une erreur de compréhension. Mon interprétation personnelle reste plutôt positive.

Premièrement, cette initiative est destinée aux clients institutionnels (principalement les participants du DTC et leurs clients, ces participants étant généralement des institutions financières comme les banques, les courtiers et les gestionnaires d'actifs), elle n'a pas de relation directe avec les particuliers. Donc, elle n'est pas en conflit avec les produits existants de tokenisation d'actions comme Ondo (c'est là que l'interprétation du marché est erronée). Pour les clients institutionnels, elle améliore la rapidité de règlement et l'efficacité, ouvre la possibilité de trading 24/7, et permet une gestion automatisée via des smart contracts (réduisant l'intervention humaine).

Du point de vue des particuliers, un règlement institutionnel plus rapide et moins coûteux pourrait amener les courtiers (comme Robinhood ou Fidelity) à réduire leurs frais ou commissions, répercutant ainsi les économies. Lorsqu'ils tradent via des produits institutionnels (comme des ETF ou des fonds communs de placement), les particuliers pourraient bénéficier d'une exécution plus rapide des ordres et d'une meilleure découverte des prix. De même, en utilisant des produits comme ceux d'Ondo, ils pourraient théoriquement en bénéficier, car l'efficacité d'exécution sous-jacente dépend également des institutions hors chaîne.

Donc, la relation est subtile. La SEC commence à soutenir la tokenisation d'actions dans son attitude et avance également techniquement. Mais pour les activités dans la "zone grise" comme celles d'Ondo, il n'est pas clair comment elles seront réglementées, tout en pouvant bénéficier des politiques actuelles. Je suppose qu'à court terme, elles resteront dans un état de laissez-faire. Cela pourrait changer une fois qu'elles auront pris de l'ampleur, on verra alors. Pour le moment, mon interprétation est positive.

(Ce mois-ci, la Securities and Exchange Commission (SEC) américaine a officiellement clôturé son enquête de deux ans sur Ondo Finance et a confirmé qu'elle n'intenterait aucune poursuite.)

6. Les jetons d'actions d'Ondo peuvent supporter des transactions uniques de 100 000 $ sur la chaîne

En réalité, il n'y a pas un pool de liquidités aussi important sur la chaîne. Comment est-ce réalisé ?

Ils utilisent une méthode très intelligente : ils créent (mint) leur propre stablecoin, l'USDon. Ensuite, lorsqu'il y a une demande d'achat, ils créent directement le jeton d'action, en utilisant leur USDon comme pont. Ainsi, ils n'ont pas besoin de liquidités externes, car les jetons d'actions et l'USDon sont sous leur contrôle, offrant théoriquement des liquidités illimitées. Inversement, lorsqu'il y a une vente, ils brûlent d'abord le jeton d'action, puis le convertissent en USDon selon le prix de l'Oracle, puis l'échangent contre l'actif en chaîne souhaité par l'utilisateur.

Concernant l'USDon, en termes de composition, son collatéral est constitué de dollars et de bons du Trésor américain等高流动性资产, placés sur un compte de courtier réglementé. Sur la chaîne, il est placé avec l'USDC dans un contrat Swapper. Lorsqu'une transaction a lieu, l'USDon est utilisé comme actif intermédiaire.

Par exemple, pour acheter du NVDAon, l'utilisateur entre de l'USDC → le swapper convertit en USDon → utilise l'USDon pour créer (mint) du NVDAon, le tout en une seule transaction.

Le swapper est un pool de smart contracts détenant des liquidités en USDon et USDC. Si les liquidités sont suffisantes, la conversion se fait instantanément au taux de 1:1. Pour des montants trop importants, dépassant le seuil de liquidité, il faut attendre, ou effectuer des transactions par lots. La liquidité de ce contrat est maintenue par Ondo lui-même.

Théoriquement, Ondo peut augmenter la taille des transactions uniques supportées en injectant plus d'USDon (ou l'USDC correspondant) dans le Swapper. Le seul problème potentiel est que si la demande augmente, le trading à haute fréquence pourrait exposer les goulots d'étranglement du Swapper, testant ainsi les performances de la chaîne et la capacité d'Ondo à rééquilibrer et gérer le Swapper.

Pour Ondo, bien que sa solution de mise en œuvre semble actuellement optimale avec les meilleures liquidités, cela n'a pas de rapport direct avec le jeton ONDO. De plus, on ne peut pas dire avec certitude si le volume de ce projet va décoller ou s'il rencontrera des problèmes de régulation. Il se trouve toujours dans une "zone grise". Mais si vous voulez parier sur la narration de la tokenisation d'actions, Ondo semble incontournable.

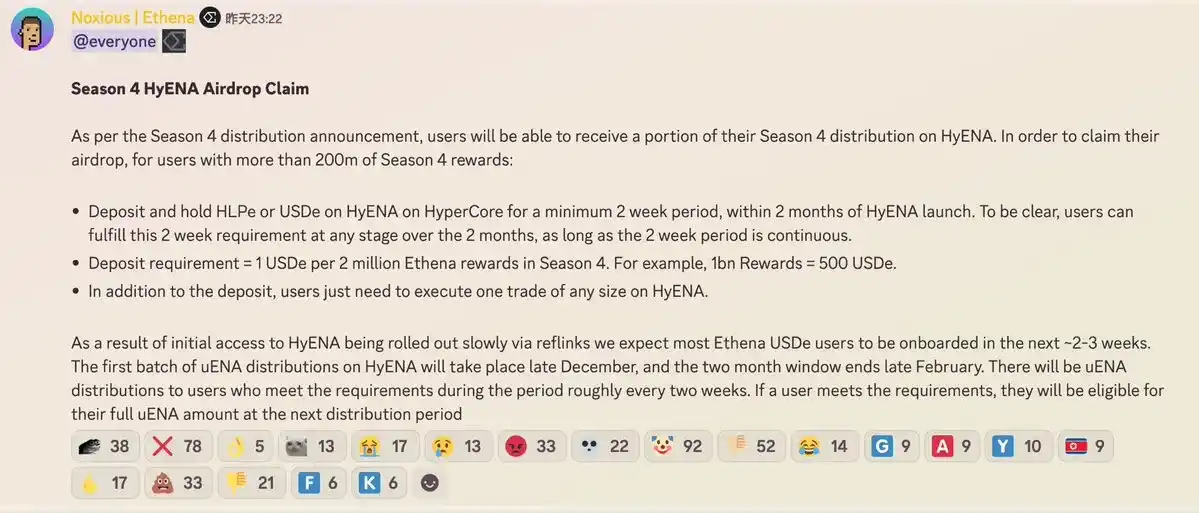

7. Ethena a mis à jour l'airdrop de la Saison 4, ajoutant une partie liée à HyENA

-

Pour les utilisateurs ayant plus de 200 millions de récompenses, il est nécessaire de effectuer un dépôt sur HyENA et de détenir du HLPe ou de l'USDe pendant au moins 2 semaines, et cela doit être continu. Le montant du dépôt requis est de 1 USDe pour 2 millions de récompenses. Sur la base d'un minimum de 200 millions de récompenses, cela représente 100 USDe.

-

En plus du dépôt, l'utilisateur doit effectuer une transaction de n'importe quelle taille sur HyENA. Les récompenses sont distribuées en uENA (version ENA sur Hyper). La première vague commence fin décembre, avec une fenêtre de deux mois, jusqu'à fin février. Pendant ces 2 mois, vous choisissez n'importe quelle période continue de 2 semaines pour effectuer votre dépôt.

C'est une manière de forcer le trafic vers HyENA. Ethena accorde une grande importance à son activité Perps (car très rentable).

8. Tempo lance son testnet

Incubé et développé conjointement par Stripe et Paradigm. Partenaires : Anthropic AI, Coupang, Deutsche Bank, DoorDash, Lead Bank, Mercury, NuBank, OpenAI, Revolut, Shopify, Standard Chartered, Visa.

L'objectif de Tempo est de résoudre les points faibles des blockchains existantes dans le domaine des paiements, tels que les frais élevés, les retards et l'incertitude, afin de faire des stablecoins un outil de paiement grand public.