Auteur : KarenZ, Foresight News

Titre original : Strategy défie MSCI : La plaidoirie ultime pour DAT

La bataille concernant le développement de l'industrie des sociétés de trésorerie d'actifs numériques (DAT) se poursuit.

En octobre, MSCI, société mondiale de construction d'indices, a proposé d'exclure de ses indices mondiaux de marché investissables les entreprises dont les actifs numériques représentent 50 % ou plus de leur actif total. Cette mesure menace directement la position sur le marché des sociétés de trésorerie d'actifs numériques, comme Strategy, et pourrait même réorienter les flux de capitaux de toute l'industrie.

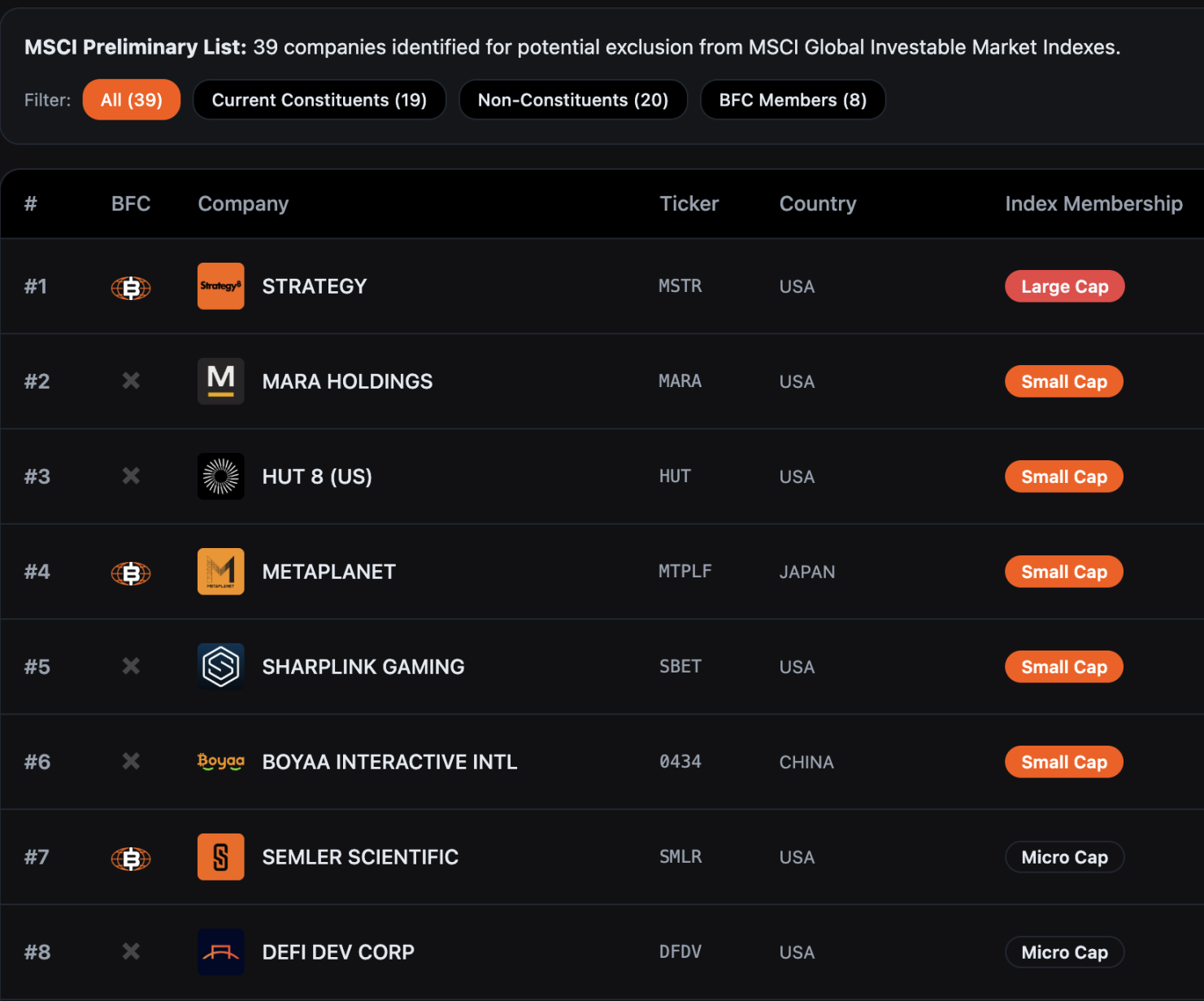

Selon les données compilées par Bitcoin for Corporations, 39 entreprises pourraient être exclues des indices mondiaux de marché investissables de MSCI. Des analystes de JPMorgan avaient précédemment averti que la seule exclusion de Strategy pourrait entraîner un retrait passif de près de 2,8 milliards de dollars. Si d'autres fournisseurs d'indices emboîtent le pas, cela pourrait provoquer un retrait allant jusqu'à 8,8 milliards de dollars.

Actuellement, la période de consultation de MSCI sur cette proposition se poursuivra jusqu'au 31 décembre 2025, et les conclusions finales devraient être annoncées avant le 15 janvier 2026. Tout ajustement sera officiellement mis en œuvre lors de la révision des indices de février 2026.

Face à cette situation urgente, Strategy a soumis le 10 décembre une lettre ouverte de 12 pages, au ton ferme, au Comité des indices actions de MSCI. Signée conjointement par Michael Saylor, président exécutif et fondateur, et Phong Le, président et directeur général, elle exprime une opposition résolue à la proposition. La lettre indique clairement : « Cette proposition est gravement trompeuse et aura des conséquences destructrices profondes sur les intérêts des investisseurs mondiaux et le développement de l'industrie des actifs numériques. Nous demandons instamment à MSCI de retirer complètement ce plan. »

Les quatre arguments centraux de la défense de Strategy

Les actifs numériques sont une technologie fondamentale révolutionnaire qui remodelle le système financier

Strategy estime que la proposition de MSCI sous-estime la valeur stratégique du bitcoin et des autres actifs numériques. Depuis le lancement du bitcoin par Satoshi Nakamoto il y a 16 ans, cet actif numérique est progressivement devenu un composant clé de l'économie mondiale, avec une capitalisation boursière actuelle d'environ 1 850 milliards de dollars.

Pour Strategy, les actifs numériques ne sont pas de simples instruments financiers, mais une innovation technologique fondamentale capable de remodeler le système financier mondial. Les entreprises investissant dans l'infrastructure bitcoin construisent un nouvel écosystème financier, à l'instar des leaders historiques qui se sont profondément engagés dans une seule technologie émergente.

Comme Standard Oil au 19e siècle avec l'extraction pétrolière ou AT&T au 20e siècle avec la construction du réseau téléphonique, ces entreprises ont jeté les bases solides des transformations économiques ultérieures grâce à des investissements prospectifs dans des infrastructures essentielles, devenant finalement des références sectorielles. Strategy soutient que les entreprises focalisées sur les actifs numériques suivent aujourd'hui cette voie de « fondateur technologique » et ne devraient pas être simplement rejetées par des règles d'indice traditionnelles.

Les DAT sont des entreprises opérationnelles, pas des fonds passifs

C'est l'argument central de la défense de Strategy : les sociétés de trésorerie d'actifs numériques (DAT) sont des entreprises opérationnelles avec un modèle commercial complet, et non des fonds d'investissement détenant passivement du bitcoin. Bien que Strategy détienne actuellement plus de 600 000 bitcoins, sa valeur fondamentale ne dépend pas de la volatilité du prix du bitcoin, mais plutôt de la conception et du lancement d'outils uniques de « crédit numérique » pour générer des rendements durables pour ses actionnaires.

Concrètement, Strategy émet des instruments de « crédit numérique » incluant des actions privilégiées à dividende fixe, à dividende variable, de différents niveaux de priorité et avec des clauses de protection de crédit. En vendant ces instruments, elle lève des fonds qu'elle utilise ensuite pour acquérir plus de bitcoin. Tant que le rendement de l'investissement à long terme en bitcoin dépasse le coût de financement en dollars de Strategy, cela génère des revenus stables pour les actionnaires et les clients. Strategy souligne que ce modèle de « fonctionnement actif + valorisation des actifs » est fondamentalement différent de la logique de gestion passive des fonds d'investissement ou ETF traditionnels, et devrait donc être considéré comme une entreprise opérationnelle normale.

Parallèlement, Strategy questionne dans sa lettre : pourquoi les majors pétrolières, les REITs (sociétés de placement immobilier), les entreprises forestières, etc., qui détiennent massivement une seule catégorie d'actifs, ne sont-elles pas classées comme fonds d'investissement et exclues des indices ? Établir des restrictions spéciales uniquement pour les entreprises d'actifs numériques ne respecte clairement pas le principe d'équité sectorielle.

Le seuil de 50 % d'actifs numériques est arbitraire, discriminatoire et irréaliste

Strategy souligne que la proposition de MSCI utilise des critères discriminatoires. De nombreuses grandes entreprises traditionnelles détiennent également de manière très concentrée une seule catégorie d'actifs, y compris des sociétés pétrolières et gazières, des REITs, des entreprises forestières et des infrastructures électriques. Mais MSCI n'a établi des critères d'exclusion spéciaux que pour les entreprises d'actifs numériques, ce qui constitue un traitement clairement inéquitable.

D'un point de vue de la faisabilité, la proposition pose également de sérieux problèmes. En raison de la forte volatilité des prix des actifs numériques, une même entreprise pourrait entrer et sortir plusieurs fois des indices MSCI en quelques jours en raison des variations de la valeur de ses actifs, créant ainsi une confusion sur le marché. De plus, les différences entre les normes comptables (le traitement des actifs numériques diffère entre les US GAAP et les normes internationales IFRS) entraîneront un traitement différencié pour des entreprises au même modèle commercial selon leur lieu d'implantation.

Violation du principe de neutralité des indices, introduction d'un biais politique

Strategy estime que la proposition de MSCI est essentiellement un jugement de valeur sur une certaine classe d'actifs, violant le principe fondamental de neutralité que les fournisseurs d'indices devraient maintenir. MSCI affirme au marché et aux régulateurs que ses indices offrent une couverture « exhaustive », visant à refléter « l'évolution du marché boursier sous-jacent », et ne devrait pas porter de « jugement sur la qualité ou l'opportunité de tout marché, entreprise, stratégie ou investissement ».

En excluant sélectivement les entreprises d'actifs numériques, MSCI fait en réalité un jugement politique au nom du marché, ce que les fournisseurs d'indices devraient éviter.

En contradiction avec la stratégie américaine en matière d'actifs numériques

Strategy souligne particulièrement que cette proposition entre en conflit avec les objectifs stratégiques de l'administration Trump visant à promouvoir le leadership américain en matière d'actifs numériques. Dès sa première semaine, l'administration Trump a signé un décret pour favoriser la croissance des technologies financières numériques et a constitué des réserves stratégiques de bitcoin, dans le but de faire des États-Unis le leader mondial dans le domaine des actifs numériques.

Mais si la proposition de MSCI est mise en œuvre, elle empêchera directement les fonds de pension américains, les plans 401(k) et autres capitaux à long terme d'investir dans des entreprises d'actifs numériques, provoquant un exode de milliards de dollars du secteur. Cela non seulement entravera le développement des entreprises innovantes américaines dans les actifs numériques, mais pourrait aussi affaiblir la compétitivité américaine dans ce domaine stratégique, allant à l'encontre de l'orientation politique gouvernementale.

Strategy cite des estimations d'analystes selon lesquelles la seule société Strategy pourrait faire face à une liquidation passive d'actions pouvant atteindre 2,8 milliards de dollars en raison de la proposition de MSCI. Cela nuirait non seulement à Strategy elle-même, mais aurait également un effet dissuasif sur l'ensemble de l'écosystème des actifs numériques, par exemple en forçant potentiellement les sociétés minières de bitcoin à vendre prématurément des actifs pour ajuster leur structure, déformant ainsi les relations normales d'offre et de demande sur le marché des actifs numériques.

Les demandes finales de Strategy

Strategy présente deux demandes principales dans sa lettre ouverte :

Premièrement, que MSCI retire complètement cette proposition d'exclusion, laissant le marché tester la valeur des sociétés de trésorerie d'actifs numériques (DAT) par la libre concurrence, permettant aux indices de refléter de manière neutre et fidèle les tendances de développement de la fintech de nouvelle génération.

Deuxièmement, si MSCI insiste pour « traiter spécialement » les entreprises d'actifs numériques, elle doit élargir la consultation sectorielle, prolonger le temps de consultation et fournir une justification logique plus complète pour expliquer la rationalité de la règle.

Strategy n'est pas seule

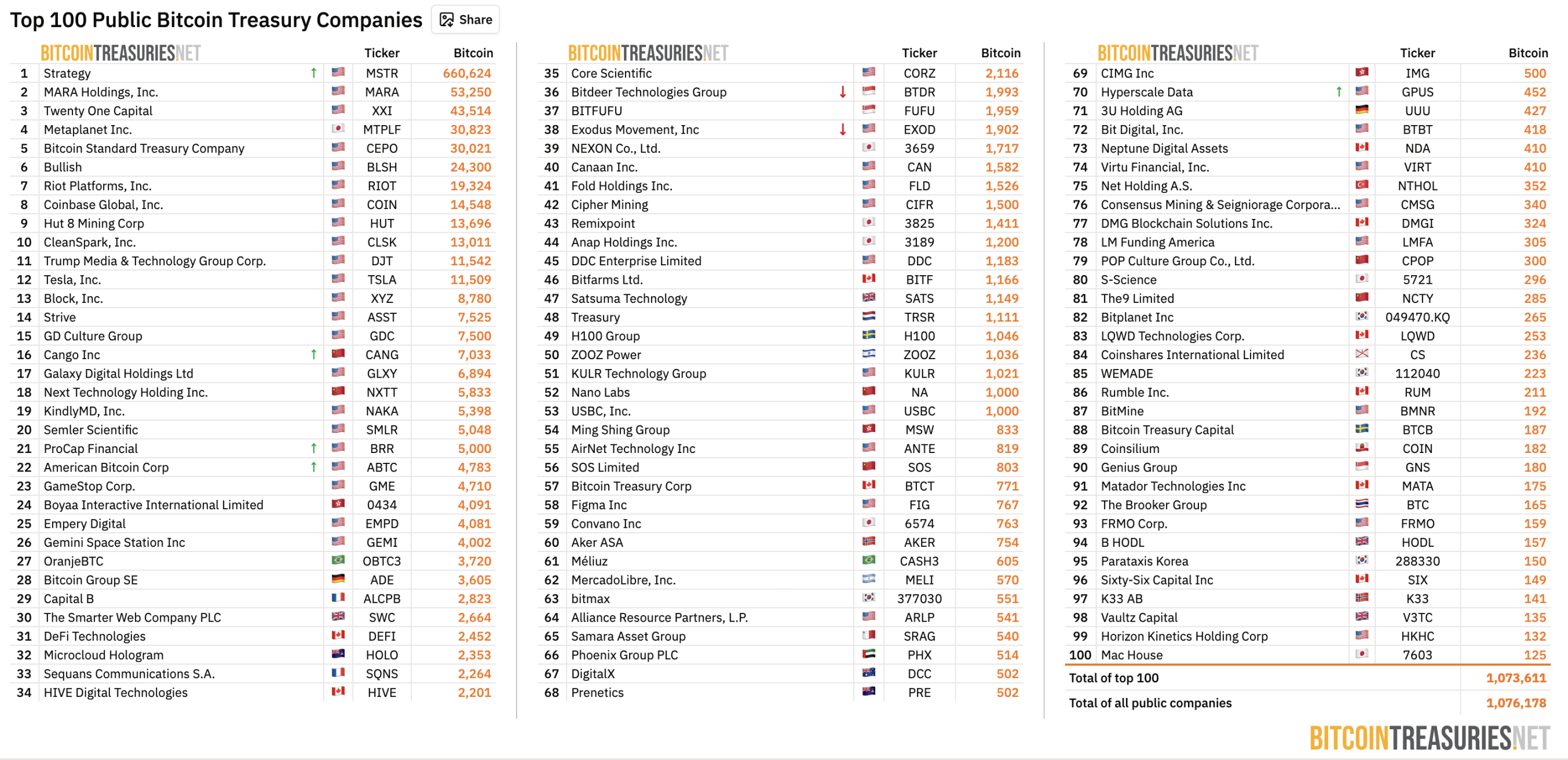

Strategy n'est pas seule. Selon les données de BitcoinTreasuries.NET, au 11 décembre, 208 sociétés cotées dans le monde détiennent plus de 1,07 million de bitcoins, soit plus de 5 % de l'offre totale de bitcoin, d'une valeur actuelle d'environ 100 milliards de dollars.

Source : BitcoinTreasuries.NET

Ces sociétés de trésorerie d'actifs numériques sont devenues un pont important pour l'adoption institutionnelle des crypto-monnaies, offrant une exposition indirecte et conforme aux institutions financières traditionnelles comme les fonds de pension et les fonds de dotation.

Précédemment, Strive, une société cotée détenant du bitcoin, a suggéré que MSCI devrait laisser le « choix » concernant les entreprises d'actifs numériques au marché. Une solution simple et directe serait de créer des versions « excluant les sociétés de trésorerie d'actifs numériques » des indices existants, par exemple les indices MSCI USA ex Digital Asset Treasuries et MSCI ACWI ex Digital Asset Treasuries. Un mécanisme de filtrage transparent permettrait aux investisseurs de choisir eux-mêmes leur indice de référence, préservant ainsi l'intégrité des indices tout en répondant aux besoins des différents investisseurs.

De plus, l'organisation sectorielle Bitcoin for Corporations a lancé une initiative cosignée, appelant MSCI à retirer sa proposition sur les actifs numériques, plaidant pour que la classification soit basée sur le modèle commercial réel, les performances financières et les caractéristiques opérationnelles des entreprises, et non sur un simple pourcentage d'actifs. Selon le site web de l'organisation, 309 entreprises ou investisseurs ont déjà cosigné la lettre. Parmi les signataires, outre Strategy, on trouve des cadres d'entreprises renommées du secteur comme Strive, BitGo, Redwood Digital Group, 21MIL, Btc inc, DeFi Development Corp, ainsi que de nombreux développeurs et investisseurs individuels.

En résumé

L'affrontement entre Strategy et MSCI est essentiellement un débat fondamental sur la manière dont « l'innovation financière émergente s'intègre dans le système traditionnel ». Les sociétés de trésorerie d'actifs numériques (DAT), en tant qu'« acteurs transfrontaliers » entre la finance traditionnelle et le monde des crypto-monnaies, ne sont ni de pures entreprises technologiques, ni de simples fonds d'investissement, mais représentent un nouveau modèle commercial construit sur les actifs numériques.

La proposition de MSCI tente d'utiliser le critère de « 50 % d'actifs » pour classer ces entités complexes comme « fonds d'investissement » et les exclure des indices ; Strategy soutient quant à elle que ce traitement simplifié est une incompréhension grave de leur nature commerciale et une déviation du principe de neutralité des indices. Alors que la date de décision du 15 janvier 2026 approche, l'issue de cette bataille déterminera non seulement l'« éligibilité » à l'inclusion dans les indices de plusieurs sociétés cotées détentrices de bitcoin, mais tracera également les « frontières de survie » critiques pour la future place de l'industrie des actifs numériques au sein du système financier traditionnel mondial.

Twitter : https://twitter.com/BitpushNewsCN

Groupe de discussion Telegram de Bitpush : https://t.me/BitPushCommunity

Abonnement Telegram de Bitpush : https://t.me/bitpush