Rédigé par : Jill Gunter, cofondatrice d'Espresso

Compilé par : Luffy, Foresight News

Il y a dix ans, j'ai commencé ma carrière dans l'industrie de la cryptographie car, à mon avis, c'était l'outil le plus adapté et le plus rapide pour résoudre les divers problèmes que j'avais observés lors de ma brève carrière à Wall Street.

J'ai découvert que l'état actuel du système financier avait engendré trois maux sociaux majeurs, et je croyais fermement que la technologie cryptographique pouvait résoudre ces problèmes.

1) Mauvaise gestion monétaire

Hugo Chávez a provoqué une inflation de plus de 20 000 % au Venezuela

Ma carrière a commencé en tant que trader d'obligations, responsable de la dette souveraine d'Amérique latine, j'ai donc été témoin de l'hyperinflation et du contrôle des capitaux dans des pays comme le Venezuela et l'Argentine. L'entêtement des chefs d'État a privé des générations entières de leurs moyens de subsistance et de leurs économies, a considérablement élargi les écarts de taux sur les obligations nationales et a fermé l'accès des pays aux marchés financiers. L'injustice que cette situation a causée aux individus était et reste une tragédie.

Bien sûr, Hugo Chávez et Cristina Kirchner (anciens présidents du Venezuela et de l'Argentine) ne sont pas les seuls « méchants » de cette tragédie.

2) Les barrières financières de Wall Street

Vous souvenez-vous des manifestations de 2011 au parc Zuccotti à Manhattan, New York ?

Quelques années après la crise financière de 2008, j'ai commencé à travailler à Wall Street. Avant de commencer, j'avais lu « Le Croupier » de Michael Lewis, et je pensais que la culture de spéculation folle de Wall Street dans les années 80 décrite dans le livre était un stéréotype dépassé. Je savais aussi que la loi Dodd-Frank avait été promulguée l'année précédant mon arrivée, et que cette réforme au niveau du Congrès était censée éliminer complètement la mentalité spéculative des bureaux de trading du bas de Manhattan.

D'un point de vue institutionnel, le comportement spéculatif rampant avait effectivement diminué, et les départements de trading axés sur les paris directionnels avaient été largement supprimés. Mais si vous saviez où chercher, vous constatiez que la spéculation n'avait jamais vraiment disparu. Bon nombre des leaders restés après le grand nettoyage de 2008 étaient de jeunes traders qui avaient repris les positions de risque de leurs supérieurs au plus bas du marché, puis avaient profité de la politique d'assouplissement quantitatif de Ben Bernanke pour s'enrichir considérablement. Quelle orientation motivationnelle cette expérience a-t-elle donnée à ces nouveaux « grands » traders ? Même après avoir vécu la crise, cette nouvelle génération a été conditionnée à croire que de grands paris sur le bilan de l'entreprise pouvaient encore faire avancer une carrière.

Ma première année à Wall Street, je passais chaque jour devant les manifestants d'« Occupy Wall Street » en allant et venant du travail. Plus je restais à Wall Street, plus je m'identifiais à ce mouvement de rue, qui voulait briser les privilèges de Wall Street et mettre fin à la situation où elle pouvait parier sans retenue tout en faisant payer la facture aux citoyens ordinaires.

Je m'identifiais au mouvement, mais pas à sa méthode d'action. Traverser la foule des manifestants n'avait rien de dramatique, leur action n'était pas très active. Ils brandissaient des pancartes, se disant être les « 99 % », mais il me semblait qu'ils n'avaient pas de revendication claire sur ce qu'ils voulaient obtenir des « 1 % ».

Pour moi, la réponse était évidente : le problème n'était pas seulement que Wall Street était accro au jeu, mais aussi que Wall Street avait accès à des « casinos », des opportunités d'investissement et des informations sectorières auxquels les gens ordinaires n'auraient jamais accès ; et quand Wall Street perdait ses paris, ce sont les citoyens ordinaires qui payaient.

Cela ne pouvait pas être résolu simplement en ajoutant quelques règles à Wall Street, l'essentiel était de créer des conditions de jeu équitables pour les gens ordinaires.

3) Un système financier obscur et dépassé

Dès 2012, j'avais réalisé que pour faire évoluer le système financier vers plus d'ouverture, d'équité, de transparence et d'inclusion, il fallait mettre à niveau ses systèmes sous-jacents.

En tant que jeune trader dans la salle de marché, je passais des heures chaque soir après la clôture au téléphone avec le back-office pour réconcilier les comptes, retrouver des obligations qui auraient dû être livrées des semaines auparavant, et m'assurer qu'il n'y avait pas de « risque de contrepartie » sur toutes les positions dérivées.

Comment ces processus n'étaient-ils pas encore entièrement numérisés !

Bien sûr, en surface, de nombreux aspects étaient numérisés, nous utilisions des ordinateurs et des bases de données électroniques. Mais toutes ces bases de données nécessitaient une intervention manuelle pour être mises à jour. Faire coïncider les informations de toutes les parties était une tâche extrêmement laborieuse, coûteuse et souvent opaque.

Je me souviens d'une chose : même quatre ans après la faillite de Lehman Brothers, Barclays, qui avait racheté ses actifs, ne parvenait toujours pas à clarifier la situation exacte des actifs et des passifs de Lehman Brothers. Cela semble incroyable, mais si l'on pense aux enregistrements de bases de données conflictuels ou incomplets, cela devient compréhensible.

Bitcoin : un système de cash électronique pair-à-pair

Bitcoin est tellement cool.

Comme l'or, c'est un actif indépendant de la politique monétaire et non manipulable ; son modèle d'émission et de circulation a donné aux gens ordinaires du monde entier une fenêtre de dix ans, avant que les institutions ne puissent intervenir massivement, pour l'utiliser comme outil d'investissement ; il a également introduit un nouveau type de base de données appelée blockchain, sans processus de compensation, de règlement ou de rapprochement, que n'importe qui peut exécuter et mettre à jour directement.

Bitcoin a été (et est toujours) un antidote à ma désillusion envers Wall Street. Certains l'utilisent pour éviter l'inflation et le contrôle des capitaux ; il a permis aux « 99 % » de devancer Wall Street dans leurs investissements ; sa technologie sous-jacente a le potentiel de remplacer complètement les systèmes obscurs et inefficaces dont dépendent les banques, pour construire un nouveau système numérique et transparent.

Je devais tout laisser tomber et me consacrer à cette cause. Mais à l'époque, les critiques extérieures étaient nombreuses, l'argument le plus courant étant « N'est-ce pas juste un truc pour les trafiquants de drogue ? » En 2014, à part les marchés du darknet comme « Silk Road », Bitcoin n'avait pratiquement aucun autre cas d'utilisation, et il n'était pas facile de réfuter ces critiques, il fallait vraiment « extrapoler » pour voir son potentiel.

Pendant des années difficiles, j'ai cru que cette technologie ne pourrait jamais vraiment décoller... puis soudain, le monde entier a commencé à s'y intéresser et à y projeter ses propres fantasmes.

Le pic des fantasmes

Pendant des années, j'avais espéré que les gens verraient le potentiel de la technologie blockchain, mais en 2017, je suis soudainement devenu un sceptique dans l'industrie, ce qui était un sentiment complexe.

D'une part, c'était parce que j'étais dans l'environnement de l'industrie de la Silicon Valley, d'autre part, c'était l'esprit du temps, tout le monde voulait faire un projet blockchain. Des gens me vendaient des idées de start-up « blockchain + journalisme », et il y avait des titres d'articles disant « La blockchain fait son entrée dans le domaine dentaire », à chaque fois, j'avais envie de dire « Non, ce n'est pas du tout comme ça que ça fonctionne ! »

Cependant, la plupart de ces personnes ne voulaient pas créer des escroqueries, ils ne voulaient pas faire des projets sans substance, émettre des jetons pour arnaquer les petits investisseurs, ni créer des meme coins. Ils croyaient sincèrement au potentiel diversifié de la technologie, mais cet enthousiasme était à la fois trompeur et irrationnel.

De 2017 à 2018, c'était la phase où le fantasme de l'industrie a atteint son apogée.

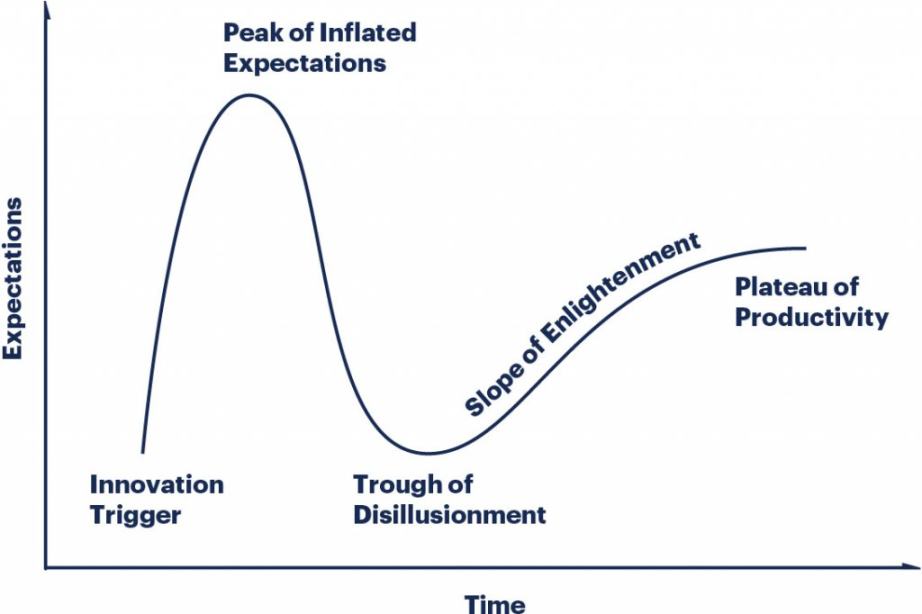

Courbe de maturation technologique de Gartner

L'industrie de la cryptographie et de la blockchain n'a pas suivi la promesse du classique cycle de « hype » de Gartner en grimpant la pente de l'illumination, mais a oscillé entre frénésie et désillusion tous les 3 à 4 ans.

Pour comprendre la raison, il faut comprendre un fait : bien que la blockchain soit une technologie, elle est profondément liée à la classe d'actifs cryptographiques, et ces actifs cryptographiques ont un bêta extrêmement élevé et sont très risqués, donc ils sont très sensibles aux fluctuations des marchés macro. Au cours des dix dernières années, les marchés macro ont été très volatils : à l'ère des taux zéro, l'appétit pour le risque augmentait, et les actifs cryptographiques connaissaient un essor ; lorsque la guerre commerciale frappait, l'appétit pour le risque diminuait, et les actifs cryptographiques étaient déclarés « morts ».

Pour aggraver les choses, l'environnement réglementaire de ce domaine émergent était également très volatile, et avec des événements catastrophiques comme Terra/Luna, FTX, qui ont détruit d'énormes quantités de capital, la haute volatilité de l'industrie n'est pas surprenante.

Sachez que nous voulons tous changer le monde

Rester profondément impliqué dans l'industrie (que ce soit en créant des projets, en investissant, en commentant ou en faisant autre chose) est en soi extrêmement difficile.

Tout le monde sait qu'entreprendre est difficile, mais entreprendre dans le secteur de la cryptographie est encore plus difficile. L'humeur de l'industrie et l'environnement de financement sont imprévisibles, l'adéquation produit-marché est difficile à définir, les entrepreneurs légitimes peuvent être convoqués voire emprisonnés, et il faut regarder un président émettre un jeton frauduleux, détruisant la crédibilité grand public qui restait à l'industrie... C'est dingue.

Je comprends donc tout à fait que quelqu'un qui a travaillé dur dans l'industrie pendant 8 ans puisse avoir l'impression que sa vie a été gâchée.

https://x.com/kenchangh/status/1994854381267947640

L'auteur de ce tweet admet qu'il pensait rejoindre une révolution, pour finalement découvrir qu'il avait simplement participé à la construction d'un casino géant, et il regrette d'avoir contribué à la « casinofication » de l'économie.

Mais sachez qu'aucun mouvement anticonformiste n'est parfait, chaque révolution a un coût, tout changement passe par des douleurs de croissance.

Elizabeth Warren et le mouvement « Occupy Wall Street » ont tenté de fermer le casino de Wall Street, mais la folie des meme stocks, le marché haussier des altcoins cryptographiques, les marchés de prédiction, les bourses décentralisées de contrats perpétuels, etc., ont amené le casino de Wall Street devant le grand public.

Est-ce une bonne chose ? Honnêtement, je n'en suis pas sûr. Pendant la majeure partie de mon temps dans l'industrie cryptographique, j'ai eu l'impression que nous ne faisions que reconstruire le système de protection des consommateurs. Mais bon nombre des règles de protection des consommateurs existantes sont soit dépassées, soit trompeuses, donc je pense que repousser les limites pourrait être une bonne chose. Si mon objectif initial était de créer des conditions de jeu équitables, force est de constater que nous avons réellement progressé.

C'est une étape nécessaire pour réformer complètement le système financier. Si vous voulez changer fondamentalement qui obtient les bénéfices financiers et comment, vous allez inévitablement « casinifier » l'économie.

Le bulletin de notes

Il est facile de devenir désillusionné, mais il est difficile de rester optimiste.

Mais si j'examine l'état actuel de l'industrie par rapport à mes objectifs lorsque j'ai commencé, je pense que dans l'ensemble, c'est plutôt bon.

Concernant la mauvaise gestion monétaire : Nous avons Bitcoin, ainsi que d'autres crypto-monnaies suffisamment décentralisées, qui peuvent servir d'alternatives tangibles aux monnaies fiduciaires, ne pouvant être saisies ni dévaluées ; avec en plus les privacy coins, les actifs ne peuvent même pas être tracés. C'est un progrès tangible dans le processus de liberté humaine.

Concernant le monopole de Wall Street : Certes, le casino a été « démocratisé », maintenant ce n'est plus seulement Wall Street qui peut se ruiner en pariant à fort effet de levier sur des actifs pourris ! Mais sérieusement, je pense que la société progresse, en n'intervenant plus excessivement sur la capacité et les moyens des individus à prendre des risques. Après tout, nous avons toujours permis aux gens ordinaires d'acheter autant de billets de loterie qu'ils le souhaitent, tout en leur refusant l'accès à certaines des meilleures opportunités d'investissement en actions de la dernière décennie. Et les premiers investisseurs particuliers dans des actifs de qualité comme Bitcoin et Ethereum nous ont montré à quoi un monde plus équilibré devrait ressembler.

Quant au problème des systèmes de bases de données obscurs et dépassés : L'industrie financière commence enfin à prendre au sérieux de meilleures solutions technologiques, Robinhood utilise déjà la blockchain comme technologie sous-jacente pour ses produits de trading d'actions dans l'UE ; Stripe construit un nouveau système de paiement mondial basé sur l'infrastructure cryptographique ; les stablecoins sont également devenus des produits grand public.

Si vous êtes entré dans l'industrie pour la révolution, regardez attentivement : tout ce que vous espériez est peut-être déjà arrivé, mais il n'a tout simplement pas l'aspect que vous imaginiez.