Escrito por: Oluwapelumi Adejumo

Compilado por: Saoirse, Foresight News

El movimiento del precio de Bitcoin fluctúa junto con la última decisión de política de la Fed este año, superficialmente casi sin cambios obvios, pero la estructura profunda del mercado muestra una tendencia completamente diferente.

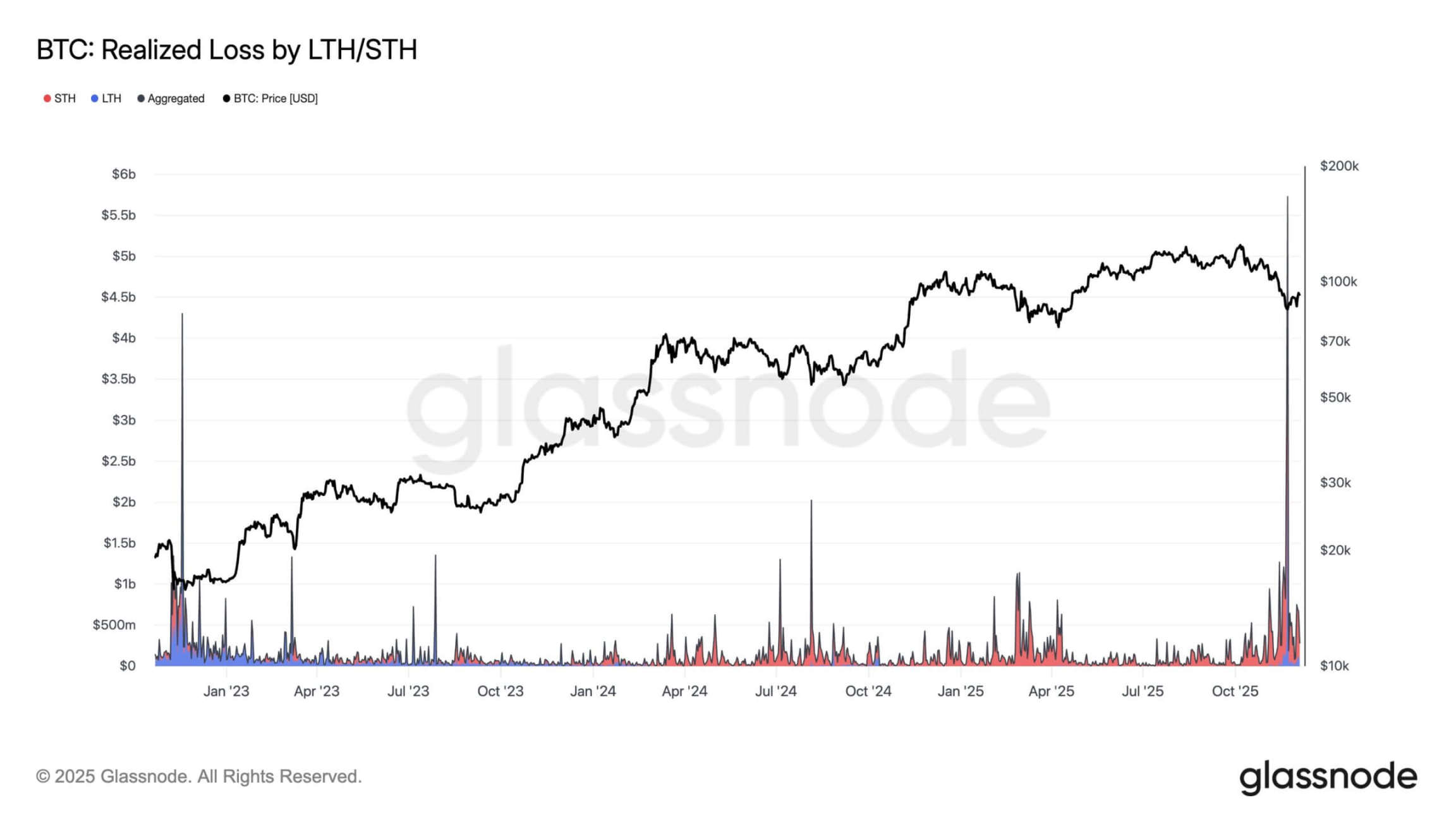

Bajo la aparente estabilidad del rango de precios, en realidad se esconde un período de intensa presión: los datos on-chain muestran que las pérdidas diarias de los inversores se acercan a los 500 millones de dólares, el apalancamiento en el mercado de futuros ha disminuido significativamente, y casi 6.5 millones de Bitcoin se encuentran actualmente en pérdidas no realizadas.

Niveles de pérdida realizada de Bitcoin, Fuente: Glassnode

Esta situación se asemeja más a la etapa final de contracciones anteriores del mercado, en lugar de una consolidación saludable.

Sin embargo, los ajustes estructurales que ocurren bajo una superficie aparentemente estable no son inusuales para Bitcoin, pero el momento de este ajuste merece atención.

La "venta de capitulación" dentro del mercado coincide precisamente con un punto de inflexión externo en la política monetaria estadounidense. La Fed ha terminado la fase más agresiva de reducción de su balance en más de una década, y se espera que su reunión de diciembre trace un marco más claro para la "transición hacia la reconstrucción de reservas".

En vista de esto, la presión del mercado on-chain y el giro de liquidez pendiente forman juntos el telón de fondo de los eventos macroeconómicos de esta semana.

Giro de Liquidez

Según informes del Financial Times, la flexibilización cuantitativa (QT) terminó oficialmente el 1 de diciembre, período en el cual la Fed redujo el tamaño de su balance en aproximadamente 2.4 billones de dólares.

Esta medida llevó los niveles de reservas bancarias a rangos históricamente asociados con tensiones de financiamiento, mientras que la tasa de financiación garantizada a un día (SOFR) también probó múltiples veces el límite superior del rango de tasas de política.

Estos cambios indican que el sistema de mercado ya no tiene liquidez abundante, sino que está entrando gradualmente en una fase de "preocupación por la escasez de reservas".

En este contexto, la señal más crucial del Comité Federal de Mercado Abierto (FOMC) no es la esperada reducción de tasas de 25 puntos básicos, sino la dirección de su estrategia de balance.

Se espera que la Fed, mediante una declaración explícita o un documento de implementación de políticas, aclare su plan específico para la transición a "Compras para la Gestión de Reservas" (RMP).

Según el análisis de la firma de investigación de inversiones Evercore ISI, este plan podría iniciarse ya en enero de 2026, comprando mensualmente alrededor de 35 mil millones de dólares en letras del Tesoro a corto plazo: los fondos recuperados por el vencimiento de valores respaldados por hipotecas se reconfigurarían en activos a corto plazo.

Los detalles de este mecanismo son cruciales: aunque es poco probable que la Fed defina las RMP como "política de estímulo", la reinversión continua en letras del Tesoro a corto plazo reconstruirá constantemente las reservas bancarias y acortará la estructura de vencimientos de los activos de la "Cuenta de Mercado Abierto del Sistema".

Esta operación aumentará gradualmente el tamaño de las reservas, eventualmente resultando en un aumento anualizado del balance superior a los 400 mil millones de dólares.

Este giro marcaría la primera señal de política expansiva continua desde el inicio de la QT. Históricamente, Bitcoin ha mostrado una sensibilidad mucho mayor a este tipo de ciclos de liquidez que a los cambios en las tasas de política.

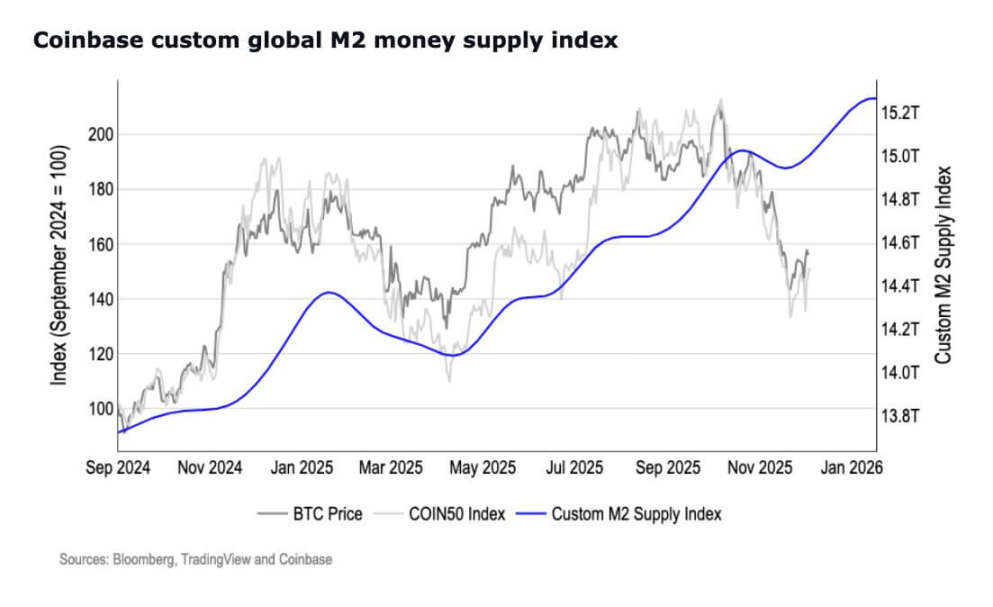

Mientras tanto, datos más amplios de agregados monetarios sugieren que el ciclo de liquidez quizás ya comenzó a girar.

Es notable que la oferta monetaria M2 ha alcanzado un pico histórico de 22.3 billones de dólares, superando el máximo de principios de 2022 después de una larga contracción.

(Nota: M2 es uno de los indicadores centrales para medir la oferta monetaria, pertenece a la categoría de "dinero amplio", cubre un ámbito más amplio que el dinero base (M0) y el dinero estrecho (M1), y puede reflejar de manera más completa la situación general de liquidez en la sociedad).

Oferta Monetaria M2 de EE.UU., Fuente: Coinbase

Por lo tanto, si la Fed confirma el inicio de la "reconstrucción de reservas", la sensibilidad de Bitcoin a la dinámica del balance podría recuperarse rápidamente.

Trampa Macroeconómica

La base central para este giro de política proviene de los cambios en los datos de empleo.

En los últimos 7 meses, las nóminas no agrícolas (NFP) han disminuido en 5 de ellos; simultáneamente, el número de vacantes de empleo, la tasa de contratación y la tasa de renuncia voluntaria han mostrado una tendencia a la desaceleración, cambiando la narrativa del mercado laboral de "resistente" a "frágil y bajo presión".

A medida que estos indicadores se enfrían, el marco teórico del "aterrizaje suave" de la economía se vuelve más difícil de sostener, y el espacio de maniobra para las opciones de política de la Fed se reduce continuamente.

Si bien la inflación actual ha retrocedido, todavía se encuentra por encima del objetivo de política; al mismo tiempo, el costo de "mantener una política restrictiva por más tiempo" sigue aumentando.

El riesgo potencial es: antes de que la inflación retroceda completamente al nivel objetivo, la debilidad del mercado laboral podría intensificarse aún más. Por lo tanto, el valor informativo de la conferencia de prensa de la Fed esta semana podría superar el de la decisión de tasas en sí.

El mercado se centrará en cómo el presidente de la Fed, Jerome Powell, equilibra dos grandes metas:既要 mantener la estabilidad del mercado laboral,又要 garantizar la credibilidad de la trayectoria inflacionaria. Sus declaraciones sobre la "tasa de adecuación de reservas", la "estrategia de balance" y el "momento de inicio de las RMP" dominarán las expectativas del mercado para 2026.

Para Bitcoin, esto significa que su movimiento de precios no será un resultado binario de "subir o bajar", sino que dependerá de la dirección específica de las señales de política.

Si Powell admite la debilidad del mercado laboral y aclara el plan de reconstrucción de reservas, el mercado podría considerar que el precio actual en un rango fluctuante está desconectado de la dirección de la política: si Bitcoin rompe el rango de 92,000 - 93,500 dólares, indicaría que los operadores se están posicionando para una expansión de la liquidez.

Por el contrario, si Powell enfatiza la cautela política o retrasa la aclaración de los detalles de las RMP, Bitcoin podría mantenerse en un rango de consolidación más bajo de 82,000 - 75,000 dólares, un rango que concentra los pisos de tenencia de ETF, los umbrales de reservas corporativas y áreas históricas de demanda estructural.

¿Experimentará Bitcoin una "Venta de Capitulación"?

Mientras tanto, la dinámica interna del mercado de Bitcoin corrobora aún más la visión de que "el activo está experimentando un reinicio bajo la superficie".

Los tenedores a corto plazo continúan vendiendo tokens durante la debilidad del mercado; a medida que el costo de minería se acerca a los 74,000 dólares, la economía minera se ha deteriorado significativamente.

Al mismo tiempo, la dificultad de minería de Bitcoin experimentó su mayor caída única desde julio de 2025, lo que indica que los mineros marginales están reduciendo la producción o apagando las máquinas por completo.

Sin embargo, estas señales de presión coexisten con signos tempranos de "endurecimiento de la oferta".

La firma de investigación BRN Research informó a CryptoSlate: en la semana pasada, las billeteras grandes acumularon aproximadamente 45,000 Bitcoin; los saldos de Bitcoin en los exchanges continúan disminuyendo; los flujos de stablecoins muestran que el capital está listo para reingresar si las condiciones del mercado mejoran.

Además, el indicador de oferta de la firma de gestión de activos Bitwise muestra que, incluso cuando el sentimiento minorista está en estado de "miedo extremo", varios tipos de billeteras continúan acumulando Bitcoin. Los tokens se están moviendo de plataformas de alta liquidez a cuentas de custodia a largo plazo, lo que reduce aún más la proporción de oferta disponible para absorber las ventas.

Este patrón de "ventas forzadas, presión minera y acumulación selectiva coexistiendo" suele ser la condición base para la formación de fondos a largo plazo en el mercado.

Bitwise añadió además:

"Los flujos de entrada de Bitcoin continúan contrayéndose, y la tasa de crecimiento de la capitalización de mercado real a 30 días ha caído a solo 0.75% mensual. Esto indica que la toma de ganancias y las ventas por stop-loss en el mercado actual están aproximadamente equilibradas, con las pérdidas solo ligeramente superiores a las ganancias. Este equilibrio aproximado significa que el mercado ha entrado en un 'período de calma', donde ni los alcistas ni los bajistas tienen un dominio claro."

Juicio Técnico

Desde la estructura del mercado, Bitcoin sigue estando limitado por dos rangos clave.

Una ruptura sostenida por encima de los 93,500 dólares llevaría al activo a una región donde los "modelos de momentum se activan más fácilmente", con objetivos posteriores en 100,000 dólares, 103,100 dólares (base de coste de los tenedores a corto plazo) y las medias móviles a largo plazo.

Por el contrario, si no puede superar los niveles de resistencia frente a las señales cautelosas de la Fed, el mercado podría retroceder al rango de 82,000 - 75,000 dólares, un rango que ha servido repetidamente como "depósito" de demanda estructural.

BRN Research señala que el rendimiento entre activos también corrobora esta sensibilidad: en vísperas de la reunión de la Fed, el oro y Bitcoin mostraron movimientos inversos, lo que refleja una "rotación de activos impulsada por cambios en las expectativas de liquidez", en lugar de una volatilidad impulsada únicamente por el sentimiento de riesgo.

Por lo tanto, si las declaraciones de Powell refuerzan la expectativa de que la "reconstrucción de reservas es el núcleo de la próxima fase de política", el capital podría girar rápidamente hacia aquellos activos que responden positivamente a la "expansión de la liquidez".